На курсовую работу по курсу «Экономическая оценка

инвестиций»

Выдано студенту 4 курса ФЗО ЭУС Сидорову Владимиру

Вариант задания № 10

Наименование предприятия : завод керамзитового гравия

-

Мощность предприятия 585

-

Год и месяц начала предприятия – по заданию

-

Индекс инфляции в 2001 г к ценам 1991 г в инвестиционной сфере – 15

-

Момент приведения разнообразных затрат начала завода керамического гравия – 1 января _2002_ года

-

Инфляция по годам осуществления проекта:

-

2002 г – 1-ый год – 15 %

-

2003 г – 2-ой год – 10 %

-

2004 г – 3-ий год – 6 %

-

2005 г – 4-ый год и – 3 % и т.д.

-

Горизонт расчета – 10 лет

-

Средства на осуществление проекта:

-

Процентная ставка по кредиторам – 12 %

-

Размер дивидендов, выплачиваемых из прибыли предприятия – 5 % от общей прибыли (начиная с 3-его года эксплуатации)

-

Процентная ставка по депонентам банка – 10

-

Произвести расчет прибыли предприятия (по МУ- 637)

Расчет экономической эффективности произвести:

-

простыми методами (с учетом периода

-

методом чистой нынешней стоимости

-

определить внутреннюю норму доходности проекта

-

определить коммерческую эффективность проекта

Первые 2 года дисконтирование осуществлять в поквартальном разрезе.

Для этого определить квартальную норму доходности проекта.

Исходные данные по варианту № 10 (по МУ — 637)

|

Наименование показателя |

|

|

Мощность АО “Керамзит” на начало планового периода, тыс.м 3 |

900 |

|

Строительство завода керамического гравия мощностью, тыс.м 3 (по заданию преподавателя) |

585 |

|

Год ввода в действие завода в планируемом периоде |

4 |

|

Номер квартала, в котором осуществляется ввод завода в эксплуатацию |

2 |

|

Стоимость единицы мощности завода, р./м3 |

|

|

Всего |

102,66 |

|

В том числе СМР |

46,80 |

|

Оборудование |

32,84 |

|

Численность работников завода керамзитового гравия |

176 чел. |

Раздел № 1

Определение объемов капитальных вложений и – монтажных работ.

Капитальные вложения на промышленного объекта /КВ/ определяются исходя из его производственной мощности /М/ и капитальных вложений в расчете на единицу этой мощности /УКВ/, определенных по объектам-аналогам, проекты которых разработаны Воронежским проектным институтом «Гипропром».

Расчет осуществляется по формуле:

КВ = М * УКВ (1), где

УКВ – капитальные вложения в расчете на единицу мощности предприятия или удельные капитальные вложения, определенные на основе [1].

М – производственная мощность предприятия (объекта) по заданию.

Рассчитанные таким образом капитальные вложения на объекта должны быть распределены по годам строительства, исходя из распределения их согласно Нормам продолжительности по месяцам (кварталам) и графику ввода объектов в эксплуатацию.

Для определения расчетной продолжительности объектов используем методику предложенную в практическом занятии № 2 МУ 637.

На основании действующих норм продолжительности предприятий зданий и сооружений [4] определяется продолжительность всех объектов, предусмотренных заданием.

В том случае, если мощность предприятия отличается от предусмотренной нормами продолжительности её следует рассчитать, пользуясь приложениями 1, 2, 4 норм продолжительности объектов, пусковых комплексов, предприятий, зданий и сооружений. [4].

В нашем случае мощность предприятий отличается от предусмотренных нормами продолжительности. Согласно п. 9 общих положений принимается метод экстраполяции. Расчеты помещены в таблицу 1.

Таблица № 1.

Определение расчетных норм продолжительности объектов.

|

Наименование объекта |

Мощность предприятия (объекта) по заданию |

Мощность предприятия по нормам |

Увеличение, уменьшение мощности по сравнению с нормативной |

Расчет продолжительности строительства объектов |

Рассчетная норма продолжительности строительства (мес.) |

|

|

В натуральных единицах измерения |

В % |

|||||

|

Завод керамического гравия |

585 |

200 |

385 |

192,5 |

(585-200)*100/200 = 192,5 % 192,5 * 0,3 = 57,75 % 18*(100+57,75)/100 = 28,4 = 29 |

29 |

С целью распределения капитальных вложений по предусмотренным объектам необходимо график ввода этих объектов в эксплуатацию, исходя из срока ввода их в действие и продолжительности

График ввода объектов и производственных мощностей в эксплуатацию.

|

Наименование объектов |

Годы строительства объектов |

|||||||||||||||||||||||||||||||

|

1-ый |

2-ой |

3-ий |

4-ый |

5-ый |

||||||||||||||||||||||||||||

|

I |

II |

III |

IV |

I |

II |

III |

IV |

I |

II |

III |

IV |

I |

II |

III |

IV |

I |

II |

III |

IV |

|||||||||||||

|

Завод керамического Гравия |

Показатели задела для собственно предприятия керамзитового гравия приведены

Для определения показателей задела определяется коэффициент по формуле:

d = Т / Т об * n (2), где

Т – продолжительность предприятий по норме;

Т об – общая (расчетная) продолжительность объекта;

- n – количество кварталов, соответствующее его порядковому номеру.

d = 18 / 29 * n = 0,62 * n (3)

К ’ п = Кп + (Кп+1 — Кп ) * d (4), где

Кп , Кп+1 — показатели задела по капитальным вложениям работам) для продолжительности принятой по норме для порядкового номера квартала, соответствующего целому числу в коэффициенте d; d – коэффициент, равный дробной части в коэффициенте d.

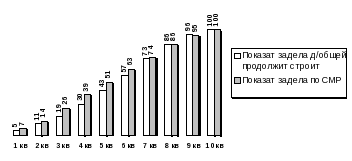

Показатели задела по капитальным вложениям и работам нарастающим итогом сведены в таблицу 2.

Таблица № 2.

|

Предприятие |

Показатель |

Показатели задела в строительстве по кварталам, % сметной стоимости |

|||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

||

|

Завод керамического гравия |

К ’ п |

5 7 |

11 14 |

19 26 |

30 39 |

43 51 |

57 63 |

73 74 |

86 86 |

96 95 |

100 100 |

Капитальные вложения на начало и конец года (например, первого) определяются исходя из стоимости объекта и задела на эти месяцы в данном году.

Капитальные вложения на какой-либо год /КВ пл / по объекту определяются разностью между готовностью объекта на конец года /КВк / и готовностью этого объекта на начало года /КВн /.

КВ пл = КВк – КВн (5)

КВ к = КВ * Зк (6)

КВ н = КВ * Зн (7), где

КВ – стоимость объекта, подлежащего (с учетом коэффициента равного 1,65), рассчитанная по формуле 1.

Зн, Зк – норма задела по капитальным вложениям на начало и конец расчетного года соответственно определенная по [4].

Завод керамического гравия.

КВ = 585 * 102,66 * 1,65 = 99 092,57

КВ СМР = 585 * 46,80 * 1,65 = 45 173,7

КВ об = 585 * 32,84 * 1,65 = 31 698,8

Расчеты сводим в таблицу

Таблица № 3.

Распределение капитальных вложений и работ по

годам строительства.

|

Годы |

Задел в % к стоимости |

Задел по стоимости, тыс. р. |

Объем капитальных вложений на год, тыс. р. |

Объем СМР на год, тыс. р. |

||||||||

|

На начало года |

На конец года |

На начало года |

На конец года |

|||||||||

|

По капитальным вложениям |

По объему СМР |

По капитальным вложениям |

По объему СМР |

По капитальным вложениям |

По объему СМР |

По капитальным вложениям |

По объему СМР |

В базисных ценах |

В прогнозных ценах |

В базисных ценах |

В прогнозных ценах |

|

|

Завод керамического гравия |

||||||||||||

|

1 |

0 |

0 |

30% |

39% |

0 |

0 |

29727,7 |

17617,7 |

29727,7 |

512803 |

17617,7 |

303895 |

|

2 |

30 % |

39% |

86% |

86% |

29727,7 |

17617,7 |

85219,1 |

38849,3 |

55491,8 |

1062667,97 |

21232 |

406592,8 |

|

3 |

86% |

86% |

100% |

100% |

85219,1 |

38849,3 |

99092,5 |

45173,7 |

13872,9 |

281619,87 |

6324,3 |

128383,29 |

|

Всего |

99092,5 |

1857090,84 |

45173,7 |

838871,09 |

Коэффициент инфляции для пересчета в прогнозируемых ценах для лет и эксплуатации рассчитывается исходя из среднего коэффициента роста цен в1991 году (15%) и темпов роста инфляции по годам и составят:

2002 г – К 1 = 15 + 15 % = 15 * 1,15 = 17,25

2003 г – К 2 = К1 + 11 % = 17,25 * 1,11 = 19,15

2004 г – К 3 = К2 + 6 % = 19,15 * 1,06 = 20,30

2005 г – К 4 = К3 + 3 % = 20,3 * 1,03 = 20,91

2006 г – К 5 = К4 + 3 % = 20,91 * 1,03 = 21,54

2007 г – К 6 = К5 + 3 % = 21,54 * 1,03 = 22,19

2008 г – К 7 = К6 + 3 % = 22,19 * 1,03 = 22,86

2009 г – К 8 = К7 + 3 % = 22,86 * 1,03 = 23,55

2010 г – К 9 = К8 + 3 % = 23,55 * 1,03 = 24,26

2011 г – К 10 = К9 + 3 % = 24,26 * 1,03 = 24,99

Раздел № 2

Определение прибыли предприятия.

Для расчета прибыли будущего предприятия необходимо определить стоимость годового выпуска продукции, а также его себестоимость, за несколько лет (до момента окончания освоения вновь введенного в действие предприятия).

В г = С * О год (8), где

С- стоимость единицы продукции будущего предприятия

В г — стоимость годового выпуска продукции, тыс. р.

О год — годовой выпуск продукции м3

С = 50 * 1,65 = 82,5 (р) за м 3

Поскольку первые несколько лет предприятие работает, как правило не на полную мощность из-за мероприятий по освоению этого предприятия, годовой выпуск продукции по годам определяется в соответствии с коэффициентом использования производственной мощности.

Объем годового выпуска продукции (О год ) определяется по формуле:

О год = М * Кi (9), где

М- мощность завода, подлежащего по проекту м 3

К i – коэффициент использования производственной мощности в i – ом году эксплуатации.

Под первым годом эксплуатации считается год ввода предприятия в эксплуатацию. В этот год объем выпускаемой продукции и себестоимость ее производства необходимо определять пропорционально числу отработанных месяцев в году.

О 2004 год = (585 * 0,6) / 12 * 6 = 175,5 тыс. м3 / год

О 2005 год = 585 * 0,6 = 351 тыс. м3 / год

О 2006 год = 585 * 0,65 = 380,25 тыс. м3 / год

О 2007год = 585 * 0,7 = 409,5 тыс. м3 / год

О 2008 год = 585 * 0,89 = 520,65 тыс. м3 / год

О 2009 год = 585 * 0,95 = 555,75 тыс. м3 / год

О 2010 год = 585 * 0,95 = 555,75 тыс. м3 / год

О 2011 год = 585 * 1 = 585 тыс. м3 / год

Значения Кi берутся из таблицы 6 МУ-637.

Себестоимость годового выпуска продукции предприятия рассчитывается по формуле:

СС =ОМ + ВМ + Т + Э + ЗП + НЗП + А + МС + СИ + ПЗ (10), где

ОМ – затраты на основные материалы

ВМ – затраты на вспомогательные материалы

Т – затраты на топливо

Э- затраты на энергию всех видов

ЗП – основная и дополнительная зарплата работников

НЗП – начисления по социальному на заработную плату

Фонд оплаты труда ( ФОТ ) = ЗП ср * Чр * кол-во месяцев, где

ЗП ср — средняя заработная плата (150 р.)

Ч р – среднесписочная численность работников (176 чел.)

А – амортизация основных производственных фондов

Здания и сооружения – 77,3 % от КВ

Оборудование, инвентарь — 22,7% от КВ

МС — отчисления по обязательному медицинскому

СИ — затраты на имущества

СИ = 0,8 % от Ст осн. Фондов (ОФ) + Оборотная стоимость (20 % от ОФ)

ПЗ – Прочие затраты

Таблица № 4.

Себестоимость годового выпуска продукции.

|

№ пп |

Наименование затрат |

Годы эксплуатации |

|||||||

|

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

||

|

1 |

Стоимость годового выпуска продукции тыс. р. |

14478,7 |

28957,5 |

31370,6 |

33783,7 |

42953,6 |

45849,3 |

45849,3 |

48262,5 |

|

2 |

Затраты на осн.материалы тыс. р. (9,6% от п.1) |

1389,9 |

2779,8 |

3011,5 |

3243 |

4123,4 |

4401,5 |

4401,5 |

4632,2 |

|

3 |

Затраты на вспом. материалы тыс. р. (0,8% от п.1) |

115,8 |

231,6 |

253,3 |

270,2 |

343,6 |

366,7 |

366,7 |

386 |

|

4 |

Затраты на топливо тыс. р. (10,92% от п.1) |

1581 |

3162 |

3425,6 |

3689 |

4690 |

5006,7 |

5006,7 |

5270,2 |

|

5 |

Затраты на энергию всех видов тыс. р. (6,55% от п.1) |

948,3 |

1896,7 |

2054,7 |

2212,8 |

2813,4 |

3031,1 |

3031,1 |

3161,1 |

|

6 |

Основная и дополнительная зарплата (ФОТ) |

158,4 |

316,8 |

316,8 |

316,8 |

316,8 |

316,8 |

316,8 |

316,8 |

|

7 |

Начисления по социальному страхованию тыс. р. (34% от ФОТ) |

53,8 |

107,7 |

107,7 |

107,7 |

107,7 |

107,7 |

107,7 |

107,7 |

|

8 |

Амортизация основных производственных фондов тыс. р. |

2234,1 |

4568,3 |

4568,3 |

4568,3 |

4568,3 |

4568,3 |

4568,3 |

4568,3 |

|

9 |

Отчисления по медицинскому страхованию тыс. р. (3,6% от ФОТ) |

5,7 |

11,4 |

11,4 |

11,4 |

11,4 |

11,4 |

11,4 |

11,4 |

|

10 |

Затраты на страхование имущества тыс. р. |

475,6 |

951,2 |

951,2 |

951,2 |

951,2 |

951,2 |

951,2 |

951,2 |

|

11 |

Прочие затраты тыс. р. (7,8% от п.1) |

1129,3 |

2258,6 |

2446,9 |

2635,1 |

3350,3 |

3576 |

3576,2 |

3764,4 |

|

Итого себестоимость |

8073 |

16284 |

17147 |

18005 |

21276 |

22337 |

22337 |

23169 |

Прибыль от реализации выпущенной предприятием продукции определяется по формуле:

П i = Вi -ССi (11), где

П i — прибыль i –ого года эксплуатации

В i – стоимость годового выпуска продукции в i-ом году эксплуатации тыс. р.

ССi — себестоимость годового выпуска продукции в i-ом году эксплуатации тыс. р.

Таблица № 5.

Прибыль по годам эксплуатации будущего предприятия.

|

№ |

Показатели |

Годы |

|||||||

|

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

||

|

1 |

Прибыль от реализации в баз. ценах тыс. р. |

6405 |

12673 |

14223 |

15778 |

21677 |

23512 |

23512 |

25093 |

|

2 |

Индекс инфляции |

20,30 |

20,91 |

21,54 |

22,19 |

22,86 |

23,55 |

24,26 |

24,99 |

|

3 |

Прибыль от реализации в прог.ценах тыс. р. |

130021,5 |

264992,43 |

306363,42 |

350113,82 |

495536,22 |

553707,6 |

570401,12 |

627074,07 |

Раздел № 3

Расчет срока окупаемости капитальных вложений по годам строительства и эксплуатации (нарастающим итогом).

Капитальные вложения согласно расчетам составят ( в базисных ценах ):

2002 год — 29727,7 тыс. р.

2003 год — 85219,1 тыс. р.

2004 год — 99092,5 тыс. р.

Таблица № 6.

|

Годы |

Сумма прибыли для расчета окупаемости кап. вложений тыс. р. |

Баланс затрат и результатов на конец года тыс. руб. |

|

1 |

—————————————————- |

29727,7 |

|

2 |

————————————————— |

85219,1 |

|

3 |

6405 |

99092,5 – 6405=92687,5 |

|

4 |

12673 |

92687,5-12673=80014 |

|

5 |

14223 |

80014-14223=65791,5 |

|

6 |

15778 |

65791,5-15778=50013,5 |

|

7 |

21677 |

50013,5-21677=28336 |

|

8 |

23512 |

28336-23512=4824 |

|

9 |

23512 |

4824-23512=-18687,5 |

|

10 |

25093 |

На 9 году эксплуатации завода осталось возместить затраты 4824 тыс. р.

(получить прибыль 18687 тыс. р.) Срок окупаемости составит:

Т ок = 8 + 4824 / 18687,5 = 8,2 ( лет).

Если исключить срок то срок окупаемости составит:

Т ок = 8,2 — 2,5 = 5,7 (лет).

Раздел № 4

Простая норма прибыли.

Простая норма прибыли определяется как отношение прибыли за нормальный год эксплуатации предприятия к исходным затратам:

Р = П / (Ф осн + Фоб ) (12), где

Р – простая норма прибыли

П – годовая сумма прибыли предприятия

Ф осн — среднегодовая стоимость основных производственных фондов

Ф об – оборотные фонды предприятия (исходные затраты).

П / ? КВ * 100 % = 25093 / 99092 * 100 % = 25,3 %

Раздел № 5

Метод чистой нынешней стоимости.

Стоимость составляет 99092,5 тыс. р. (в базисных ценах).

Согласно расчетам (см. таб.3), инвестиции предприятия в

прогнозируемых ценах составят

Таблица № 7

|

Годы |

Сумма инвестиций (тыс. р.) |

То же (млн. р.) |

|

1-ый год |

512803 |

513 |

|

2-ый год |

1062667,97 |

1063 |

|

3-ый год |

281619,87 |

282 |

|

Всего |

1857090,84 |

1858 |

|

№ |

Показатели |

Годы |

|||||||

|

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

||

|

1 |

Прибыль от реализации в прогн. ценах тыс. р. |

130021,5 |

264992,43 |

306363,42 |

350113,82 |

495536,22 |

553707,6 |

570401,12 |

627074,07 |

|

2 |

Прибыль млн. р. |

130 |

264 |

306 |

350 |

495 |

554 |

570 |

627 |

Расчетная норма прибыли проекта составляет 10 % (норма дисконта) Для расчета чистой дисконтированной стоимости необходимо рассчитать дисконтный множитель при ставке 10% по формуле (1+R) t , горизонт расчета составляет 10 лет

Таблица № 8 (Таблица 3.4 [5])

Расчет дисконтного множителя — (1+R) t

|

Проц. Ставка R=10% |

Годы |

|||||||||

|

Строительства |

Эксплуатации |

|||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|

0,1 |

1,1 |

1,21 |

1,33 |

1,46 |

1,61 |

1,77 |

1,95 |

2,14 |

2,36 |

2,59 |

Дисконтный множитель необходим для расчета дисконтированных инвестиций и дисконтированной прибыли к начальному моменту времени (к моменту начала Дисконтированные капитальные вложения составят (в млн. деноминированных рублей)

513 / 1,1 + 1063 / 1,21 + 282 / 1,33 = 466 + 878,5 + 212 = 1556,5 млн. р.

Дисконтированная (приведенная к начальному моменту времени) прибыль составит:

130/ 1,33 +264 / 1,46 + 306 / 1,61 +350 / 1,77 + 495 / 1,95 + 554 / 2,14 + 570 / 2,36 + 627 / 2,59 = 97,7 + 180,8 + 190 + 197,7 + 253,8 + 258,8 + 241,5 + 242 = 1662 (млн. р.)

Чистый дисконтированный доход составит

1662 – 1556,5 = 105,8 млн. р.

Таким образом, при ставке дисконтирования, равной 10%, данный проект является эффективным, поскольку чистый дисконтированный доход положителен.

Раздел № 6.

Метод внутренней нормы доходности.

Внутренняя доходность характеризует нормы дисконта при которой дисконтированная стоимость притоков денежных средств равна стоимости их оттоков.

По нашим расчетам объем инвестиций в прогнозном уровне цен составит

(см. таб. 7)

Прибыли от реализации продукции (см. таб.5)

Произведем расчет дисконтированных инвестиций и дисконтированной

прибыли при разных ставках процента « Экономическая

оценка инвестиций». Расчеты сведем в таблицы.

Таблица № 9

Дисконтирование инвестиций млн. руб.

|

Годы |

Инвестиции в прог. уровне цен (млн. р.) |

Инвестиции (млн. р.) при ставке процента .равной |

|||||||

|

40 |

30 |

20 |

10 |

8 |

6 |

4 |

2 |

||

|

1 |

513 |

366,4 |

394,6 |

427,5 |

466 |

475 |

483,9 |

493,2 |

502,9 |

|

2 |

1063 |

542,3 |

628,9 |

738,1 |

878,5 |

908,5 |

949,1 |

984,2 |

1022 |

|

3 |

282 |

102,1 |

128,1 |

163 |

212 |

223,8 |

236,9 |

251,7 |

266 |

|

Всего |

1858 |

1010,8 |

1151,6 |

1328,5 |

1556,5 |

1589,3 |

1669,9 |

1729,1 |

1790 |

Таблица № 10

Расчет дисконтированной прибыли.

|

годы |

Прибыль в прог. ценах млн. р. |

Инвестированная прибыль при ставке процента равной |

|||||||

|

40 |

30 |

20 |

10 |

8 |

6 |

4 |

2 |

||

|

3 |

130 |

47,4 |

59 |

75,1 |

97,7 |

103,1 |

109,2 |

116 |

122,6 |

|

4 |

264 |

68,7 |

92,3 |

127,5 |

180,8 |

194,1 |

209,5 |

225,6 |

244 |

|

5 |

306 |

56,8 |

82,4 |

122 |

190 |

208,1 |

228,3 |

250,8 |

278,1 |

|

6 |

350 |

46,4 |

72,4 |

117 |

197,7 |

220,1 |

246,4 |

277,7 |

304,3 |

|

7 |

495 |

46,9 |

78,9 |

138,2 |

253,8 |

289,4 |

330 |

375 |

430,4 |

|

8 |

554 |

37,5 |

67,8 |

128,8 |

258,8 |

299,4 |

348,4 |

404,3 |

473,5 |

|

9 |

570 |

27,5 |

53,7 |

110,4 |

241,5 |

285 |

337,2 |

401,4 |

475 |

|

10 |

627 |

21,6 |

45,4 |

101,2 |

242 |

290,2 |

350,2 |

423,6 |

513,9 |

|

Всего |

3296 |

352,8 |

551,9 |

920,2 |

1662 |

1889,4 |

2159,2 |

2456,3 |

2841,8 |

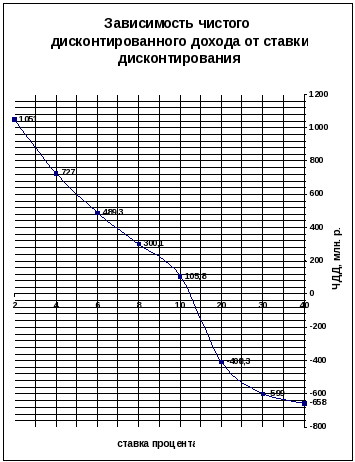

Расчет чистого дисконтированного дохода.

ЧДД = Дисконтиронная прибыль — Дисконтированые инвестиции

Результаты сведены в таблицу.

Таблица № 11

Расчет чистого дисконтированного дохода

|

R |

Формула расчета |

ЧДД млн. р. |

|

0,4 |

352,8 –1010,8 |

-658 |

|

0,3 |

551,9 –1151,6 |

-599,7 |

|

0,2 |

920,2 –1328,5 |

-408,3 |

|

0,1 |

1662 –1556,2 |

105,8 |

|

0,08 |

1889,4 – 1589,3 |

300,1 |

|

0,06 |

2159,2 – 1669,9 |

489,3 |

|

0,04 |

2456,3 – 1729,1 |

727 |

|

0,02 |

2841,8 — 1790 |

1051 |

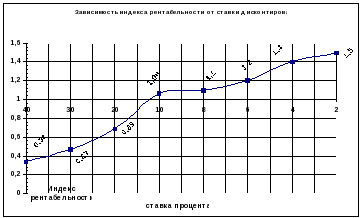

Расчет индекс рентабельности инвестиций.

Э k = Дисконтиронная прибыль / Дисконтированые инвестиции

Результаты сведены в таблицу.

Таблица № 12

|

R |

Дисконтированная прибыль млн. р. |

Дисконтирование инвестиций млн. руб. |

Индекс рентабельности |

|

0,4 |

352,8 |

1010,8 |

0,34 |

|

0,3 |

551,9 |

1151,6 |

0,47 |

|

0,2 |

920,2 |

1328,5 |

0,69 |

|

0,1 |

1662 |

1556,2 |

1,06 |

|

0,08 |

1889,4 |

1589,3 |

1,1 |

|

0,06 |

2159,2 |

1669,9 |

1,2 |

|

0,04 |

2456,3 |

1729,1 |

1,4 |

|

0,02 |

2841,8 |

1790 |

1,5 |

Из графиков следует, что чистый дисконтированный доход становится равным нулю при процентной ставке около12. Следовательно, процент эффективен при ставке процента, меньшей 12 Такой же вывод можно сделать и на основании расчетов индекса рентабельности. Индекс рентабельности становится больше единицы при процентных ставках менее 12.

Раздел 7.

Коммерческая эффективность проекта.

Коммерческая эффективность проекта определяется соотношением финансовых затрат и результатов, которые обеспечивают требуемую норму доходности. В качестве эффекта на i – том шаге расчета выступает поток реальных денег (шаг расчета 1 квартал в течение 2 лет, далее 1 год).

При осуществлении проекта выделяют 3 вида деятельности:

Сальдо реальных денег – разность между притоком и оттоком денежных средств от всех 3–х видов деятельности (на каждом шаге расчета).

Все расчеты сведены в таблицу 13.

Таблица 13

Поток реальных денег (поток наличности тыс. р.)

|

№ пп |

Наименование показателей |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

||||||

|

1 кв |

2 кв |

3 кв |

4 кв |

1 кв |

2 кв |

3 кв |

4 кв |

||||||||||

|

1 |

Операционная деятельность |

163,3 |

163,3 |

163,3 |

163,3 |

161,8 |

161,8 |

161,8 |

161,8 |

811,3 |

1001,2 |

1104,1 |

1172,2 |

1186,9 |

1445 |

1461 |

1572,7 |

|

2 |

Продажа и другие поступления |

320,2 |

320,2 |

320,2 |

320,2 |

355,4 |

355,4 |

355,4 |

355,4 |

1801 |

2157 |

2257 |

2379 |

2679 |

2828 |

2914 |

3061 |

|

3 |

Материалы и комплектующие |

156,9 |

156,9 |

156,9 |

156,9 |

174,1 |

174,1 |

174,1 |

174,1 |

902,3 |

1101 |

1152,9 |

1206,8 |

1317,9 |

1383 |

1453 |

1488 |

|

4 |

Прочие прямые издержки |

||||||||||||||||

|

5 |

Общие издержки и налоги |

||||||||||||||||

|

6 |

Проценты по кредиту |

19,5 |

19,5 |

19,5 |

19,5 |

87,4 |

54,8 |

||||||||||

|

7 |

Инвестиционная Деятельность |

-85,5 |

-102,6 |

-136,7 |

-188,0 |

-246,7 |

-246,7 |

-341,8 |

-227,5 |

-281,7 |

|||||||

|

8 |

Поступления от продажи активов |

||||||||||||||||

|

9 |

Затраты на приобретение активов |

85,5 |

102,6 |

136,7 |

188,0 |

246,7 |

246,7 |

341,8 |

227,5 |

281,7 |

|||||||

|

10 |

Финансовая деятельность |

85,5 |

102,6 |

136,7 |

188,0 |

246,7 |

246,7 |

341,8 |

227,5 |

281,7 |

— 456,8 |

— 511,6 |

— 58,6 |

— 59,3 |

— 72,3 |

— 73,1 |

— 78,6 |

|

11 |

Собственный (акционерный) капитал |

55,6 |

66,7 |

88,7 |

122,2 |

160,4 |

160,4 |

222,2 |

147,9 |

183,1 |

|||||||

|

12 |

Краткосрочный кредит |

||||||||||||||||

|

13 |

Долгосрочный кредит |

29,9 |

35,9 |

47,8 |

65,8 |

86,3 |

86,3 |

119,6 |

79,6 |

98,6 |

|||||||

|

14 |

Погашение задолженностей |

456,8 |

511,6 |

||||||||||||||

|

15 |

Выплаты дивидендов |

58,6 |

59,3 |

72,3 |

73,1 |

78,6 |

|||||||||||

|

16 |

Излишек средств |

163,3 |

163,3 |

163,3 |

163,3 |

161,8 |

161,8 |

161,8 |

161,8 |

811,3 |

544,4 |

592,5 |

1113,6 |

1127,6 |

1372,7 |

1387,9 |

1494,1 |

|

17 |

Суммарная потребность |

||||||||||||||||

|

18 |

Сальдо на конец года |

163,3 |

326,6 |

489,9 |

653,2 |

815,0 |

976,8 |

1138,6 |

1300,4 |

2111,7 |

2656,1 |

3248,6 |

4362,2 |

5489,8 |

6862,5 |

8250,4 |

9744,5 |

Пояснения к таблице.

1 определяется по формуле:

2 – стр. 3 – стр. 4 –

2 определяется по формуле:

В гз = Мз * 50 * 1,65 * Кинф .

В гао = Мао * 50 * 1,65 * Кинф .

В гао2002 = 900 * 50 * 1,65 * 17,25 = 1280,8 / 4 = 320,2 (млн. р.) за 1 квартал, Вгао2003 = 900 * 50 * 1,65 * 19,15= 1421,8/ 4 = 355,4 (млн. р.) за 1 квартал

В гз2004 = 14478,7 * 20,30= 293,9 (млн. р.)

Вгао2004 = 900 * 50 * 1,65 * 20,30 + Вгз2004 = 1507,2 + 293,9= 1801,1 (млн. р.)

В гз2005 = 28957,5 * 20,91= 605,4(млн. р.)

Вгао2005 = 900 * 50 * 1,65 * 20,91 + Вгз2005 = 1552,5 + 605,4 =2157,9 (млн. р.)

В гз2006 =31370,6 * 21,54 = 675,7 (млн. р.)

Вгао2006 = 900 * 50 * 1,65 * 21,54 + Вгз2006 = 1599,3 + 657,7 = 2257(млн. р.)

В гз2007 = 33783,7 * 22,19 = 749,6 (млн. р.)

Вгао2007 = 900 * 50 * 1,65 * 22,19 + Вгз2007 = 1647,6 + 749,6 = 2397,2 (млн. р.)

В гз2008 = 42953,6 * 22,86 = 981,9 (млн. р.)

Вгао2008 = 900 * 50 * 1,65 * 22,86 + Вгз2008 = 1697,3 + 981,9 = 2679,2 (млн. р.)

В гз2009 = 45849,3 * 23,55 = 1079,7 (млн. р.)

Вгао2009 = 900 * 50 * 1,65 * 23,55 + Вгз2009 = 1748,5 + 1079,7 = 2828,2 (млн. р.)

В гз2010 = 45849,3 * 24,26 = 1112,3 (млн. р.)

Вгао2010 = 900 * 50 * 1,65 * 24,26 + Вгз2010 = 1801,3 + 1112,3 =2913,6 (млн. р.)

В гз2011 = 48262,5 * 24,99 = 1206 (млн. р.)

Вгао2011 = 900 * 50 * 1,65 * 24,99 + Вгз2011 = 1855,5 + 1206=3061,5 (млн. р.)

3, 4, 5 объединяются и записываются в себестоимость АО в годы строительства и сумма себестоимостей АО и завода в годы эксплуатации:

СС ао = Вгао – [Пр (на 100 %) / Вг (на 100 %)] * Вгао , где

СС ао – себестоимость АО в годы строительства

В гао – выручка АО за год

В г – выручка во время эксплуатации завода

Пр – прибыль завода в прогнозных ценах.

2002 г. СС ао2002 = 1280,8 – (25092,3/48262,5 * 17,25) * 1280,8 = 1280,8 — 0,51* 1280,8 = 1280,8- 653,2 = 627,6/4 = 156,9 (млн. р.) в 1кв.

2003 г. СС ао2003 = 1421,8 — 0,51 * 1421,8 = 1421,8 — 725,1= 696,7/4 = 174,1 (млн. р.) в кв.

2004 г. СС ао2004 + ССз2004 = (1507,2 — 1507,2 * 0,51) + 8073 * 20,30 = 738,5 + 163,8 = 902,3 (млн. р.)

2005 г. СС ао2005 + ССз2005 = (1552,5 — 1552,5 * 0,51)+ 16284 * 20,91 = 760,7 + 340,4 = 1101(млн. р.)

2006 г. СС ао2006 + ССз2006 = (1599,3 — 1599,3 * 0,51) + 17147 * 21,54 = 783,6 + 369,3 = 1152,9 (млн. р.)

2007 г. СС ао2007 +ССз2007 = (1647,6 – 1647,6 * 0,51) + 18005 * 22,19 = 807,3 + 399,5 = 1206,8 (млн. р.)

2008 г. СС ао2008 + ССз2008 = (1697,3 – 1697,3 * 0,51) + 21276 * 22,86 = 831,6 + 486,3 = 1317,9 (млн. р.)

2009 г. СС ао2009 + ССз2009 = (1748,5 – 1748,5 * 0,51) + 22337 * 23,55 = 857 + 526 = 1383 (млн. р.)

2010 г. СС ао2010 + ССз2010 = (1861,3 – 1861,3 * 0,51) + 22337 * 24,26 = 912 + 541 = 1453 (млн. р.)

2011 г. СС ао2011 + ССз2011 = (1855,5 – 1855,5 * 0,51) + 23169 * 24,99 = 909,1 + 578,9 = 1488 (млн. р.)

6 определяется:

1858 * 35 % = 650,3 (млн. р.) – необходимая сумма кредита

2003 г. 650,3 + 12 % = 650,3 + 78 = 728,3 (млн. р.) – сумма обслуживания кредита

78/4 = 19,5 (млн. р.) сумма обслуживания кредита в 1 квартале 2003 г.

2004 г. 728,3 + 12 % = 728,3 + 87,4 = 815,7 (млн. р.)

2005 г. 815,7 + 12 % = 815,7 + 97,9 = 913,6 (млн. р.)

2006 г. 913,6 + 12 % = 913,6 + 109,6 = 1023,2 (млн. р.)

2007 г. 1023,2 + 12 % = 1023,2 + 122,8 = 1146 (млн. р.)

2008 г. 1146 + 12 % = 1146 + 137,5 = 1283,5 (млн. р.)

2009 г. 1283,5 + 12 % = 1283,5 + 154 = 1437,5 (млн. р.)

2010 г. 1437,5 + 12 % = 1437,5 + 172,5 = 1610 (млн. р.)

2011 г. 1610 + 12 % = 1610 + 193,2 = 1803,2 (млн. р.)

7 определяется по таблице №

9 определяется как капитальные вложения по нормам заделов

|

Предприятие |

Показатель |

Показатели задела в строительстве по кварталам, % сметной стоимости |

|||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

||

|

Завод керамического гравия |

К ’ п |

5 |

11 |

19 |

30 |

43 |

57 |

73 |

86 |

96 |

100 |

|

Затраты на строительство в баз. ценах |

4954 |

10900 |

18827 |

29728 |

42610 |

55491 |

73338 |

85219 |

95128 |

99093 |

|

|

Затраты на строительство в кварт. |

10900 – 4954 = 5946 |

18827 – 10900 = 7927 |

29728 – 18827 = 10901 |

42610 – 29728 = 12882 |

55491 – 42610 = 12881 |

73338 – 55491 = 17847 |

85219 – 73338 = 11881 |

95128 – 85219 = 9909 |

99093 – 95128 = 3965 |

||

|

Коэффициент инфляции |

17,25 |

17,25 |

17,25 |

17,25 |

19,15 |

19,15 |

19,15 |

19,15 |

20,30 |

20,30 |

|

|

Затраты на строительство в прог. ценах |

85,5 |

102,6 |

136,7 |

188,0 |

246,7 |

246,7 |

341,8 |

227,5 |

201,2 |

80,5 |

10 по таблице № 13. (стр. 11 + стр. 12 + стр. 13 – стр. 14 – стр. 15)

11 определяется исходя из задания = 65 % от КВ, распределенные по кварталам.

13 определяются исходя из задания = 35 % от КВ, распределенные по кварталам.

14 исходя из задания 35 % от КВ = 650,3 (млн. р.).

ставка банка = 12 % (по заданию).

650,3 + 12 % = 728,3 (млн. р.) – задолженность на конец 2002 г. 728,3 + 12 % = 815,7 (млн. р.) – задолженность на конец 2003 г. 815,7 + 12 % = 913,6 (млн. р.) – задолженность на конец 2004 г.

913,6 / 2 = 456,8 (млн. р.) – выплата в 2005 г.

456,8 + 12 % = 511,6 (млн. р.) – выплата в 2006 г.

15 определяется исходя из задания = 5 % от общей прибыли предприятия ( начиная с 3-его года эксплуатации).

16 определяется по таблице № 13. (стр. 1 + стр. 7 + стр. 10).

17 = стр. 16, если данные отрицательны, положительны.

-

строка число в строке 18 на каждом шаге равно сумме значений в предыдущем шаге и в строке 16 на данном шаге.

Основным условием осуществления проекта является положительное сальдо реальных денег на любом шаге расчета (что наблюдается в нашем расчете).

Если на некотором шаге сальдо реальных денег становится отрицательным, это означает, что проект в данном виде не может быть осуществлен независимо от значений интегральных показателей эффективности.

Метод внутренней нормы доходности (ВНД).

Внутренняя норма доходности (норма рентабельности инвестиций) характеризует норму дисконта, при которой дисконтированная стоимость притоков денежных средств равна дисконтированной стоимости их оттоков. Другими словами, это максимальная норма процентной ставки, при которой инвестиции остаются экономически безубыточными, т е. когда дисконтированная стоимость чистых поступлений от проекта равна дисконтированной стоимости инвестиций и ЧДД равен нулю. ВНД может интерпретироваться так же, как чистые годовые наличные поступления (прибыль или доход, а также амортизационные отчисления), создаваемые на капитал, реализованный в течение определенного периода. Наконец, одна из экономических интерпретаций ВНД такова: если весь проект осуществляется только за счет заемных средств, то она равна максимальному проценту, под который можно взять этот заем, чтобы расплатиться из дохода от реализации проекта за время, равное горизонту расчета.

Процедура, используемая для расчета ВНД, та же, что и для вычисления ЧДД. Используются такие же таблицы дисконтирования, но вместо дисконтирования потоков денежных средств нужно опробовать несколько норм дисконта до тех пор, пока не будет найдена величина, при которой ЧДД равен нулю. Это есть ВНД, и она представляет точную величину прибыльности проекта, Таким образом, ВНД определяется методом подбора.

Инвестиционный проект может быть принят, если ВНД больше минимального коэффициента окупаемости (стоимость капитала плюс какая-то надбавка за риск), который является самой низкой приемлемой ставкой процента на инвестируемый капитал. Преимуществом ВНД является то, что инвестор не должен определять свою индивидуальную норму дисконта заранее Он вычисляет ВНД, т е. эффективность вложенного капитала, а затем принимает решение, используя ее значение.

ВНД или ЧДД не должны использоваться как единственный критерий решения. Финансовая оценка инвестиционных проектов должна включать еще анализ структуры и распределения во времени дисконтированных потоков денежных средств.

Метод внутренней нормы доходности труден для перебора и сравнения вариантов, однако дает возможность определить эффективность проекта.

Схема расчета внутренней нормы эффективности может быть статичной и динамичной При статичной схеме инвестор определяет.

- общую потребность в прибыли для осуществления обязательных платежей (налоги, проценты за кредит, рентные платежи);

- среднегодовую величину необходимой прибыли (среднюю за 5 лет)

Внутренняя норма доходности в этом случае рассчитывается по формуле

, где

, где

П ср — средняя за 5 лет прибыль проектируемого предприятия, тыс. р.;

Ф осн — среднегодовая стоимость основных производственных фондов на 5-ый год эксплуатации (с учетом вновь введенных основных фондов), тыс. р.

При динамичной схеме внутренняя норма эффективности рассматривается как норма приведения, при которой сумма доходов за определенное число лет становится равной первоначальным капитальным вложениям.

При этом решается уравнение, в котором R является неизвестным:

, где

, где

R — норма прибыли по проекту, доля единицы.

П t поступления от эксплуатации проекта в 1-ом периоде в течение горизонта расчета Т, тыс. р.

Ко — первоначальные капитальные вложения, приведенные к начальному моменту времени, тыс. р.

При определении внутренней нормы эффективности обычно в расчет включается время от начала затрат до истечения срока службы объекта. Иногда такие расчеты охватывают срок службы основного технологического оборудования.

Если применять метод внутренней нормы эффективности, то следует применять порядок отбора проектов:

-

анализируются инвестиции, у которых чистый дисконтированный доход положителен или отношение дохода к затратам больше единицы;

-

внутренняя норма эффективности сопоставляется с процентной ставкой на денежно-кредитном рынке; при превышении ВНД над этой ставкой, проект принимается к реализации;

-

при обосновании нормы доходности используются поправки на риск, налоги, инфляцию.

Неопределенность при оценке проекта связана, во-первых, с инфляцией, во-вторых, с техническими просчетами, в третьих, с определением производственной мощности, в четвертых, с определением сроков строительства и эксплуатации будущего предприятия.

Учет влияния факторов неопределенности, влияющих на основные технико-экономические показатели деятельности предприятия, должен быть одним из важнейших разделов экономических обоснований.

Литература

[Электронный ресурс]//URL: https://inzhpro.ru/kursovoy/pokazateli-effektivnosti-kapitalnyih-vlojeniy/

1. Нормативы капитальных вложений: Справ, пособие /А.А.Малыгин и др.- М.: Экономика, 1990.- 314 с.

2. О составе затрат и единых нормах амортизационных отчислении.-М.: Фикаисв » статистика, 1992.- 224 с.

3. Степанов И.С. Экономика Учебн. для вузов,- 1997 — 412 с. :ял.

4. СНиП 1.С4.03-’85. Нормы продолжительности и задела в предприятии, здании и сооружении, ч. 2// Госстрой СССР.- М.: АНПЦИТП, 1991.- 236 с.

5. Зуева Л.М. Экономическая оценка инвестиций: Учебное пособие. Воронеж, ВГАСА, 2000. – 110 с.