Актуальность темы. Природный газ является единственным видом ископаемого топлива, доля которого будет становиться все больше. МЭА предсказывает ежегодный рост мирового спроса на природный газ на 1,6% вплоть до 2035 года, что более чем в два раза превышает ожидаемые темпы роста для нефти. Некоторые аналитики и эксперты оценивают будущие темпы увеличения спроса на газ еще выше.

Убеждать, что природный газ сегодня является замечательным видом топлива, экологически и экономически наиболее удобным энергоносителем и прекрасным технологическим сырьем в большинстве процессов в нефтегазохимии, вряд ли нужно. В то же время доля природного газа в топливно-энергетическом балансе мира весьма скромная — 23%, что не отвечает его преимуществам по сравнению с другими энергоносителями. Соответственно темпы роста газовой промышленности в большинстве стран мира также невысокие. Исключение представляют такие страны, как Россия, Нидерланды, Норвегия и ряд других, в которых уже сегодня природный газ является основным энергоносителем и в которых, можно считать, на смену «эпохе нефти» пришла «эпоха природного газа» или «эпоха метана».

Мощное внедрение в XX веке на энергетическом рынке нефти и природного газа можно объяснить бурным развитием электроэнергетики, авиационного, автомобильного и морского транспорта, а также химической промышленности, для которых нефть и природный газ оказались технически и экономически наиболее удобными энергоносителями и прекрасным технологическим сырьем. Анализ перспектив развития мировой энергетики приводит к выводу, что уголь достиг своего максимума в 1930-х годах, нефть достигла своего максимума в 1980-х годах и в ближайшие 20-25 лет добыча нефти в мире будет снижаться, а сбалансировать спрос и предложение на мировом рынке можно лишь при двух- трехкратном повышении ее мировых цен.

Несмотря на то, что добыча угля и нефти продолжается, очевидно, что в перспективе доминирующее положение в энергобалансе стран они уже занимать не будут. Поэтому ближайшая проблема состоит в выборе оптимальной с технической, экономической и экологической точек зрения стратегии использования наиболее дешевых и эффективных источников первичной энергии для производства тепла, электричества и моторного топлива. Основной энергетический источник будущего должен в течение длительного времени обеспечить устойчивый экономический рост, потребности людей в энергетических услугах по объективно приемлемым ценам, надежное функционирование энергоснабжающих систем, гарантирующих энергетическую безопасность и здоровую окружающую среду. Указанным требованиям наилучшим образом отвечает природный газ как наиболее универсальный, экологически чистый и наиболее надежный в части ресурсообеспеченности энергоноситель. Экологическая чистота и высокая эффективность использования природного газа позволяют существенно изменить взгляд на его возможную роль в энергобалансе будущего мира и говорить о наступлении эпохи природного газа, которая уже сегодня наступила в России, так как природный газ в топливно-энергетическом балансе уже занимает долю более 50%.

Добыча природного газа в России

... природного газа. Особенностью наиболее известного газового месторождения – Вухтыловского является наличие запасов конденсата, из которого можно получать более дешевый бензин, чем из нефти. ... завод по сжижению природного газа, при этом часть газа, добываемого на континентальном шельфе ... запасов газа для добычи газа Штокмановское месторождение клас- Штокмановское месторождение сифицируется как ...

Для сохранения и укрепления своих позиций в области газонефтедобычи Россия, как мировая энергетическая держава, в ближайшие десятилетия (до 2030-2050 гг.) должна проводить политику постепенного увеличения добычи газа и жидких углеводородов (УВ), основой которой является освоение и эффективное использование имеющейся сырьевой базы (текущих запасов УВ), а также ее расширенное воспроизводство, прежде всего за счет проведения высокорезультативных поисково-разведочных/геолого-разведочных работ, определяющих перевод перспективных и прогнозных (неоткрытых) ресурсов в открытые запасы.

Целью выпускной квалификационной работы является исследование роли Российской Федерации на мировом рынке газа.

Для достижения цели выпускная квалификационная работе поставлены следующие задачи и перспективы развития мирового рынка газа:

- изучить особенности и перспективы развития мирового рынка газа;

- провести анализ добычи газа в России;

- проанализировать экспорт российского газа.

Объектом выпускной квалификационной работы является изучение особенностей развития мирового рынка газа и роли на нем России.

Предметом исследования выпускной квалификационной работы является анализ добычи и экспорта газа Российской Федерацией.

Для проведения исследования использованы следующие методы: логический, анализ, синтез. Они направлены на изучение особенностей мирового рынка газа; анализ добычи газа в Российской Федерации; диагностику экспорта российского газа.

Структура выпускной квалификационной работы. Выпускная квалификационная работа состоит из введения, 3-х глав, списка использованной литературы, заключения и приложений.

1 Особенности основных региональных рынков природного газа

Развитие мировой газовой индустрии происходит высокими темпами. За 1990-2013 гг. доказанные запасы выросли в 1,5 раза, добыча и потребление — на 65%. Но главное — более чем втрое увеличилась трансграничная торговля газом. Теперь 30% газа потребляется за пределами страны-производителя, а объемы производства СПГ выросли в 4,5 раза. Кроме того, уже более 10% добываемого газа в глобальном масштабе экспортируется в сжиженном виде.

Таблица 1.1

Роль газа в мировом энергобалансе, трлн. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

2013 |

|

Запасы |

116 |

140 |

154 |

152 |

165 |

175 |

195,5 |

208 |

|

Добыча |

2 |

2,1 |

2,4 |

2,8 |

3,2 |

3,3 |

3,3 |

3,4 |

|

Потребление |

2 |

2,1 |

2,4 |

2,8 |

3,2 |

3,2 |

3,2 |

3,2 |

|

Трансграничная торговля, млрд. кубометров |

308 |

506 |

651 |

848 |

982 |

1026 |

1084 |

1169 |

|

Труба |

236 |

413 |

508 |

659 |

686 |

695 |

705 |

715 |

|

СПГ |

72 |

93 |

143 |

189 |

296 |

331 |

335 |

336 |

|

Доля газа в энергобалансе, % |

22 |

22 |

23 |

23,5 |

23 |

23,5 |

23 |

24 |

|

Доля нефти в энергобалансе, % |

38 |

38 |

38 |

36 |

33 |

33 |

33 |

33 |

|

Доля угля в энергобалансе, % |

27 |

25,5 |

25 |

27 |

29 |

30 |

31 |

31 |

Тем не менее потенциал газа явно не реализован в полной мере. У него есть очевидные перспективы и преимущества, но имеются и серьезные препятствия, которые предстоит преодолеть. Инерция мирового энергобаланса велика, и на радикальные изменения требуются десятилетия.

Североамериканский рынок является крупнейшим газовым рынком в мире. Рынок региона состоит всего из трех государств — Канада, США и Мексика. Основным игроком являются Соединенные Штаты Америки (80% потребления), но при этом они зависят от поставок трубопроводного газа из Канады, которая на сегодняшний день является крупным нетто-экспортером. Чистый экспорт канадского газа южным соседям в 2013 году составил 60 млрд. кубометров (37% собственной добычи).

Потребление газа в Северной Америке, несмотря на некоторую стагнацию и даже коррекцию вниз в середине 2000-х годов (что было связано с падением добычи в США), за последние 20 лет выросло на 210 млрд. кубометров. При этом половина этого роста пришлась на минувшие 6 лет, когда в США и отчасти в Канаде началась активная разработка ресурсов газа из нетрадиционных месторождений. Взлетели не только добыча и потребление, но и доля газа в энергобалансе страны — она достигла в 2010-2013 годах рекордного уровня 28%.

Кроме того, по сравнению с серединой 2000-х, то есть до начала сланцевого бума в 2008 г., почти на 40% увеличились доказанные запасы газа на североамериканском континенте, что способствует повышению надежности обеспечения внутреннего рынка газом собственными ресурсами на долгосрочную перспективу.

Таблица 1.2

Газ на североамериканском рынке, млрд. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

|

Потребление |

638 |

711 |

767 |

750 |

817 |

850 |

875 |

|

Добыча |

639 |

712 |

764 |

735 |

806 |

867 |

891 |

|

Чистый импорт (экспорт) |

1 |

-1 |

3 |

14 |

16 |

6 |

7 |

|

Запасы,трлн. кубометров |

9,5 |

8,5 |

7,5 |

7,8 |

10,3 |

10,8 |

10,9 |

|

Доля газа в энергобалансе, % |

25 |

27 |

26 |

25 |

28 |

28 |

28 |

|

Доля импортного газа на рынке, % |

0 |

0 |

0,5 |

2 |

2 |

1 |

1 |

Главное отличие североамериканского рынка от другого крупного центра потребления — Европы — это традиционно высокий уровень самообеспечения ресурсами. Внешние поставки никогда не имели серьезного значения для Северной Америки. Чистый импорт газа за всю историю не превышал 22 млрд. кубометров в год (показатель 2007 года), или 2-3% от годового потребления.

В первой половине 2000-х годов на американском рынке наблюдалось снижение собственной добычи газа и ожидался быстрый рост импорта сжиженного природного газа, до 100 млн тонн к 2010 году. Более того, начались инвестиции в расширение существующих 4 терминалов по приему СПГ в США и проектирование новых мощностей. В общей сложности к 2010 году Соединенные Штаты располагали мощностями по приему около 130 млн тонн СПГ.

Однако прогнозы не оправдались. Разработка сланцевого и других видов трудноизвлекаемого газа в Северной Америке не только позволила остановить падение добычи, но и в короткие сроки существенно ее нарастить. За 2005-2011 гг. в США она увеличилась на 140 млрд. кубометров.

Европейский рынок газа (с учетом не входящих в ЕС Норвегии, Швейцарии, Турции) за последние 20 лет совершил еще более впечатляющий рывок вперед. По сравнению с 1990 годом потребление газа увеличилось почти вдвое (на 84%) к 2005-му. И этот уровень с тех пор выдерживается, за исключением 2009 и 2011 годов, когда из-за мирового финансово-экономического кризиса и обострения кризисных явлений в Еврозоне спрос снижался на 10%.

Пик потребления был достигнут в 2005 году не случайно. На протяжении 90-х годов прошлого века европейский рынок развивался в достаточно комфортных политических и экономических условиях. Собственная добыча стран ЕС в Северном море и поставки из Норвегии обеспечивали большую часть растущих потребностей. Хотя доля импорта из России и Северной Африки за 10 лет выросла с 30 до 39%, политические опасения относительно роста зависимости от внешних поставщиков были не очень сильны. Кроме того, относительно низкая стоимость нефти в 2000-2006 гг. позволяла импортировать газ по ценам в пределах 80-100 долл. за тыс. кубометров. В мае 2008 года была достигнута цена 135 долларов и далее удерживалась на уровне выше 100 долларов. Максимальная цена нефти сорта WTI (Light Sweet) была достигнута 11 июля 2008 года, превысив 147 долларов за баррель.

В первой половине 2000-х годов рост спроса замедлился, что было реакцией и на увеличение цен на газ (они за 5 лет удвоились), и на стартовавшее падение добычи в Северном море. В результате даже без учета поставок из Норвегии зависимость от импорта из-за пределов Европы достигла 45%. Кроме того, в Европе стартовали кампании по активному субсидированию производства энергии из возобновляемых ресурсов и по ужесточению регулирования на газовом рынке.

Можно выделить два главных события в добыче газа в Европе за последние 20 лет. Это резкий рост производства в британском секторе Северного моря в 90-е годы (с 45 млрд. кубометров до 108 млрд.) и такое же стремительное падение в 2000-х годах. По итогам 2011 года в Великобритании было добыто всего 45 млрд. кубометров. Второе событие — разработка норвежского шельфа, где добыча за 20 лет увеличилась в 4 раза до 100-105 млрд. кубометров, что позволило отчасти сократить энергозависимость от импорта из других регионов.

Эти процессы, наряду с ценовым ралли (цены по долгосрочным контрактам, которые обеспечивают львиную долю поставок, колебались в пределах 300-400 долл. за тыс. кубометров) и ухудшением ситуации с обеспечением собственными газовыми ресурсами во второй половине 2000-х годов (с 2005 года по 2011-й добыча в Европе даже с учетом Норвегии снизилась на 50 млрд. кубометров, а зависимость от импорта превысила 50%), привели к достаточно печальному для рынка природного газа в Европе результату — стагнации спроса. Хотя, согласно всем предыдущим прогнозам, ожидалось сохранение темпов роста потребления по крайней мере на 1-2% в год.

Таблица 1.3

Европейский рынок газа, млрд. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

|

Добыча газа |

209 |

243 |

292 |

306 |

289 |

266 |

262 |

|

Чистый импорт |

93 |

143 |

185 |

257 |

284 |

270 |

268 |

|

Потребление |

305 |

387 |

477 |

563 |

563 |

525 |

505 |

|

Доля газа в энергобалансе, % |

15 |

19 |

23 |

26 |

26 |

25 |

25 |

|

Динамика цены на импортный газ, долл. за тыс. кубометров (Германия) |

100 |

86 |

104 |

216 |

288 |

382 |

420 |

|

Цена на NBP, долл. за тыс. кубометров |

98 |

266 |

236 |

324 |

335 |

||

|

Доля импортного газа на рынке |

30 |

37 |

39 |

45 |

50 |

51 |

50 |

В то же время, по нашим оценкам, решающее значение для газового рынка имели не высокие цены на газ, а экономический кризис в Еврозоне. Это отчетливо видно на примере Турции, которая, несмотря на высокие цены (а они для Турции в среднем были выше, чем для Германии) и практически 100-процентную зависимость от импорта, продолжает демонстрировать солидные темпы роста газового рынка.

С распадом Советского Союза крупнейший на тот момент рынок газа обвалился и фрагментировался. Экономические проблемы и физическое разделение созданной при СССР Единой системы газоснабжения привели к достаточно резкому падению и совокупной добычи, и собственного потребления.

Таблица 1.4

Газовый баланс в бывших республиках СССР, млрд. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

|

Добыча газа |

747 |

633 |

652 |

729 |

739 |

776 |

789 |

|

Экспорт |

107 |

103 |

120 |

134 |

158 |

184 |

195 |

|

Потребление |

640 |

530 |

511 |

575 |

581 |

592 |

602 |

|

Доля газа в энергобалансе, % |

41 |

48 |

50 |

52 |

52 |

52 |

52 |

|

Доказанные запасы газа, трлн. кубометров |

49,7 |

52 |

51 |

52 |

55 |

55 |

55 |

|

Доля экспорта в добыче, % |

14 |

16 |

18 |

18 |

21 |

23 |

23 |

Но за 20 лет постсоветской истории добыча в регионе полностью восстановилась и даже превысила показатели 1990 года. Причем произошло это еще в 2008 году, накануне глубокого финансово-экономического кризиса мирового масштаба. Все традиционные производители, за исключением Туркменистана и Украины, в 2011 году добыли газа больше, чем в последний год существования СССР. Узбекистан увеличил производство на 20 млрд. кубометров, Россия — на 17 млрд., Казахстан — на 10 млрд., а Азербайджан — на 5 млрд.

В сфере потребления вернуться к советским показателям не удалось, в первую очередь из-за драматичного падения спроса на Украине. В 1990 году самая газифицированная (на душу населения) республика СССР потребляла более 120 млрд. кубометров, а в прошлом — менее 50 млрд. кубометров. В Белоруссии, где цены на газ были ниже, чем для Украины, наблюдался рост газопотребления.

Основные производители газа (Россия, Туркменистан, Узбекистан) превысили советский уровень спроса на газ, что объясняется поддержанием относительно низких цен. А для среднеазиатских республик — еще и ограниченными возможностями по экспорту газа. Очевидно, что есть некоторый потенциал роста потребления в Казахстане и в Азербайджане.

Опережающий рост добычи по сравнению с внутренним спросом оказался возможен благодаря увеличению экспорта. И если до 2006 года весь чистый экспорт за пределы постсоветского пространства фактически в полном объеме происходил через Россию, то за последние 5 лет все газодобывающие республики обзавелись собственными экспортными мощностями. Из Азербайджана в Турцию был построен Южно-Кавказский газопровод для поставок газа с Шах-Дениза. Туркменистан сначала соединил свою систему с иранской, затем получил возможность экспортировать сырье в КНР после того, как китайцы помогли проложить и профинансировали газопровод Центральная Азия — Китай (проектная мощность до 60 млрд. кубометров в год), который также предоставил экспортное окно для узбекского, а в перспективе и казахстанского газа.

Экспортные возможности региона, благодаря выигрышному географическому положению между Европой и Азией, а также ограниченному внутреннему рынку, похоже, продолжат увеличиваться.

Еще один крупный мировой центр добычи — Ближний Восток — обладает крупнейшими запасами природного газа и демонстрирует высочайшие темпы прироста производства. С 1990 года добыча увеличилась более чем в 5 раз. За эти 20 лет на базе расположенного в водах Катара и Ирана месторождения «Северный купол» (по иранской версии — «Южный Парс») при помощи ExxonMobil и ряда других транснациональных нефтегазовых корпораций создан крупнейший в мире экспортер сжиженного природного газа. Из 120 млрд. кубометров экспорта за пределы Ближнего Востока около 100 млрд. кубометров приходится на катарский СПГ, который занимает около 30% мирового рынка сжиженного газа.

Но Ближней Восток — это не только источник экспорта СПГ мирового класса, но и динамично растущий рынок потребления. В 6 раз вырос спрос на газ в Иране, втрое — в Саудовской Аравии, в ОАЭ, Катаре и Кувейте — в четыре раза. В 2000-х годах потребление каждые 5 лет увеличивалась на 100 млрд. кубометров, и за последний год прирост составил 26 млрд. кубометров. Аналогичные показатели были только на североамериканском рынке.

Таблица 1.5

Ближневосточный газ, млрд. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

|

Добыча газа |

101 |

150 |

208 |

320 |

472 |

526 |

580 |

|

Экспорт |

5 |

8 |

21 |

41 |

95 |

123 |

151 |

|

Потребление |

96 |

142 |

187 |

279 |

377 |

403 |

429 |

|

Запасы* |

38 |

45,4 |

63 |

69 |

70 |

71 |

|

|

Доля газа в энергобалансе, % |

33 |

37 |

40 |

45 |

48 |

49 |

50 |

|

Доля экспорта в добыче, % |

5 |

5 |

10 |

12 |

20 |

23 |

24 |

Африка, в отличие от Ближнего Востока, развивает собственный рынок гораздо медленнее. Скорее можно сказать о двух-трех газовых странах на континенте при практически нулевом развитии рынка природного газа в остальных. Около 80 млрд. кубометров (75%) потребляют два крупнейших производителя — Алжир и Египет. Главная африканская экономика — ЮАР — потребляет всего 4 млрд. кубометров газа (менее 3% в энергобалансе).

Основными производителями и экспортерами, наряду с Алжиром и Египтом, являются также Нигерия и Ливия (в 2011 году из-за гражданской войны резко обвалилась добыча в этой стране).

Таблица 1.6

Африканский рынок газа, млрд. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

|

Добыча газа |

69 |

85 |

130 |

174 |

214 |

204 |

194 |

|

Экспорт |

29 |

32 |

72 |

91 |

109 |

94 |

79 |

|

По трубе |

9 |

13 |

40 |

45 |

50 |

37 |

24 |

|

СПГ |

20 |

19 |

32 |

46 |

59 |

57 |

55 |

|

Потребление |

40 |

48 |

58 |

83 |

105 |

110 |

115 |

|

Доля газа в энергобалансе, % |

16 |

17 |

19 |

23 |

25 |

26 |

26 |

|

Запасы, трлн. кубометров |

8,6 |

9,9 |

12,5 |

14,1 |

14,5 |

14,5 |

14,5 |

|

Доля экспорта в добыче, % |

42 |

38 |

55 |

52 |

51 |

46 |

47 |

Азиатский рынок газа считается самым перспективным. Доля газа в энергобалансе остается крайне низкой (всего 11%), несмотря на то что регион занимает 60% мирового импорта СПГ и 30% производства сжиженного газа. Чистый импорт постепенно растет, но темпы роста потребления газа опережают ближневосточные. В 90-е годы каждые 5 лет прирост составлял 60 и 80 млрд. кубометров, в 2000-е — уже 100 и 160 млрд. кубометров, а в прошлом году спрос увеличился еще на 30 млрд. кубометров. При этом доля газа в общем энергобалансе изменилась незначительно — с 8% до 11% за 20 лет.

Таблица 1.7

Газ в Азии, млрд. кубометров

|

Показатели |

1990 |

1995 |

2000 |

2005 |

2010 |

2011 |

2012 |

|

Добыча газа |

151 |

212 |

272 |

363 |

484 |

479 |

474 |

|

Импорт |

4 |

1 |

19 |

36 |

74 |

112 |

150 |

|

Потребление |

155 |

213 |

291 |

398 |

558 |

591 |

624 |

|

Запасы,трлн. кубометров |

9,9 |

10,5 |

12,3 |

13,5 |

16,5 |

16,8 |

17,1 |

|

Доля газа в энергобалансе, % |

8 |

9 |

9 |

9 |

11 |

11 |

11 |

Основными рынками газа в Азии являются Китай, Индия и рынок СПГ, возглавляемый Японией и Южной Кореей. При этом Пекин и Дели присоединились к клубу потребителей сжиженного газа лишь во второй половине 2000-х годов.

Таким образом, доступные в разработке запасы газа в мире выглядят значительно, а развитие технологий добычи и транспортировки как по трубам, так и в виде СПГ, создает хорошие предпосылки для безопасного и надежного удовлетворения роста спроса.

По соотношению цены, доступности, потребительских свойств и экологичности газ значительно опережает все ныне известные энергоресурсы. И его доля в мировом энергобалансе существенно недооценена в связи с инерционностью развития инфраструктуры потребления, а также политическими рисками, которые были связаны с тем, что основные запасы газа были сосредоточены всего в двух регионах — России и Персидском заливе.

1.2 Анализ мирового рынка сжиженного газа

Природный газ является единственным видом ископаемого топлива, доля которого будет становиться все больше. МЭА предсказывает ежегодный рост мирового спроса на природный газ на 1,6% вплоть до 2035 года, что более чем в два раза превышает ожидаемые темпы роста для нефти. Некоторые аналитики и эксперты оценивают будущие темпы увеличения спроса на газ еще выше.

Согласно оценкам, с 2000 года суммарный мировой спрос на природный газ рос на 2,7% ежегодно. В то же время мировой спрос на СПГ за указанный период увеличивался на 7,6% в год, т. е. почти в три раза быстрее3. В региональном разрезе устойчивый рост спроса на СПГ в основном поддерживается Азией, а в более широком смысле обеспечивается тем, что аналитики J.P. Morgan назвали «долговременными, перспективными с точки зрения инвестиций, политически мотивированными вопросами»4. Это:

- национальная энергетическая безопасность — обеспечение диверсификации и гибкости предложения;

- обновление национальной энергетической инфраструктуры для повышения устойчивости системы к скачкам спроса и предложения, стимулирования инвестиций и снижения уровня безработицы;

- замещение угля природным газом;

- рост негативных настроений по отношению к ядерной энергетике в обществе.

Ожидается, что мировой спрос на газ продолжит уверенно расти.

В последнем номере ежегодного издания World Energy Outlook Международное энергетическое агентство (МЭА) прогнозирует повышение значения природного газа в мировой экономике и увеличение его доли с 21% в 2010 году до 25% в 2035 году.

В начале 2000-х годов скорую и неизбежную глобализацию газового рынка, что приведет к превращению природного газа в энергетическое сырье № 1, связывали с быстрыми темпами развития индустрии сжижения газа. К 2011 году доля СПГ в общей добыче выросла с 4 до 10%. Расширились география производства и набор участников рынка сжиженного газа. К пионерам — Северной Африке и Азии — добавились крупные центры в Экваториальной Африке, Латинской Америке и на Ближнем Востоке. Катар, который в конце 2010 года вывел заводы по производству сжиженного газа на проектную мощность (77 млн т или 100 млрд. кубометров), превратился в лидера и занял треть рынка. Кроме того, построены первые заводы в крупнейших экспортерах трубопроводного газа — в Норвегии и России.

В то же время СПГ остается достаточно закрытым клубом, войти в который не просто. Норвежцы испытывали огромные технические проблемы и на протяжении нескольких лет не могли вывести свой первый завод на проектные параметры. Кроме того, после 40 лет существования этой индустрии начался процесс выпадения из него некоторых лидеров из-за истощения ресурсов. Уже на треть пустуют мощности по производству СПГ в Индонезии и Алжире в общей сложности на 29 млрд. кубометров газа.

Таблица 1.8

Экспорт СПГ, млрд. кубометров

|

1990 |

2000 |

2010 |

2011 |

кол-во терминалов в 2011 году |

Проектная мощность в 2011 году |

|

|

Северная Америка |

1,4 |

1,8 |

0,9 |

2 |

1 |

2 |

|

США |

1,4 |

1,8 |

0,9 |

2 |

1 |

2 |

|

Европа |

— |

— |

4,7 |

4 |

1 |

5,5 |

|

Норвегия |

— |

— |

4,7 |

4 |

1 |

5,5 |

|

Экс-ссср |

— |

— |

13,4 |

14,4 |

1 |

12,5 |

|

Россия |

— |

— |

13,4 |

14,4 |

1 |

12,5 |

|

Ближний восток |

3,2 |

23,7 |

100,6 |

129,5 |

14 |

129,5 |

|

Катар |

— |

12 |

75,8 |

102,6 |

10 |

100,1 |

|

Африка |

20,3 |

32 |

58,4 |

57 |

13 |

78,7 |

|

Алжир |

19 |

25,5 |

19,3 |

17,1 |

4 |

27,3 |

|

Нигерия |

— |

5,7 |

23,9 |

25,9 |

4 |

27,7 |

|

Латинская Америка |

— |

4 |

22,2 |

24 |

4 |

27,5 |

|

Тринидад и Тобаго |

— |

4 |

20,4 |

18,9 |

3 |

21,8 |

|

Азия |

47,3 |

75,7 |

96,1 |

98 |

11 |

105,8 |

|

Индонезия |

31,4 |

28,8 |

3 |

47 |

||

|

Малайзия |

7,9 |

22 |

30,4 |

32,8 |

3 |

31,2 |

|

всего |

72 |

137,2 |

296,3 |

330,8 |

45 |

361,5 |

|

доля от добычи газа,% |

4 |

6 |

9 |

10 |

— |

— |

* эквивалент природного газа Источник: LNG Report

Несмотря на существенный рост производства сжиженного газа в мире, темпы развития недостаточно велики для того, чтобы определять рынок в целом и обеспечить интеграцию. В значительной степени это связано и с оказавшимися несостоятельными ожиданиями роста спроса на СПГ со стороны Соединенных Штатов Америки. В течение 2000-х годов США готовились стать крупным импортером сжиженного газа в связи с падением добычи на собственных месторождениях и планами частичного замещения нефти в собственном энергобалансе природным газом. Для этого были расширены мощности существовавших 4 терминалов по приему и построены 8 новых, и еще около 10 находились в процессе получения разрешений, когда в стране резко начала расти добыча газа из нетрадиционных источников (сланцевого и других видов трудноизвле- каемого газа).

В результате в США на сегодняшний день имеются регазификационные мощности, рассчитанные на импорт свыше 165 млрд. кубометров в год. При этом в 2011 году эта инфраструктура была задействована всего лишь на 7%.

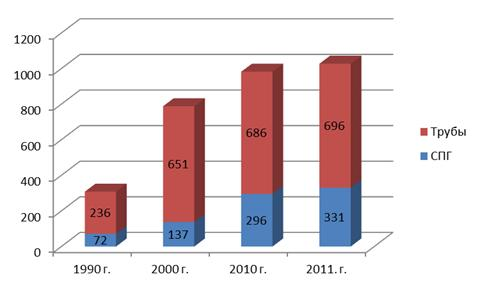

В сфере экспортно-импортных операций трубопроводные поставки по-прежнему играют доминирующую роль, и динамика роста доли СПГ не столь велика. В 1990 году по трубам на рынки поступало 77% (23% сжиженного газа), в 2010-2011 годах — около 70%. При этом только в Европе прослеживается некоторая конкуренция между закупками сжиженного газа и импортом по трубам. В Азии основой торговли является СПГ, а Северная Америка так и не влилась в мировой рынок, получив возможность пользоваться внутренними ресурсами.

Но, главное, крайне малы трансграничные перетоки газа. Почти треть СПГ (почти весь произведенный в Азиатско-Тихоокеанском регионе) в 2011 году не покинула региональный рынок. В трансграничной торговле трубопроводным газом процент поставок внутри региона больше. Лишь треть (около 220 млрд. кубометров) приходится на поставки за пределы региона за счет поставок из республик бывшего Советского Союза и Северной Африки в Европу.

Рис. 1.1. Соотношение трубопроводного газа и СПГ в мировой торговле, млрд. кубометров

Соответственно, всего примерно 440 млрд. кубометров газа в настоящее время участвует в трансрегиональной или глобальной торговле газом, то есть не более 14%. Для сравнения, из 4 млрд. тонн нефти мирового потребления более половины (2,2 млрд. т) участвует, по расчетам ВР, в трансрегиональной торговле.

Таким образом, высокий уровень регионализации связан в значительной степени с тем, что темпы роста доли СПГ в общем балансе потребления газа пока недостаточны. Сейчас этот более гибкий вариант снабжения газом занимает всего 10% спроса и 30% в объеме экспортно-импортных операций. К 2030 году мы ожидаем, что доля СПГ подрастет как минимум до 15-16% и 40-50% соответственно. Это, очевидно, приведет к большей гибкости поставок и к увеличению перетоков газа между различными рынками, а значит, будет способствовать глобализации.

1.3 Перспективы развития мирового рынка газа

Газовый рынок в ближайшие 20 лет будет развиваться динамично и последовательно, но в целом достаточно умеренно (около 1,5% в год).

Главные точки роста добычи будут находиться на Ближнем Востоке (прирост свыше 600 млрд. кубометров) и в АТР (свыше 300 млрд.), где основными локомотивами будут выступать Китай и Австралия — лидер роста потребления газа и в скором будущем крупнейший экспортер СПГ.

Методика прогнозирования основана на сравнительном анализе показателей добычи, запасов и восполнения минерально-сырьевой базы за последние 20 лет, а также на результатах рассмотрения новых добычных проектов в различных регионах мира. В то же время прогноз спроса на газ разрабатывался посредством обработки данных развития добычи и потребления газа, темпов экономического роста и доли газа в энергобалансе.

Таблица 1.7

Прогноз добычи газа, млрд.. кубометров

|

Страны |

2010 |

2020 |

2030 |

Изменение,% |

|

Северная Америка |

806 |

910-930 |

950-990 |

+21-23 |

|

США |

604 |

720-740 |

740-780 |

+26-29 |

|

Европа |

289 |

190-210 |

130-160 |

-45-55 |

|

ЕС |

183 |

100-120 |

70-90 |

-50-62 |

|

Норвегия |

105 |

80-100 |

50-90 |

-15-52 |

|

Экс-СССР |

739 |

850-870 |

960-1000 |

+29-35 |

|

Россия* |

590 |

660-680 |

730-770 |

+23-30 |

|

Туркменистан |

42 |

100-120 |

+138-200 |

|

|

Африка |

214 |

290-310 |

390-410 |

+82-92 |

|

Латинская Америка |

162 |

210-220 |

250-280 |

+54-73 |

|

Ближний Восток |

472 |

760-780 |

1050-1150 |

+122-143 |

|

Азия |

484 |

660-700 |

780-820 |

+61-69 |

|

Китай |

95 |

170-190 |

250-300 |

+163-216 |

|

Австралия |

46 |

160-180 |

150-200 |

+226-334 |

|

всего |

3223 |

3900-4000 |

4500-4600 |

+39-43 |

Рис. 1.2. Добыча сланцевого газа в США, млрд. кубометров

Но главный эффект, который уже дала сланцевая лихорадка, психологический. Она изменила отношение к природному газу на американском рынке. Теперь газ здесь воспринимается как новый локомотив экономики США и топливо, которое снижает зависимость от импорта, а значит, абсолютно приемлемо с точки зрения энергетической безопасности (и при этом более чистое, чем местный уголь).

Этому впечатлению способствует и ситуация на рынке газа, который оказался не готов к росту добычи. Производителям приходится конкурировать за потребителей, что обвалило спотовые цены до 70-80 долл. за тыс. кубометров, а это значительно ниже даже средней себестоимости добычи (160-200 долл.).

Низкие цены стимулируют рост потребления, в том числе и в долгосрочном измерении — активные инвестиции в газогенерацию, газохимию и использование газа в качестве моторного топлива. Если произойдет качественный рост сферы потребления газа на самом крупном на сегодняшний день рынке, это может привести к тому, что к экспорту новых технологий добычи газа (бурение горизонтальных скважин и множественный гидроразрыв) добавится распространение технологий потребления природного газа.

Сейчас еще сложно оценить масштабы и скорость этих процессов. Ресурсы сланцевого газа имеются в различных регионах мира: в Китае, Канаде, Аргентине, Австралии, Восточной Европе, Африке и России. Вопрос экономической целесообразности и технологических возможностей разработки здесь остается открытым. Тем не менее в перспективе 20 и более лет можно говорить о развитии добычи газа из нетрадиционных источников в других регионах.

В результате это будет открывать новые горизонты для расширения роли газа в целом. По нашему мнению, это не только не повредит мировой торговле газом, но и позволит ее расширить, так как поддержит рост спроса на это сырье на развивающихся рынках. Кроме того, уже в скором будущем это станет способствовать увеличению предложения сжиженного природного газа, добытого из нетрадиционных источников. Такие проекты уже реализуются в Австралии и США.

Увеличение географии производства и импорта СПГ

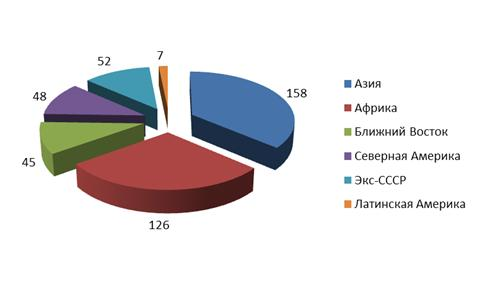

Производство сжиженного природного газа за последние 10 лет выросло на 200 млрд. кубометров (более 150 млн тонн).

продолжит расти, как минимум, такими же темпами в ближайшие два десятилетия. Доля СПГ в мировом газовом балансе превысит 16%, а в международной торговле газом достигнет 40-50%.

На сегодняшний день в Азии, Африке, Северной Америке, на постсоветском пространстве и Ближнем Востоке в стадии строительства или проектирования находятся заводы по производству сжиженного газа мощностью 430-440 млрд. кубометров. Срок их ввода планируется до 2020 года, хотя очевидно, что, скорее всего, процесс растянется на 20 лет.

После катарского бума 2000-х годов планируется переход пальмы первенства в Азиатско-Тихоокеанский регион, где Австралия намерена реализовать проекты в общей сложности на 130 млрд. кубометров. При этом из этого объема 60% (более 80 млрд. кубометров) уже находятся в стадии строительства. Учитывая возможные задержки, с высокой долей вероятности эти заводы выйдут на проектную мощность до конца этого десятилетия.

В Африке, где также ожидается бум СПГ, уже строятся три завода — один в Анголе (6,7 млрд. кубометров) и два в Алжире (12 млрд. кубометров).

Срок ввода — в 2012 и 2013 годах соответственно. По остальным проектам, в основном в Нигерии, но также в Камеруне, Экваториальной Гвинее, Египте и Мозамбике, еще только предстоит принять инвестиционные решения и приступить к конкретным действиям, поэтому большую часть африканского СПГ следует ожидать после 2020 года, так же как и российские проекты.

В то же время на Ближнем Востоке на сегодняшний день нет строящихся заводов по сжижению газа. В Катаре продолжает действовать объявленный мораторий до 2014 года; кроме того, у страны имеется дефицит площади для строительства новых СПГ-проектов, даже если правительство этого арабского эмирата примет решение отменить запрет.

Рис. 1.3 Проектируемые мощности по экспорту СПГ, млрд. кубометров

Что касается СПГ-потенциала Северной Америки и США в частности, то, несмотря на некоторые радикальные оценки об огромных возможностях для экспорта сланцевого газа в сжиженном виде, по расчетам ФНЭБ, американская администрация будет крайне взвешенно подходить к выдаче разрешений на экспорт. Сейчас соответствующие лицензии выданы двум консорциумам, которые решили переоборудовать регазификационные терминалы (Sabine Pass и Freeport) в Мексиканском заливе в заводы по сжижению и экспорту. Общая мощность двух проектов составляет около 31 млн т, что уберет с газового рынка США около 50 млрд. кубометров газа. Причем терминалы должны заработать после 2016 года, когда американский рынок, ныне испытывающий существенный профицит, придет в равновесие. То есть экспорт будет способствовать росту цен на газ в США и сопротивлению со стороны промышленного лобби и общественности, которой будет сложно объяснить, почему нужно рисковать экологией ради поставок в другие

Оценки, утверждающие, что Соединенные Штаты к концу десятилетия станут крупным экспортером СПГ, в этой связи выглядят лишенными серьезных оснований. В том числе и потому, что экономика экспортных проектов построена на крайне неустойчивой базе, а именно на значительной разнице между ценами Henry Hub с одной стороны и ценами газа в Европе и Азии с другой. Сейчас она достигает 200-300 долл. на тыс. кубометров, что с лихвой покрывает затраты на сжижение, транспортировку и регазификацию, которые для атлантического бассейна можно оценить в 100-150 долл. и до 200 долл. для поставок в АТР Однако рыночная конъюнктура в США и Европе весьма нестабильна. В случае роста цены на газ на американском рынке и одновременного ее снижения в Европе экспорт СПГ из США может оказаться коммерчески не оправданным.

Таким образом, целый набор факторов — ликвидация профицита газа на американском рынке, коррекция цены в Henry Hub, усиление конкуренции на рынках в Европе и Азии, а также соображения политического и психологического характера (сложно объяснить американским избирателям, почему газ, добываемый в Пенсильвании, будет поступать на китайский рынок, снижая предложение в самих США) — будет значительно ограничивать экспортный потенциал Соединенных Штатов в газовой сфере.

Важную роль в этом процессе играет и активное развитие мощностей по импорту и регазификации СПГ. Уже сейчас они готовы принимать столько газа, сколько будет производиться согласно прогнозу к 2030 году (более 750 млрд. кубометров).

То есть в настоящее время запасы емкости едва превышают 45%. Основные мощности созданы в Японии, Южной Корее, США и ЕС. Но в последние годы активно развивается практика строительства небольших (в том числе) плавучих терминалов, которые позволяют диверсифицировать источники снабжения или повысить надежность и гибкость поставок газа. Постепенно расширяется клуб и экспортеров, и импортеров СПГ, вовлекая в международную торговлю все новых участников.

Таблица 1.9

Импорт СПГ, млрд. кубометров

|

1990 |

2000 |

2010 |

2011 |

кол-во |

запланированная мощность в 2011 году |

2020 |

2030 |

|

|

Северная Америка |

2,5 |

6,8 |

20,8 |

17,4 |

15 |

184,7 |

15 |

25 |

|

США |

2,5 |

6,8 |

12,2 |

10 |

12 |

165,6 |

5-10 |

|

|

Европа |

17,7 |

32,1 |

87,2 |

90,7 |

21 |

167,7 |

140 |

160 |

|

Великобри тания |

— |

— |

18,7 |

25,3 |

4 |

45,2 |

35-40 |

|

|

Испания |

н/д |

н/д |

27,9 |

24,2 |

5 |

57,9 |

30-35 |

|

|

Франция |

н/д |

н/д |

14,2 |

14,6 |

3 |

23,5 |

20-25 |

|

|

Африка |

— |

— |

— |

— |

— |

— |

— |

— |

|

Экс-СССР |

— |

— |

— |

— |

— |

— |

— |

— |

|

Латинская Америка |

— |

— |

7,6 |

10,9 |

8 |

39 |

20 |

30 |

|

Аргентина |

— |

— |

1,8 |

4,4 |

2 |

10,4 |

10 |

|

|

Ближний Восток |

— |

— |

3 |

4,6 |

2 |

9,1 |

15 |

25 |

|

Кувейт |

— |

— |

— |

3,2 |

1 |

5,2 |

5 |

|

|

Азия |

52 |

98,3 |

177,8 |

207,3 |

41 |

357,1 |

290 |

510 |

|

Япония |

47 |

58 |

95,1 |

107 |

28 |

237,5 |

130 |

|

|

Корея |

4 |

9 |

44,4 |

49,3 |

4 |

59,5 |

70 |

|

|

всего |

72,1 |

137,2 |

296,3 |

330,8 |

87 |

758 |

540 |

750 |

В то же время мы ожидаем, что баланс 50 на 50 между СПГ и трубопроводным газом в межрегиональной торговле сохранится за счет развития новых газопроводных маршрутов с постсоветского пространства в Европу и АТР Кроме того, возможно увеличение экспорта в ЕС по трубе из Африки и начало реализации экспортного потенциала Ирана, который сейчас почти полностью изолирован.

Больших трансрегиональных трубопроводных проектов не так много:

・ Центральная Азия — Китай мощностью до 90 млрд. кубометров. Первая нитка уже запущена, еще одна строится, третья предполагается в зависимости от добычных возможностей Туркменистана, Узбекистана и Казахстана.

・ Туркменистан — Афганистан — Пакистан — Индия (30 млрд. кубометров).

Переговоры о подписании финального соглашения и контрактов на поставку и транзит продолжаются много лет, но именно сейчас стороны близки к договоренностям как никогда.

・ Расширение Южно-Кавказского газопровода и строительство газопровода TANAP для вывода в Европу и Турцию азербайджанского газа с проекта «Шах-Дениз-2» (16 млрд. кубометров).

・ Транскаспийский газопровод для подключения к этой системе («Южный коридор») Туркменистана мощностью 30 млрд. кубометров.

・ Газопроводы «Северный поток» и «Южный поток» из России в Европу общей мощностью 120 млрд. кубометров. Пока эти проекты не предполагают доставку в ЕС объемов нового газа, но в перспективе эта инфраструктура может быть использована для увеличения экспорта в абсолютных числах.

・ Проекты поставок трубопроводного газа из России в Китай (до 68 млрд. кубометров).

・ Газопровод GALSI (до 30 млрд. кубометров) для поставки газа из Алжира в Италию.

・ Газопровод Иран — Пакистан — Индия (30 млрд. кубометров).

Проект тормозится международной изоляцией Тегерана и давлением на Дели со стороны Вашингтона, который склоняет индийцев к контракту с Туркменистаном.

・ Ирак (Курдистан) — Турция (20 млрд. кубометров).

Общая мощность этих проектов составляет около 400 млрд. кубометров, но большинство из них обсуждается много лет (некоторые больше 10).

Следует ожидать, что только ряд из них будет реализован в задуманном варианте и масштабе, имея в виду значительные политические противоречия вокруг строительства газопроводной инфраструктуры. Однако даже половина проектов существенно расширит пространство и объемы международной торговли природным газом.

Таким образом, к 2030 году мы ожидаем, что доля СПГ подрастет как минимум до 15-16% и 40-50% соответственно. Это, очевидно, приведет к большей гибкости поставок и к увеличению перетоков газа между различными рынками, а значит, будет способствовать глобализации. В то же время газу вряд ли удастся к 2030 году существенно изменить нынешнее соотношение в мировом энергобалансе, что связано со значительной инерцией в сфере потребления.

ГЛАВА 2. ДОБЫЧА ГАЗА В РОССИИ

2.1 Анализ современного состояния добычи газа в России

По состоянию на 01.01.2014 г., добычу природного и попутного нефтяного газа (ПНГ) осуществляют 259 добывающих предприятий, в том числе 113 входят в структуру нефтяных ВИНК, 132 являются независимыми добывающими компаниями, 14 входят в ОАО «Газпром».

Следует отметить, что в 2011 г. объем добычи в России составил 669 млрд. м3, при этом 99,9% это газа добывался Газпромом (табл. 2.1)

Таблица 2.1

Динамика добычи и экспорта газа в 2011 г. в России

млн. м3

|

Показатели |

За декабрь 2011 г. |

с начала 2011 года |

||||

|

факт |

к соотв. периоду прошлого года |

факт |

к соотв. периоду прошлого года |

|||

|

+/- |

% |

+/- |

% |

|||

|

Добыча газа (всего) |

62954.3 |

-591.9 |

99.1 |

669675.2 |

18937.1 |

102.9 |

|

в т.ч. Газпром |

47942.2 |

-1713.5 |

96.5 |

508394.6 |

-321.7 |

99.9 |

|

Внутреннее потребление газа |

54770.2 |

-3823.3 |

93.5 |

496217.6 |

10948.1 |

102.3 |

Внутреннее потребление газа в 2011 г. составило 496 млрд. м3.

В 2012 г. объем добычи в России также составил 654,4 млрд. м3, при этом 94,8% это газа добывался Газпромом (табл. 2.2).

Таблица 2.2

Динамика добычи газа в 2012 г. в России

млн. м3

|

Показатели |

за декабрь 2012 г. |

с начала 2012 г. |

||||

|

факт |

к соотв. периоду прошлого года |

Факт |

к соотв. периоду прошлого года |

|||

|

+/- |

% |

+/- |

% |

|||

|

Добыча газа (всего) |

65174.2 |

2219.9 |

103.5 |

654479.6 |

-15195.6 |

97.7 |

|

в т.ч. Газпром |

48635.5 |

693.3 |

101.4 |

481778.6 |

-26616.0 |

94.8 |

|

Внутреннее потребление газа |

55664.5 |

894.3 |

101.6 |

459640.1 |

-36577.5 |

92.6 |

|

Поставка российского газа за пределы России |

20505 |

1667.9 |

108.9 |

186859.1 |

-17077.1 |

91.6 |

Внутреннее потребление газа в 2012 г. составило 460 млрд. м3.

В 2013 г. объем добычи в России составил 669,664 млрд. м3, при этом 94,8% это газа добывался Газпромом (табл. 2.3).

Таблица 2.3

Динамика добычи газа в 2013 г. в России

млн. м3

|

Показатели |

за месяц 2013 г. |

с начала 2013 года |

||||

|

факт |

к соотв. периоду прошлого года |

факт |

к соотв. периоду прошлого года |

|||

|

+/- |

% |

+/- |

% |

|||

|

Добыча газа (всего) |

64583.2 |

-591.0 |

99.1 |

669664.4 |

15184.8 |

102.3 |

|

в т.ч. Газпром |

47554.5 |

-1081.0 |

97.8 |

433656.6 |

-48122.0 |

90.0 |

|

Внутреннее потребление газа |

50192.9 |

-5471.6 |

90.2 |

456200.7 |

-3439.4 |

99.3 |

|

Поставка российского газа за пределы России |

22917.2 |

2412.2 |

111.8 |

200563 |

13703.9 |

107.3 |

Внутреннее потребление газа в 2013 г. составило 456 млрд. м3.

В 2012 г. добыча газа составила 654,4 млрд. куб. м, что ниже уровня 2011 г. на 16,3 млрд. куб. м (-2,4 %).

В структуре добычи произошло уменьшение объема природного газа на 19,4 млрд куб. м (-3,1 %) при одновременном росте объема ПНГ на 3,1 млрд. куб. м (+6,1 %), соответственно доля ПНГ в добыче газа выросла с 7,7% (2011 г.) до 8,4%.

В структуре производителей 73,1 % добычи обеспечило ОАО «Газпром», добыча ВИНК составила 10,3 %, независимых компаний (включая ОАО «НОВАТЭК») — 12,6 % и СРП — 4,0 %.

Прирост добычи в 2012 г. показали ОАО «НОВАТЭК» (+3,1 млрд. куб. м, +11,2%), независимые производители (+3,1 млрд. куб. м, +6,5%), ВИНК (+2,7 млрд. куб. м, +4,2%) и операторы СРП (+1,6 млрд. куб. м, +6,4 %).

Сокращение добычи газа наблюдалось только по ОАО «Газпром» (-26,9 млрд. куб. м, -5,3 %).

Следует отметить, что основными газодобывающими компании России является: «Газпром» ; Оао «Новатэк»; Оао «Нк «Роснефть».

«Газпром» располагает самыми богатыми в мире запасами природного газа. Его доля в мировых запасах газа составляет 18%, в российских — 70%. На «Газпром» приходится 15% мировой и 78% российской добычи газа. В настоящее время компания активно реализует масштабные проекты по освоению газовых ресурсов полуострова Ямал, арктического шельфа, Восточной Сибири и Дальнего Востока, а также ряд проектов по разведке и добыче углеводородов за рубежом.

«Газпром» — надежный поставщик газа российским и зарубежным потребителям. Компании принадлежит крупнейшая в мире газотранспортная сеть — Единая система газоснабжения России, протяженность которой превышает 161 тыс. км. На внутреннем рынке «Газпром» реализует свыше половины продаваемого газа. Кроме того, компания поставляет газ в 30 стран ближнего и дальнего зарубежья.

«Роснефть» является одним из крупнейших в России независимых производителей газа. Доля газа в суммарной добыче углеводородов Компании составляет в настоящее время около 10%. При этом с каждым годом газовый сектор приобретает все большее значение для компании. Это обусловлено наличием у НК «Роснефть» значительных неразрабатываемых запасов газа, а также постоянным ростом рентабельности данного сектора на фоне растущих цен на газ. Потенциал «Роснефти» по добыче газа превышает 55 млрд куб. м в год.

По итогам 2012 года отмечается снижение общих показателей добычи газа: добыто 654 млрд. куб м, что ниже уровня 2011 года (670,8 млрд. куб.м).

Это обусловлено следующими причинами:

- снижение спроса на газ из-за низкого темпа роста европейской экономики и мировой экономики в целом;

- недостаточное инвестирование в ключевые проекты добычи газа;

Существенное снижение добычи отмечено у ОАО «Газпром» в связи с:

- снижением спроса на внутреннем и внешних рынках (снижение поставки в страны Ближнего Зарубежья обусловлены снижением поставки прежде всего в Украину);

- ценовой политикой ОАО «Газпром» по сравнению с зарубежными конкурентами и конкурентами в России — независимыми производителями газа;

- ростом добычи нефтяными компаниями ПНГ.

Факторы, способствующие увеличению добычи в будущем:

- увеличения количества независимых производителей газа;

- разработка и запуск новых месторождений;

- дальнейшее строительство ниток газопровода «Северный поток»;

- реализация «Восточной газовой программы».

Следует отметить, что по итогам 2013 г. прирост добычи ПНГ в разрезе компаний составил:

- ОАО «ЛУКОЙЛ» на 1,1 млрд. куб. м (+15,2%), добыча за год ПНГ составила 8,2 млрд. куб. м, процент полезного использования попутного газа увеличился с 78,6% до 87,5%;

- ОАО «ТНК-ВР Холдинг» на 0,7 млрд.

куб. м (+5,8%), добыча за год составила 12,2 млрд. куб. м, процент полезного использования попутного газа снизился с 83,1% до 82,8%;

- ОАО «Газпром нефть» на 0,6 млрд. куб. м (+17,1%), добыча за год составила 4,2 млрд. куб. м, процент полезного использования попутного газа увеличился с 65,6% до 65,7%;

- ОАО «РОСНЕФТЬ» на 0,8 млрд.

куб. м (+11,5%), добыча за год составила 7,9 млрд. куб. м, процент полезного использования попутного газа увеличился с 51,1% до 51,2%;

- ОАО «Татнефть» на 0,1 млрд. куб.м (+6,9%), добыча за год составила 0,9 млрд. куб. м, процент полезного использования попутного газа увеличился с 94,2% до 94,5%;

- ОАО НК «РуссНефть» на 0,2 млрд.

куб. (+18,0%), добыча за год составила 1,2 млрд. куб. м, процент полезного использования попутного газа увеличился с 61,5% до 69,8%.

В 2012 г. коэффициент полезного использования ПНГ увеличился по сравнению с 2011 г. с 75,5% до 76,2%. Наивысший коэффициент полезного использования ПНГ, доведенный до 99,5%, отмечен на месторождении им. Ю. Корчагина (шельф Каспийского моря) (ОАО «ЛУКОЙЛ»).Источник и год

Основной задачей отрасли остается увеличение к 2015 г. полезного использования ПНГ до 95%.

Таким образом, добыча газа в РФ в 2012 году, по данным ЦДУ ТЭК, снизилась на 2,3% по сравнению с предыдущим годом и составила 655,007 миллиарда кубометров. Добыча газа в РФ в 2013 году выросла на 2% по сравнению с аналогичным периодом прошлого года и составила 668,024 миллиарда кубометров. Основными газодобывающими компании России является: «Газпром» ; Оао «Новатэк»; Оао «Нк «Роснефть». «Газпром» располагает самыми богатыми в мире запасами природного газа. Его доля в мировых запасах газа составляет 18%, в российских — 70%.источник и год

Российская Федерация занимает лидирующее положение в мире по начальным суммарным ресурсам (НСР) газа, на ее долю приходится 248 трлн. куб. м (43,2% НСР на планете).

Сегодня разведанные запасы газа оцениваются в размере 48 трлн. куб. м. Это означает, что степень разведанности НСР в стране в целом не превышает 25%. При этом на суше она равна 32,6%, а в Восточной Сибири и на Дальнем Востоке — всего 6,9 и 10,3%, соответственно. Опыт развития газовой индустрии СССР свидетельствует о том, что прирост запасов газа должен превышать уровень его добычи в 1,3-1,5 раза. Только при таких пропорциях воспроизводства ресурсной базы можно надежно обеспечить рост добычи газа в России до 2040 г.

Почти на 90% общероссийской добычи газа сосредоточено в Западной Сибири (Западносибирская НГП) (прилож. 1. табл. 1.1), в первую очередь в ЯНАО — свыше 80%. Наиболее крупные газодобывающие регионы Европейской части страны, на которую приходится порядка 7% общенациональной добычи — Оренбургская область (Волго-Уральская НГП), Астраханская область (Прикаспийская НГП), Республика Коми (Тимано-Печорская НГП).

В последние годы начато освоение Охотоморской провинции.

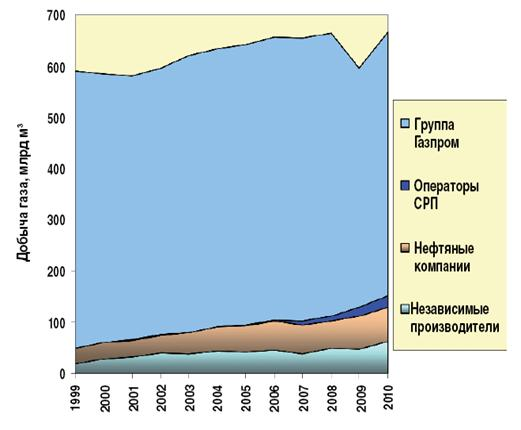

В организационном плане добычи газа в России ведется четырьмя основными группами производителей (рис. 3.1):

- компаниями, входящими в Группу «Газпром» — крупнейшего в мире газового концерна, владельца ЕСГ и монопольного экспортера газа,

- независимыми производители газа («НОВАТЭК», «Сибнефтегаз» и др.),

- вертикально-интегрированными и независимыми нефтяными компаниями («Роснефть», «ЛУКОЙЛ», «Сургутнефтегаз», ТНК-ВР и др.),

- операторами СРП.

Крупнейший производитель газа в России и в мире — концерн «Газпром», добыча которого, включая «Газпром нефть», составила в 2010 г. 513,9 млрд м3 (рис. 5).

Из нефтяных компаний наибольший объем добычи газа приходится на «ЛУКОЙЛ», «Роснефть», «Сургутнефтегаз», ТНК-ВР. Основные независимые производители газа — «НОВАТЭК» и «Сибнефтегаз».

Рис. 3.1. Добыча газа в России в 1999 — 2010 гг. по группам производителей

На протяжении последних 10 лет доля Группы «Газпром» в объеме добычи газа в России снизилась с 91,5 до 77,2% (рис. 6), что связано: с реализаций газодобывающих проектов независимых производителей газа и нефтяных компаний; увеличением добычи попутного нефтяного газа в условиях роста добычи нефти; ростом добычи газа в рамках проектов соглашения о разделе продукции; ухудшением позиций на международных рынках газа.

После непродолжительного периода наращивания добычи газа в 2003 — 2008 гг. в 2009 г. имело место ее обвальное падение, вызванное снижением внутрироссийского спроса и чрезвычайных обстоятельств, сложившихся на европейском газовом рынке в результате:

- сокращения спроса на газ в связи с глобальным финансово-экономическим кризисом;

- рекордного ввода мощностей по производству и регазификации сжиженного газа и агрессивной сбытовой политики поставщиков СПГ, прежде всего Катара;

- увеличения добычи сланцевого газа в США, что привело к переориентации части поставок СПГ на традиционный для России европейский рынок.

Рост добычи газа в 2010 г. обусловлен увеличением поставок на внутренний рынок, объем экспорта в Европу практически не изменился, оставшись на уровне 2009 г. Обязательства европейских клиентов «Газпрома» по отбору газа в 2010 — 2012 гг. снизились на 15 млрд м3.

Основной центр добычи газа Газпрома расположен на севере Западной Сибири — в Ямало-Ненецком автономном округе, где работают крупнейшие предприятия концерна — «Газпром добыча Надым», «Газпром добыча Ноябрьск», «Газпром добыча Уренгой», «Газпром добыча Ямбург», «Нортгаз», «ПУРГАЗ».

Добыча газа независимыми производителями в 2010 г. вышла на уровень 61,7 млрд м3 в год, что составляет около 9,3% всей добычи природного и попутного нефтяного газа в России, при этом прирост составил свыше 28,5%.

Крупнейшие независимые производители газа в России — «НОВАТЭК», «Сибнефтегаз», «Роспан Интернешионал». Функционирует ряд небольших региональных газодобывающих компаний — «Норильскгазпром», «Таймыргаз» (контролируются «Норильским никелем»), «Якутская топливно-энергетическая компания».

Ускоренное увеличение добычи газа независимыми производителями по сравнению с показателями «Газпрома» стало возможным благодаря следующим факторам:

- восстановлению спроса на внутреннем рынке, на который и ориентированы независимые поставщики, вследствие общего оживления экономики и промышленности;

- определенной либерализацией условий доступа к ЕСГ;

- наличием подготовленной сырьевой базы,

- гибкой системой принятия инвестиционных и маркетинговых решений, эффективным менеджментом.

Оценки потенциала сланцевого газа в России не проводились, но учитывая его дороговизну и высокую трудоемкость добычи, а также конкуренцию с располагаемыми ресурсами традиционного природного газа, вряд ли в перспективе до 2040 г. он сможет играть заметную роль в энергоснабжении страны.

Освоение арктического шельфа может дать существенный прирост разведанных запасов, но из-за больших трудностей и рисков их добыча может стать запредельно дорогой. Восстановление окружающей среды в этом регионе после деятельности добывающих компаний также может стоить колоссальных затрат. Все это требует тщательного рассмотрения и изучения, прежде чем переходить к широкомасштабному освоению арктических месторождений нефти и газа.

2.2 Структура добычи газа в России

В табл. 2.4 даны оценки извлекаемых ресурсов природного газа и экономические параметры их извлечения.

Основными месторождения газа в России являются:

- Заполярное;

- Сахалин-3;

- Русановское <#»720501.files/image006.jpg»>

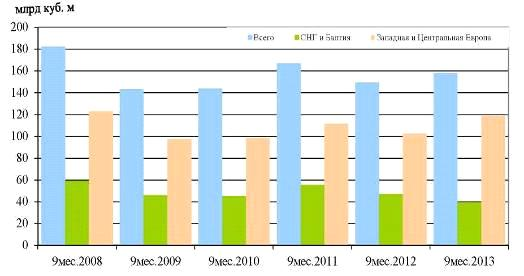

- Рис. 3.1 Динамика экспорта газа из России в 2013 г.

Однако в данном случае следует делать поправку на то, что до 2012 года ФТС предоставлял данные по экспорту газа без учета стран Таможенного союза, и только с 2012 года стал учитывать торговлю с Республикой Беларусь и Казахстаном.Газпром также в своем отчете зафиксировал существенный рост продаж газа за рубежом, однако, в отличие от данных ФТС, объем продаж компании не был рекордным (см. рисунок 29).

Продажи компании за рубежом в январе-сентябре 2013 года увеличились по сравнению с аналогичным периодом прошлого года на 5.9% до 157 млрд куб. метров. При этом в страны дальнего зарубежья экспорт увеличился на 15.7% до 118.5 млрд куб. метров, а в страны СНГ и Балтии снизился на 15.6% до 39.5 млрд куб. м

Экспорт в страны СНГ и Балтии был самым низким за 2012-2013 годы (см. рисунок 3.2).

Рис. 3.2 Динамика экспорта газа из России в страны СНГ и Балтии 2013

Это связано с резким сокращением спроса со стороны Украины (см. таблицу 3.4).

Таблица 3.4

Динамика экспорта газа из России в страны СНГ и Балтии

|

Страна |

01-09.2013 г., млрд. куб. м |

В % к 01-09.2012 г. |

|

Украина |

18.190 |

74.1 |

|

Беларусь |

14.450 |

101.0 |

|

Молдова |

1.530 |

70.8 |

|

Литва |

2.080 |

86.7 |

|

Латвия |

0.810 |

89.0 |

|

Эстония |

0.450 |

125.0 |

|

Казахстан |

0.610 |

98.4 |

|

Южная Осетия |

0.020 |

100.0 |

|

Армения |

1.270 |

97.7 |

|

Грузия |

0.100 |

50.0 |

|

Итого |

39.510 |

84.4 |

В то же время объем экспорта в страны дальнего зарубежья был одним из самых больших за последние годы. Основной прирост обеспечили три страны — Италия, которая увеличила покупку российского газа на 8.7 млрд куб. метров, Германия (на 4.7 млрд куб. метров) и Великобритания (на 3.22 млрд куб. метров).

Наибольший рост продаж наблюдалось в третьем квартале, когда их суммарный объем увеличился в годовом сравнении на 19.9%, в том числе в страны дальнего зарубежья — на 29.9%. Активизация продаж в третьем квартале обусловлена закачкой газа в газохранилища. В том числе, начала закачивать газ Украина для обеспечения зимнего транзита. Кроме того, сентябрь 2013 года был значительно холоднее в Европе, чем сентябрь 2012 года, что также подстегнуло продажи газа ОАО «Газпром» в страны Западной и Центральной Европы приведены в таблице 3.5

Таблица 3.5

Продажи газа ОАО «Газпром» в страны Западной и Центральной Европы

|

Страна |

01-09.2013 г., млрд. куб. м |

В % к 01-09.2012 г. |

|

Г ермания |

29.500 |

119.0 |

|

Италия |

18.970 |

184.2 |

|

Турция |

19.350 |

95.8 |

|

Франция |

6.360 |

99.4 |

|

Финляндия |

2.590 |

95.9 |

|

Австрия |

3.880 |

99.5 |

|

Греция |

1.930 |

107.2 |

|

Нидерланды |

1.600 |

72.7 |

|

Швейцария |

0.270 |

135.0 |

|

Дания |

0.240 |

120.0 |

|

Великобритания |

8.620 |

159.6 |

|

Венгрия |

4.440 |

120.0 |

|

Польша |

7.760 |

109.3 |

|

Словакия |

3.660 |

118.1 |

|

Чехия |

5.100 |

87.9 |

|

Румыния |

0.940 |

55.3 |

|

Болгария |

2.080 |

109.5 |

|

Сербия |

0.630 |

157.5 |

|

Словения |

0.370 |

123.3 |

|

Босния и Г ерцеговина |

0.130 |

65.0 |

|

Македония |

0.030 |

30.0 |

|

Итого |

118.450 |

115.7 |

Таким образом, экспорт газа из России в 2011 вырос на 7% — до 196,862 миллиарда кубометров. Экспорт газа В 2013 г экспорт сократился на 3,6% — до 185,845 миллиарда. В 2013 г. увеличился на 10% — до 204,911 миллиарда кубометров. Продажи компании за рубежом в 2013 г. увеличились по сравнению с 2012 г. на 5.9% до 157 млрд. куб. метров. При этом в страны дальнего зарубежья экспорт увеличился на 15.7% до 118.5 млрд. куб. метров, а в страны СНГ и Балтии снизился на 15.6% до 39.5 млрд. куб. м.

3.2 Особенности мирового рынка газа

Маркетинговая стратегия ОАО «Газпром» предусматривает диверсификацию источников экспортной выручки за счет расширения присутствия на перспективных рынках газа и увеличения объемов экспорта за счет выхода на новые, не доступные для трубопроводных поставок рынки.

В частности, среди приоритетов — наращивание объемов сжиженного природного газа (СПГ), а также, в рамках географической диверсификации, выход на рынки стран Северо-Восточной Азии и других стран АТР, в частности выход на рынок трубопроводного газа Китая.

Охват рынков экспортных трубопроводных поставок ОАО «Газпром» ограничен. Реализация СПГ может обеспечить ОАО «Газпром» значительное расширение спектра новых доступных рынков и возможность наращивания объемов экспорта. Данная стратегия предусматривает наращивание объемов экспорта СПГ как за счет реализации российских проектов, так и за счет участия в зарубежных.

В перспективе ОАО «Газпром» планирует реализацию новых проектов производства СПГ в России: предусматривается, что на Штокмановском месторождении будет организовано производство СПГ наряду с поставкой газа в Единую систему газоснабжения (ЕСГ).

Один из перспективных проектов ОАО «Газпром» — проект поставок природного газа в Китай. Газпром ведет работу по организации трубопроводного экспорта газа по двум коридорам поставки — «западному» и «восточному» — общим объемом до 68 млрд. м3. Проекты поставок по каждому из коридоров являются взаимодополняющими, поскольку ориентированы на удовлетворение спроса на газ на различных региональных рынках Китая [2, 3, 6, 7].

Основная угроза долгосрочной экспортной стратегии ОАО «Газпром» является рост конкуренции на европейском рынке.

Значительное изменение конъюнктуры европейского рынка газа, начавшееся в середине 2008 г., и дальнейшее повышение конкуренции связано с сочетанием нескольких факторов:

- падение спроса на газ в регионе в результате кризиса;

- рост добычи сланцевого газа в США, закрывший внутренний рынок страны для импорта и приведший к перенаправлению значительных объемов сжиженного газа в Европу;

- активные действия поставщиков СПГ, а также основных конкурентов ОАО «Газпром» на европейском рынке.

Добыча сланцевого газа в США нарушила планы ОАО «Газпром» на диверсификацию газового рынка Северной Америки за счет запасов нового Штокмановского месторождения и в 2009 году забрали у России пальму первенства крупнейшего мирового газодобытчика.

В результате этих событий в Европе произошли существенные изменения рынка. Например, сжиженный газ Катара (объем экспорта к 2012 году достиг до 100 млрд м3), прежде поставляемый в США, был переориентирован на Европу, в результате переизбыток предложения сформировал эффективный спотовый рынок, который уже оказывает значительное влияние на регуляцию газовых цен в Европе.

В настоящий момент эксперимент с добычей сланцевого газа проводится в Европе, надеющейся повторить опыт США. Потенциальные возможности сланцевого газа как энергоресурса являются предметом спора многих экспертов, которые пытаются прогнозировать ситуацию на рынке газа.

В Европе добыча сланцевого газа рассматривается в рамках программы энергетической независимости от российских поставок, цена на которые все время растет. Разведка месторождений сланцевого газа велась в Великобритании, Франции, Швеции, Германии, Австрии, Венгрии, Румынии и Украине. В начале 2011 года компания Royal Dutch Shell объявила о бесперспективности сланцевых месторождений в Швеции. Во Франции и Великобритании практически ведутся общественные слушания о наложении моратория на добычу сланцевого газа. В настоящий момент самыми перспективными считаются месторождения сланцевого газа, находящиеся в Польше, а также Украине.

Поглощение украинской газотранспортной системы GIE наряду с промышленной разработкой сланцевого газа в Польше и Украине может изменить расстановку сил на энергетическом рынке Европы, то есть минимизировать поставки ОАО «Газпром» в ЕС.

В результате роста производства сланцевого газа в США, снижения объема импорта, а также последующего обвала цен на газ в США, бывшие газовые потоки сжиженного газа, которые ранее предназначались для США, были перераспределены в регион с более высокими ценами, этим регионом, имеющим неэластичный спрос на газ, стала Европа.

Основными конкурентами ОАО «Газпром» на европейском рынке являются поставщики газа и СПГ из Норвегии, Нидерландов, Великобритании, Алжира, Катара, Нигерии и Ливии.

Традиционные экспортеры трубопроводного газа на европейский рынок в 2011 г. уменьшили объемы поставок. Так, поставки из Ливии по предварительным оценкам сократились на 7,8 млрд м3 (сокращение на 75,8%), из Алжира — на 5,2 млрд м3 (сокращение на 9,1%).

В Ливии в результате военных действий газовая экспортная инфраструктура бездействовала с марта по октябрь 2011 г. Затем поставки по газопроводу Green Stream в Италию были возобновлены, но не в полном объеме.

Собственная добыча газа в европейских странах также упала и по предварительным оценкам составила около 288 млрд м3, что на 23 млрд. м3 (7,4 %) ниже уровня 2010 г. Падение собственной добычи в странах Европы объясняется как естественным сокращением запасов, так и возросшей конкуренцией на рынке. Так, в условиях более низких цен торговых площадок многим производителям газа для выполнения своих обязательств было выгоднее импортировать газ, чем добывать его. Производители СПГ из Катара и Нигерии нарастили объемы экспорта в Европу.

Появления продукта-заменителя, субститута, в виде СПГ будет оказывать значительное влияние на спотовый рынок Европы вплоть до момента насыщения рынка, то есть приведет к некоторому снижению цен на газ (10-25%) и ограничению влияния ОАО «Газпром» на рынок ЕС. В 2011 году увеличение потребления газа за счет отказа стран ЕС от АЭС изменило направление спроса, увеличило потребление газа и частично компенсировало снижение цены за счет импорта СНГ.

Естественным регулятором цен на газ в 2011 году для Азии стали землетрясения, благодаря природным катаклизмам, отказу от АЭС, увеличился импорт СНГ, а цены в азиатском регионе увеличились практически вдвое. Увеличение спроса на газ в Азии в 2011 году, опять стабилизировали цены в Европе за счет оттока поставок. По данным Bernstein Research, в целом, мировой спрос на СПГ в первом полугодии 2011 года показывает увеличение на 8,5%, до конца года эта цифра вырастет до 12%. Основными покупателями СПГ являются Великобритания, Япония, Южная Корея и Индия. Увеличение потребления СПГ в Европе свидетельствует о желании стран снизить влияние российского газа на свою экономику, поэтому, чем больше будет разница между трубным газом и сжиженным, тем больше страны будут ориентироваться на поставки сжиженного газа.

Ценовая неоднородность мирового газового рынка, безусловно, повлечет перераспределение газового ресурса. В ближайшие годы потребление газа будет расти в Азии за счет роста объема потребления и снижения запасов.

Газосланцевые потоки США после расширения газотранспортной инфраструктуры будут направлены, прежде всего, в Южную Америку и Азию, что повлечет увеличение предложения в Европе за счет перераспределенных газовых потоков, ранее направленных в Азию [2, 3, 6, 8-13].

В этих условиях проблема прогнозирования экспорта газа в Европу приобретает решающее значение для выбора направления инвестиций в отрасли экономики и оценки энергетической безопасности страны.

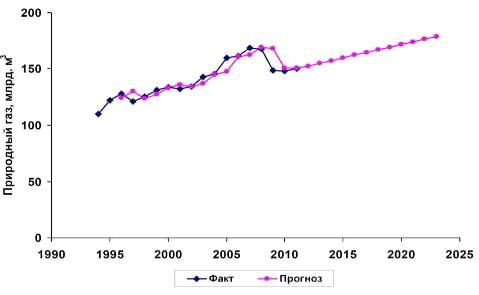

Рис. 3.3 Динамика фактических и прогнозируемых показателей экспорта газа в Европу

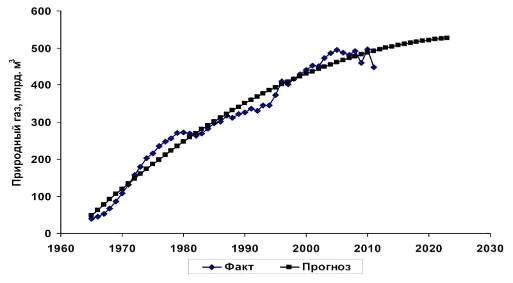

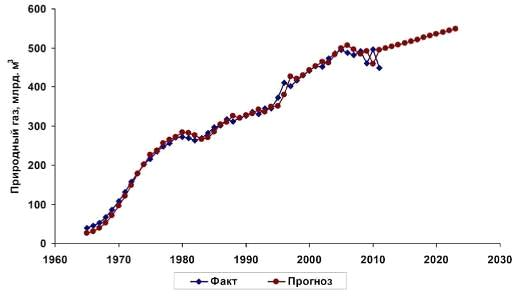

Потребления газа в Европе были использованы данные статистического сборника BP Statistical Review of World Energy June 2012. Для прогнозирования потребления газа в Европе оптимальными моделями являлись полиномиальная модель второй степени (рисунок 4) и модель экспоненциального сглаживания (метод Брауна) (рисунок 5).

Рис. 3.4. Динамика фактических и прогнозируемых показателей потребления природного газа в Европе (полиноминальная модель)

Рис. 3.5. Динамика фактических и прогнозируемых показателей потребление природного газа в Европе (модель экспоненциального сглаживания — метод Брауна)

Уравнение корреляционной полиномиальной модели второй степени имеет вид y = — 0,116×2 + 470x — 476486. Коэффициент детерминации R2 равен 0,97, что показывает высокую долю вариации результативного признака, находящегося под воздействием изучаемого фактора.

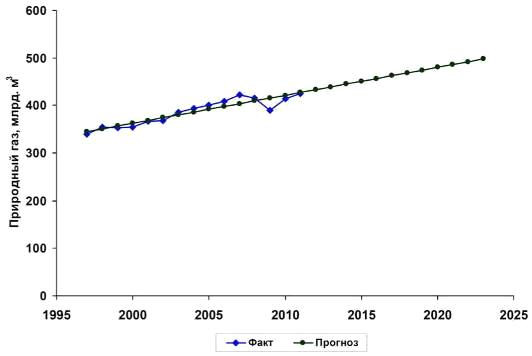

Из анализа полученных результатов следует, что в течение последующих 5 лет с 2013 г. по 2018 г. Объём экспорта газа в Европу будет расти и к 2018 году вырастет на 7,8 % и составит 166,9 млрд м3, потребление газа в Европе также будет расти и к 2018 году вырастет в среднем на 3,9 % и составит 521,5 млрд м3.

Динамика потребления газа в России анализировалась за период 1997-2011 гг. В качестве исходных данных для построения модели и выполнения прогноза потребления газа в России были использованы данные статистического сборника BP Statistical Review of World Energy June 2012. Для прогнозирования потребления газа в России оптимальной моделью являлась линейная модель (рисунок 6).

Уравнение корреляционной линейной модели имеет вид y = 5,8976x — 11433. Коэффициент детерминации R2 равен 0,863, что показывает высокую долю вариации результативного признака, находящегося под воздействием изучаемого фактора.

Рис. 3.6. Динамика фактических и прогнозируемых показателей потребление природного газа в России (линейная модель)

Таким образом, согласно прогнозам экспертов, в том числе Международного энергетического агентства (МЭА), без значительных дополнительных капиталовложений в разведку, освоение и эксплуатацию месторождений в течение нескольких последующих лет, объемов добычи российского газа может не хватить для обеспечения внутреннего спроса и экспорта. Перед Россией все острее будет стоять задача выбора между поставками газа на внутренний или внешний рынок. По оценкам экспертов, на протяжении последующих двух десятилетий России необходимо будет инвестировать в среднем 11 млрд. долл. в год, чтобы ввести в эксплуатацию новые месторождения и модернизировать и обслуживать газовую инфраструктуру. Эти данные свидетельствуют о том, что финансово-экономические возможности страны не позволяют непрерывно увеличивать объемы добычи сырья для необходимого среднегодового роста ВВП в 5-10%. Нельзя обеспечить устойчивый экономический рост без сокращения энерго- и топливоемкости ВВП. Инвестиции в энергоэффективность в 3-5 раз продуктивнее, чем вложения в добычу углеводородов. Энергоэффективные технологии могут принести ежегодную экономию газа в объеме до 100 млрд м3.

В ходе выполнения выпускной квалификационной работы получены следующие результаты:

— Доступные в разработке запасы газа в мире выглядят значительно, а развитие технологий добычи и транспортировки как по трубам, так и в виде СПГ, создает хорошие предпосылки для безопасного и надежного удовлетворения роста спроса. По соотношению цены, доступности, потребительских свойств и экологичности газ значительно опережает все ныне известные энергоресурсы. И его доля в мировом энергобалансе существенно недооценена в связи с инерционностью развития инфраструктуры потребления, а также политическими рисками, которые были связаны с тем, что основные запасы газа были сосредоточены всего в двух регионах — России и Персидском заливе.

— Всего примерно 440 млрд. кубометров газа в настоящее время участвует в трансрегиональной или глобальной торговле газом, то есть не более 14%. Высокий уровень регионализации связан в значительной степени с тем, что темпы роста доли СПГ в общем балансе потребления газа пока недостаточны. Сейчас этот более гибкий вариант снабжения газом занимает всего 10% спроса и 30% в объеме экспортно-импортных операций. К 2030 году мы ожидаем, что доля СПГ подрастет как минимум до 15-16% и 40-50% соответственно. Это, очевидно, приведет к большей гибкости поставок и к увеличению перетоков газа между различными рынками, а значит, будет способствовать глобализации.

— Газовый рынок в ближайшие 20 лет будет развиваться динамично и последовательно, но в целом достаточно умеренно (около 1,5% в год).

Главные точки роста добычи будут находиться на Ближнем Востоке (прирост свыше 600 млрд. кубометров) и в АТР (свыше 300 млрд.), где основными локомотивами будут выступать Китай и Австралия — лидер роста потребления газа и в скором будущем крупнейший экспортер СПГ.

- Добыча газа в РФ в 2012 году, по данным ЦДУ ТЭК, снизилась на 2,3% по сравнению с предыдущим годом и составила 655,007 миллиарда кубометров. Добыча газа в РФ в 2013 году выросла на 2% по сравнению с аналогичным периодом прошлого года и составила 668,024 миллиарда кубометров. Основными газодобывающими компании России является: «Газпром» ;

- Оао «Новатэк»;

- Оао «Нк «Роснефть». «Газпром» располагает самыми богатыми в мире запасами природного газа. Его доля в мировых запасах газа составляет 18%, в российских — 70%.

5. Основными месторождения газа в России являются: Заполярное; Сахалин-3; Русановское <#»720501.files/image012.gif»>

Приложение 2

Таблица 2.1.

Прогнозные технологические показатели разработки новых месторождений

|

Объект |

Макси мальный отбор, млрд. м3/год |

Пери од ввода |

скважин, шт. |

УКПГ, шт. |

ДКС |

|

|

количество ГПА, шт. |

мощность, МВт |

|||||

|

НПТР |

||||||

|

Уренгойское (ач. свита) |

16,2 |

2008 2015 |

177 |

4 |

19 |

120 |

|

Ныдинская пл. |

2,0 |

2009 |

17 |

1 |

3 |

6 |

|

Песцовое (валанжин) |

1,2 |

2011 |

15 |

1 |

1 |

4 |

|

Западно-Песцовое (сеноман) |

2,0 |

2009 |

17 |

— |

— |

|

|

Харампурская группа |

20,0 |

2013 2016 |

145 |

6 |

72 |

|

|

Кынско-Чассельская группа |

7,1 |

2012 2016 |

49 |

1 |

10 |

40 |

|

Пякяхинское |

3,7 |

2010 2013 |

34 |

1 |

2 |

20 |

|

Группа Парусовых месторождений (Северо-Парусовое) |

12,0 |

2017 2021 |

49 |

— |