Переход к рыночной экономике требует от предприятий повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т.д.

Важная роль в реализации этой задачи отводится экономическому анализу деятельности субъектов хозяйствования. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Квалифицированный экономист, финансист, бухгалтер, аудитор должен хорошо владеть современными методами экономических исследований, методикой системного, комплексного экономического анализа, мастерством точного, своевременного, всестороннего анализа результатов хозяйственной деятельности.

Разработка специальных методов экономического анализа базируется на научно-обоснованной классификации его видов, обусловленной потребностями практики управления. Развитая рыночная экономика рождает потребность в дифференциации анализа на внутренний управленческий и внешний финансовый анализ. Внутренний управленческий анализ — составная часть управленческого учета. Внешний финансовый анализ — составная часть финансового учета, обслуживающего внешних пользователей информации о предприятии, выступающих самостоятельными субъектами экономического анализа, как правило, публичной финансовой отчетности.

Анализ финансового состояния представляет собой глубокое, научно обоснованное исследование финансовых. Задачами анализа финансового состояния предприятия являются:

- выявление рентабельности и финансовой устойчивости;

- изучение эффективности использования финансовых ресурсов;

- установление положения хозяйствующего субъекта на финансовом рынке и количественное измерение его финансовой конкурентоспособности;

- оценка степени выполнения плановых финансовых мероприятий, программ, плана финансовых показателей;

- оценка мер, разработанных для ликвидации выявленных недостатков и повышения отдачи финансовых ресурсов.

Тема выпускной квалификационной работы актуальна, поскольку финансовое состояние предприятия является характеристикой его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами. Движение любых товарно-материальных ценностей, трудовых и материальных ресурсов сопровождается образованием и расходованием денежных средств.

Анализ рентабельности предприятия

... Люкс»; выполнить анализ показателей прибыли и рентабельности ООО «Корона Люкс»; разработать мероприятия, направленные на оптимизацию показателей прибыли и рентабельности ООО «Корона Люкс». Объект исследования – прибыль и рентабельность торгового предприятия. Предмет исследования – процессы, формирования прибыли и рентабельности торгового предприятия. Работа состоит из ...

Главная цель ВКР – проанализировать платежеспособность и финансовую устойчивость предприятия, изучить его финансовое состояние, выявить проблемы и разработать основные пути улучшения финансового состояния предприятия.

Исходя из поставленных целей, в работе поставлены и решены следующие задачи:

- изучение теоретических основ финансового состояния предприятия;

- оценка и анализ платежеспособности и финансовой устойчивости предприятия;

- разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия.

Объектом исследования в выпускной квалификационнной работе выступает МУП «Асфальтобетонный завод». Предметом исследования является платежеспособность и финансовая устойчивость хозяйствующего субъекта.

Методологическую и практическую основы работы составляют действующие законодательные и нормативно-правовые акты, научные труды отечественных и зарубежных ученых-экономистов в области финансового менеджмента и анализа, таких, как Гиляровская Л. З., Савицкая Г. В., Ефимова О. В., Шеремет А. Д., Поляк Б. Г., Швандар В. А., Ковалев А. И., Маркарьян Э. А. и др., а также методические разработки, статистические данные, аналитический материал периодических изданий, информация «Консультант +».

В ходе исследования использовались общенаучные методы, методы сравнений, группировок, наблюдение, обследование, комплексной оценки, аналитические процедуры и др.

Результаты в любой сфере бизнеса зависят от наличия и эффективности использования финансовых ресурсов, которые приравниваются к кровеносной системе, обеспечивающей жизнедеятельность предприятия. Поэтому забота о финансах является отправным моментом и конечным результатом деятельности любого субъекта хозяйствования. В условиях рыночной экономики эти вопросы имеют первостепенное значение. Выдвижение на первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов является характерной чертой и тенденцией во всем мире.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего наиболее точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастает приоритет и роль финансового анализа, основным содержанием которого является комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источник их формирования, наличие и потребность в финансовых ресурсах и как следствие финансовое состояние предприятия, внешним проявлением которого выступает платежеспособность.

Экономическое содержание финансово-эксплуатационных текущих потребностей ...

... Далее рассчитаем текущие финансовые потребности и собственный оборотный капитал предприятия после введения мероприятий. Таблица 13- Текущие финансовые потребности и собственный оборотный капитал предприятия после введения мероприятий, тыс.руб. ... является коммерческой организацией, основная ее цель деятельности- это получение прибыли. Анализ управления оборотным капиталом в компании ООО «НиК»-К» за ...

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность — это внешнее проявление финансового состояния предприятия, то финансовая устойчивость — его внутренняя сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования. Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производительной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, это положительно влияет на финансовое положение предприятия. Напротив, в результате спада производства и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли, и как следствие — ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние является не игрой случая, а итогом грамотного умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия.

Устойчивое финансовое положение, в свою очередь, положительно влияет на объемы основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное их использование

Главная цель финансовой деятельности предприятия сводится к одной стратегической задаче — наращиванию собственного капитала и обеспечению устойчивого положения на рынке. Для этого оно должно постоянно поддерживать платежеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса.

Основными задачами анализа финансового состояния являются:

- Определение стоимости имущества предприятия и изменений в нем;

- Оценка платежеспособности и финансовой устойчивости предприятия;

- Выявление причин изменения суммы оборотного капитала за отчетный период;

- Оценка оборачиваемости оборотного капитала и установление факторов ускорения (замедления) его оборачиваемости;

- Оценка кредитоспособности: рассмотрение использования предприятием права на кредитование, обеспеченности и эффективности кредита;

- Изучение состояния и динамики расчетно-платежной дисциплины на предприятии, проверка выполнения обязательств по платежам бюджету и банкам;

- Выявление резервов и возможностей наиболее экономного и рационального использования финансовых ресурсов и разработка мероприятий по укреплению финансового положения предприятия и использованию опыта финансовой работы успешных предприятий.

Анализ финансового состояния делиться на внутренний и внешний. Они существенно отличаются по своим целям и содержанию [32, c. 258].

Анализ финансового состояния развития пищевой промышленности

... предприятия пищевой промышленности Анализ факторов, влияющих на стабильное финансовое состояние предприятия пищевой промышленности Обоснование мер для обеспечения стабильности финансового состояния предприятия пищевой промышленности Выдвижение основных предложений по обеспечению стабильности финансового состояния предприятий пищевой промышленности 1.1 Теоретические основы финансового состояния ...

Внутренний финансовый анализ — это процесс исследования механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного капитала субъекта хозяйствования.

Внешний финансовый анализ представляет собой процесс исследования финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

Анализ финансового состояния предприятия включает следующие блоки:

1. оценка имущественного положения и структуры капитала:

1.2. анализ источников формирования капитала.

2. оценка эффективности и интенсивности использовании капитала:

2.1. анализ рентабельности (доходности) капитала;

2.2. анализ оборачиваемости капитала.

3. оценка финансовой устойчивости и платежеспособности:

3.1. анализ финансовой устойчивости;

3.2. анализ ликвидности и платежеспособности.

4. оценка кредитоспособности и риска банкротства.

Анализ финансового состояния предприятия основывается главным образом на относительных показателях, так как абсолютные показатели баланса в условиях инфляции очень трудно привести в сопоставимый вид.

Относительные показатели анализируемого предприятия можно сравнивать с:

- Общепринятыми нормами для оценки степени риска и прогнозирования возможности банкротства;

- Аналогичными данными других предприятия, что позволяет выявить сильные и слабые стороны предприятия и его возможности;

- Аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия.

В условиях рыночной экономики бухгалтерская отчётность хозяйствующих субъектов становится основным средством коммуникации и важнейшим элементом информационного обеспечения финансового анализа. Любое предприятие в той или иной степени постоянно нуждается в дополнительных источниках финансирования. Найти их можно на рынке капиталов, привлекая потенциальных инвесторов и кредиторов путём объективного информирования их о своей финансово- хозяйственной деятельности, то есть в основном с помощью финансовой отчётности. Насколько привлекательны опубликованные финансовые результаты, показывающие текущее и перспективное финансовое состояние предприятия, настолько высока и вероятность получения дополнительных источников финансирования.

Основное требование к информации, представленной в отчетности заключается в том, чтобы она была полезной для пользователей, т. е. чтобы эту информацию можно было использовать для принятия обоснованных деловых решений. Чтобы быть полезной, информация должна отвечать соответствующим критериям:

- Уместность информации означает, что данная информация значима и оказывает влияние на решение, принимаемое пользователем. Информация считается также уместной, если она обеспечивает возможность перспективного и ретроспективного анализа.

- Достоверность информации определяется ее правдивостью, преобладанием экономического содержания над юридической формой, возможностью проверки и документальной обоснованностью.

- Информация считается правдивой, если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует событий хозяйственной жизни.

- Нейтральность предполагает, что финансовая отчетность не делает акцента на удовлетворение интересов одной группы пользователей общей отчетности в ущерб другой.

- Понятность означает, что пользователи могут понять содержание отчетности без специальной профессиональной подготовки.

- Сопоставимость требует, чтобы данные о деятельности предприятия были сопоставимы с аналогичной информацией о деятельности других фирм.

В ходе формирования отчетной информации должны соблюдаться определенные ограничения на информацию, включаемую в отчетность:

Международные стандарты финансовой отчетности как основа реформирования ...

... и измерения элементов финансовой отчетности, понятие капитала и поддержание капитала. Принципы не являются стандартом и не заменяют его. Данный документ предназначен для содействия: Комитету по МСФО - в разработке новых и ...

1. Оптимальное соотношение затрат и выгод, означающее, что затраты на составление отчетности должны разумно соотноситься с выгодами, извлекаемыми предприятием от представления этих данных заинтересованным пользователям.

2. Принцип осторожности (консерватизма) предполагает, что документы отчетности не должны допускать завышенной оценки активов и прибыли и заниженной оценки обязательств.

3. Конфиденциальность требует, чтобы отчетная информация не содержала данных, которые могут нанести ущерб конкурентным позициям предприятия.

Пользователи информации различны, цели их конкретны, а нередко и противоположны. Классификация пользователей бухгалтерской отчётности может быть выполнена различными способами, однако, как правило, выделяют три укрупнённые их группы: пользователи, внешние по отношению к конкретному предприятию; сами предприятия (точнее их управленческий персонал); собственно бухгалтеры.

Основными источниками информации для анализа финансового состояния предприятия являются:

- информация о технической подготовке производства;

- нормативная информация;

- плановая информация;

- хозяйственный (экономический) учёт (оперативный, оперативно — технический учёт, бухгалтерский учёт, статистический учёт);

- отчётность (публичная финансовая бухгалтерская отчётность (годовая), квартальная отчётность (непубличная, представляющая собой коммерческую тайну), выборочная статистическая и финансовая отчётность, обязательная статистическая отчётность),

- прочая информация (публикации в прессе, опросы руководителя, экспертная информация).

В соответствии с Приказом Минфина России от 22.07.03г. №67н «О формах бухгалтерской отчетности организаций» все организации обязаны составлять на основе данных синтетического и аналитического учёта бухгалтерскую отчётность. Бухгалтерская отчётность организаций, за исключением отчётности бюджетных организаций, состоит из:

форма №1 «Бухгалтерский баланс». В нём фиксируются стоимость (денежное выражение) остатков внеоборотных и оборотных активов капитала, фондов, прибыли, кредитов и займов, кредиторской задолженности и прочих пассивов.

Форма № 2 «Отчёт о прибылях и убытках». Классификация доходов и расходов установлена в Положениях по бухгалтерскому учёту «Доходы предприятия» (ПБУ 9/99) и «Расходы предприятия» (ПБУ 10/99).

В соответствии с ПБУ 9/99 и ПБУ 10/99 показываются следующие доходы и расходы: доходы и расходы по обычным видам деятельности; операционные доходы и расходы; внереализационные доходы и расходы; чрезвычайные доходы и расходы;

- форма № 3 «Отчёт о движении капитала» раскрывает информацию о наличии и изменениях капитала предприятия на начало и конец отчётного периода;

- форма № 4 «Отчёт о движении денежных средств» должен показывать потоки денежных средств (поступление, направление расходования) с учётом остатков денежных средств на начало и конец отчётного периода в разрезе текущей, инвестиционной и финансовой деятельности;

- форма № 5 «Приложение к бухгалтерскому балансу» заполняют на основании регистров бухгалтерского учёта: журналов-ордеров, оборотных ведомостей и др;

- форма № 6 «Отчёт о целевом использовании полученных средств»;

- Аудиторское заключение, подтверждающего достоверность бухгалтерской отчётности, если она в соответствии с Федеральным законом подлежит обязательному аудиту;

- «Пояснительная записка» с изложением основных факторов, повлиявших в отчётном году на итоговые результаты деятельности организации, с оценкой его финансового состояния.

Основным источником информации для проведения финансового анализа является бухгалтерский баланс. Он является наиболее информативной формой для анализа и оценки финансового состояния. Баланс отражает состояние имущества, собственного капитала и обязательств предприятия на определённую дату.

Группировка и обобщение информации в балансе осуществляется с целью контроля и управления финансовой деятельностью. Бухгалтерский баланс есть способ экономической группировки и обобщённого отражения состояния средств по видам и источникам их образования, на определённый момент времени в денежном измерителе.

Общий итог баланса называется валютой баланса и характеризует размер средств предприятия.

На основе изучения баланса внешние пользователи принимают решения о целесообразности и условиях ведения дел с данным предприятием; оценивают кредитоспособность предприятия как заёмщика; оценивают возможный риск своих вложений, целесообразность покупки акций.

Баланс предприятий состоит из двух частей. В первой части показываются активы, во второй пассивы предприятия. Обе части всегда сбалансированы: итоговая сумма строк по активу равна итоговой сумме строк по пассиву. Называется эта сумма — валютой баланса. По каждой строке баланса предприятия заполняется две графы. В первую графу заносят финансовое состояние на начало отчетного года (вступительный баланс), а во вторую графу — на конец (заключительный баланс).

Баланс предприятия составляется исключительно на основе сальдового баланса или главной книги бухгалтерского учета. До его составления обязательно должны быть выверены обороты и остатки на конец года по всем синтетическим счетам (субсчетам) при этом должны быть произведены бухгалтерские записи по всем совершившимся операциям, закрыты все операционные счета, выявлены финансовые результаты и оформлены проводки по налогам.

Отчет о прибылях и убытках содержит сравнения суммы всех доходов предприятия от продажи товаров и услуг или других статей доходов и поступлений с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. Результатом данного сравнения является валовая (балансовая) прибыль или убытки за период.

Для инвесторов и аналитиков отчет о прибылях и убытках во многих отношениях документ более важный, чем баланс предприятия, поскольку в нем сдержится не застывшая, одномоментная, а динамическая информация о том, каких успехов предприятие достигло в течение года и за счет каких укрупненных факторов, каковы масштабы его деятельности. Отчет о прибылях и убытках дает представление о тенденциях развития предприятия, его финансовых и производственных возможностях не только в прошлом, но и в будущем.

Отчет о движении капитала состоит из двух разделов. В разделе «Собственный капитал» отражаются данные о наличии и движении его составляющих: уставного (складочного) капитала, добавочного капитала, резервного капитала, фондов накопления и социальной сферы, образуемых в соответствии с учредительными документами и принятой учетной политикой, а также средств целевых фондов, финансирования и поступлений и нераспределенной прибыли прошлых лет.

Форму №6 в составе годовой отчетности представляют только некоммерческие организации

Пояснительная записка к годовой бухгалтерской отчётности должна содержать существенную информацию об организации, её финансовом положении, сопоставимости данных за отчётный период и предшествующий ему год и т.д.

Для определения финансового положения организации используется ряд характеристик, которые наиболее полно и точно показывают состояние организации, как во внутренней, так и во внешней среде.

Авторы статьи о методике проведения анализа финансового состояния организации – Д. С. Гончаров и А. Ю. Горожанкин, утверждают, что, «прежде чем проводить финансовый анализ (для целей финансового анализа предлагается использовать не только традиционные бухгалтерский баланс и отчет о прибылях и убытках, а также 3, 4 и 5 формы бухгалтерской отчетности за ряд лет), следует обратить внимание на состав и качество этой отчетности, поскольку данные формы отчетности не идеальны, следовательно, требуют «очистки» от целого ряда брутто-статей».

Что же касается непосредственно самих показателей, то, к сожалению, в современной науке наблюдается следующая тенденция: один и тот же показатель может иметь более десятка различных названий, толкований, а также методов расчета. Многие авторы предлагают целый ряд нормативных значений для большинства показателей одинаковые для всех отраслей, хотя, по сути, у каждой отрасли должны быть свои границы допустимых значений показателей ликвидности, рентабельности, оборачиваемости и др., изменяющихся в соответствии с реалиями современной экономики.

1.2 Методика анализа платежеспособности

Существуют различные классификации методов финансового анализа. Практика финансового анализа выработала основные правила чтения (методику анализа) финансовых отчетов. Среди них можно выделить основные:

Горизонтальный анализ (временной) — сравнение каждой позиции отчетности с предыдущим периодом.

Вертикальный анализ (структурный) — определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом.

Трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

Сравнительный анализ — это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со средне отраслевыми и средними хозяйственными данными

Применение методов горизонтального, вертикального и факторного анализа не вызывает принципиальных сложностей. Однако сравнительный метод анализа не освоен на должном уровне. Наиболее благополучно обстоят дела с использованием сравнительного метода анализа в отношении показателей ликвидности и прибыльности. Например, для определения, является ли достаточным уровень отдачи на вложенный в организацию капитал, возможно сравнить расчетные величины показателей рентабельности организации с альтернативным уровнем доходности на вложенный капитал. В качестве показателей, характеризующих альтернативный уровень доходности на вложенный капитал, могут использоваться (в зависимости от сферы деятельности предприятия) ставки процентных выплат по кредитам, уровень депозитных ставок для юридических лиц, уровень доходности по ценным бумагам, наконец, текущий уровень инфляции.

Анализ относительных показателей (коэффициентов) — расчет отношений между отдельными позициями отчета или позициями разных форм отчетности по отдельным показателям фирмы, определение взаимосвязи показателей.

Разные авторы предлагают разные методики финансового анализа. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

- экспресс-анализ финансового состояния,

- детализированный анализ финансового состояния.

Целью экспресс-анализа является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта.

Экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор финансовой отчетности, экономическое чтение и анализ отчетности.

Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения

Цель детализированного анализа — более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

Платежеспособность любого предприятия, фирмы, хозяйствующего субъекта — это способность быстро погашать свою задолженность.

Далее рассмотрим группы наиболее актуальных показателей, характеризующих платежеспособность предприятия:

1. Анализ ликвидности хозяйствующего субъекта.

Ликвидность определяется соотношением величины краткосрочной задолженности и ликвидных средств, находящихся в распоряжении предприятия. Ликвидными называются такие средства, которые могут быть использованы для погашения долгов (наличные деньги в кассе, депозитные вклады, размещенные на счетах банках, ценные бумаги, реализуемые элементы оборотных средств, такие как: топливо, сырье и т.п.).

Ликвидность хозяйствующего субъекта можно узнать по его балансу. Значит, по существу, ликвидность баланса изучаемого предприятия будет означать ликвидность всего предприятия в целом.

Ликвидность баланса выражается, в свою очередь, в степени покрытия обязательств хозяйствующего субъекта, предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Ликвидность означает безусловную платежеспособность предприятия и предполагает постоянное равенство между активами и обязательствами как по общей сумме, так и по срокам наступления.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть от скорости превращения в деньги, активы любого предприятия разделяются на следующие группы:

Таблица 1. Группировка активов предприятия

| Показатель | Описание |

| А1 | Наиболее ликвидные активы. К ним относятся все денежные средства (наличные и на счетах) и краткосрочные финансовые вложения. Данные для этого показателя — строка 260 раздела 2 «Оборотные активы» баланса предприятия |

| А2 | Быстро реализуемые активы. Они включают дебиторскую задолженность и прочие активы. Данные для этого показателя получаются суммированием числа из строк 230 и 240 раздела 2 баланса предприятия |

| А3 | Медленно реализуемые активы. В этот показатель входят статьи раздела 2 актива «Запасы и затраты», за исключением строки «Расходы будущих периодов», а также статьи «Долгосрочные финансовые вложения», «Расчеты с учредителями» из раздела 1 актива. Формула для вычисления данного показателя будет, таким образом, иметь вид: (210 — 217) + 140 |

| А4 | Трудно реализуемые активы. Под ними подразумеваются: «Основные средства», «Нематериальные активы», «Незавершенные капитальные вложения», «Оборудование к установке». В строках баланса данный показатель получит следующее выражение: стр. 120 + 110 + 130 |

Таблица 2. Группировка пассивов предприятия

| Показатель | Описание |

| П1 | Наиболее срочные пассивы. К ним относится кредиторская задолженность и прочие пассивы. Для того, чтобы высчитать этот показатель, суммируются следующие строки баланса: с 620 по 670 |

| П2 | Краткосрочные пассивы. Они охватывают краткосрочные кредиты и заемные средства — строка баланса 690 |

| П3 | Долгосрочные пассивы. Они включают долгосрочные кредиты и заемные средства, то есть, строка 590 |

| П4 | Постоянные пассивы. К ним относятся статьи раздела 1 пассива «Источники собственных средств». Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму статьи «Расходы будущих периодов», то есть строка 490 минус строка 217 баланса |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Таблица 3. Условия абсолютной ликвидности баланса

| Актив | Сравнение | Пассив |

| А1 | ≥ | П1 |

| А2 | ≥ | П2 |

| А3 | ≥ | П3 |

| А4 | ≤ | П4 |

Сопоставление данных о ликвидных средствах и обязательствах позволяет рассчитать следующие показатели:

1) текущую ликвидность – показатель, характеризующий платежеспособность или неплатежеспособность организации на будущее время.

![]() (1)

(1)

2) перспективную ликвидность – показатель, характеризующий прогнозную платежеспособность.

![]() (2)

(2)

Коэффициенты ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода. Наиболее важными среди них с точки зрения финансового менеджмента являются следующие:

- Коэффициент общей (текущей) ликвидности;

- Коэффициент срочной ликвидности;

- Коэффициент абсолютной ликвидности;

- Чистый оборотный капитал.

Коэффициент общей ликвидности рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения его краткосрочных обязательств в течение определенного периода. Согласно общепринятым международным стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе предприятие окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более, чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нерациональной структуре капитала

![]() . (3)

. (3)

Коэффициент срочной ликвидности раскрывает отношение наиболее ликвидной части оборотных средств (денежных средств, краткосрочных финансовых вложений и дебиторской задолженности) к краткосрочным обязательствам. По международным стандартам уровень коэффициента срочной ликвидности должен быть выше единицы. В России же его оптимальное значение определено как 0,7 — 0,8. Необходимость расчета данного коэффициента вызвана тем, что ликвидность отдельных категорий оборотных средств далеко не одинакова. Например, сто тысяч рублей на расчетном счете и бочки бензина на такую же сумму, которые находятся на складе предприятия. Если деньги в случае необходимости могут быть просто списаны с нашего расчетного счета, то еще неизвестно, возьмет ли кредитор в счет оплаты долга эти самые бочки с бензином на такую же сумму. Если нет, то предприятию придется искать покупателя на этот бензин, а это затраты и времени и денег.

Следует также учесть особенности применения этого показателя в России, в условиях рынка. Дело в том, что, как следует из описания формулы, к наиболее ликвидным оборотным средствам относят здесь не только денежные средства, но и краткосрочные ценные бумаги и чистую дебиторскую задолженность. В условиях развитой рыночной экономики такой подход вполне оправдан: краткосрочные ценные бумаги по определению являются высоколиквидными средствами; дебиторская задолженность, во-первых, оценивается за вычетом потенциальных сомнительных долгов, то есть в расчет берутся только те дебиторы, которые на сто процентов могут оплатить свою задолженность перед предприятием. Во-вторых, предприятие в условиях развитой рыночной экономики имеет целый ряд законодательно регламентированных возможностей, с помощью которых оно может взыскать долги со своего клиента. Очевидно, что подобных условий в Российской экономике не существует. В пример тому можно привести недавнюю ситуацию с обвалом рынка государственных ценных бумаг ( ГКО — тоже краткосрочные ценные бумаги), когда кредиторы государства не могли и до сих пор не могут вернуть вложенные в них деньги.

![]() (4)

(4)

где Д — денежные средства;

КФВ — краткосрочные финансовые вложения;

ДЗ — дебиторская задолженность;

КО — краткосрочные обязательства.

Исходя из вышеперечисленного, в практике российского финансового менеджмента коэффициент срочной ликвидности рассчитывается редко. Наиболее часто применяется коэффициент абсолютной ликвидности, то есть ликвидность предприятия оценивается по показателю денежных средств, которые имеют абсолютную ликвидность. Оптимальный уровень данного коэффициента в России считается равным 0,2 – 0,25.

![]() , (5)

, (5)

Важным показателем в изучении, анализе ликвидности предприятия является чистый оборотный капитал, величина которого находится как разность между оборотными активами фирмы и ее краткосрочными обязательствами.

ЧОК = Оборотные средства — Краткосрочные обязательства

Чистый оборотный капитал придает фирме большую уверенность в собственных силах. Ведь это именно он выручает предприятие при самых разных проявлениях отрицательных сторон рынка. Например: при задержке погашения дебиторской задолженности или трудностях со сбытом продукции, обесценивания или потерь оборотных средств [36, c. 611].

На финансовом положении предприятия отрицательно сказывается как недостаток, так и излишек чистого оборотного капитала. Недостаток этих средств может привести предприятие к банкротству, поскольку свидетельствует о его неспособности своевременно погасить краткосрочные обязательства. Недостаток может быть вызван убытками в хозяйственной деятельности, ростом безнадежной дебиторской задолженности, приобретением дорогостоящих объектов основных средств без предварительного накопления средств на эти цели, выплатой дивидендов при отсутствии соответствующей прибыли, финансовой неподготовленностью к погашению долгосрочных обязательств предприятия.

Значительное превышение чистого оборотного капитала над оптимальной потребностью в нем свидетельствуют о неэффективном использовании ресурсов. Примерами являются: выпуск акций или получение кредитов без реальной потребности в них для хозяйственной деятельности предприятия, нерациональное использование прибыли от хозяйственной деятельности.

Для более наглядного представления всех показателей ликвидности предприятия, которые будут использованы в данной работе, сведем их в таблицу 4.

Таблица 4. Показатели ликвидности

| Показатель ликвидности | Расчет | Источник информации |

| Текущая (общая) ликвидность | Оборотные средства/ Краткосрочные обязательства | |

| Срочная ликвидность | (Денежные средства + Краткосрочные финансовые вложения + Чистая дебиторская задолженность)/ Краткосрочные обязательства | стр. (290 — (210 — 217))/стр. 690 |

| Абсолютная ликвидность | Денежные средства/ Краткосрочные обязательства | |

| Чистый оборотный капитал | Оборотные средства — Краткосрочные обязательства |

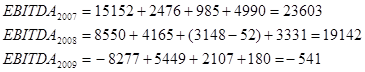

2. Состояние платежеспособности предприятия также характеризуется показателями доходности бизнеса, такими как EBITDA, OIBDA, EVA, EBIT.

Показатель EBITDA относится к ряду показателей доходности. Этосокращенноеназваниеотанглийского Earnings before Interest, Taxes, Depreciation and Amortisation. Если в форме №2 «Отчет о прибылях и убытках» прибыль до налогообложения рассчитывается с учетов всех доходов и расходов, то показатель EBITDA рассчитывается без вычета следующих расходов:

- начисленной амортизации;

- процентов по кредитам и займам;

- налога на прибыль.

Можно получить показатель EBITDA следующим образом:

![]() (7)

(7)

ПР ч

А м

% кз

Н пр

Он наиболее приближен к операционному денежному потоку, так как исключены неденежные статьи затрат, такие как амортизация. EBITDA показывает доход, который генерирует предприятие. Это дает возможность использовать данный показатель для оценки рентабельности инвестиций и резерва самофинансирования. Показатель также позволяет определить, сколько собственных денег организация в будущем сможет выделить на приобретение основных средств и других активов. Если финансов у компании недостаточно для планируемой покупки, то это говорит о том, что ей придется привлекать финансирование. Причем кредитная организация оценит, будет ли увеличиваться показатель EBITDA, и определит, сможет ли компания впоследствии вернуть заем и расплатиться по процентам. Любой банк, решая вопрос о том, выдавать или не выдавать кредит предприятию, обязательно изучит показатель EBITDA, чтобы понять, сможет ли фирма расплатиться по займу.

Показатель EBITDA особенно востребован предприятиями с большими капитальными затратами, у которых амортизация может занимать значительную долю в себестоимости. Таким предприятиям удобно ее исключить, чтобы увидеть реальную картину происходящего. Показатель EBITDA используют для сравнения деятельности компаний в однородных сферах бизнеса. Результаты такого сравнительного анализа интересны как для инвестора, который выбирает объект вложения средств, так и для руководства самой компании.

В России показатель используется в основном публичными компаниями, которые имеют выход на рынок капитала. Инвестора интересует будущий доход, и от величины EBITDA зависит возможность компании его выплатить.

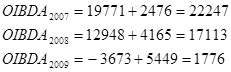

Показатель OIBDA (Operating Income Before Depreciation And Amortization) — аналитический показатель, означающий операционный доход до вычета износа основных средств и амортизации нематериальных активов.

![]() (8)

(8)

ПР о

А мн

И з ос

Показатель OIBDA следует отличать от EBITDA, так как отправной точкой показателя является операционная прибыль, а не чистая прибыль. Таким образом, OIBDA не включает в себя неоперационные доходы, которые, как правило, не повторяются из года в год. Он включает только доход, полученный за счёт регулярных операций, и не подвержен влиянию единовременных начислений, например связанных с курсовыми разницами или налоговыми скидками.

Метод оценки и управления стоимостью EVA (Economic Value Added) базируется на концепции остаточного дохода, предложенной Альфредом Маршаллом, которая в силу актуализации со стороны инвесторов вопросов, связанных с максимизацией дохода для акционеров, получила широкое распространение.

Согласно концепции EVA стоимость компании — представляет собой ее балансовую стоимость, увеличенную на текущую стоимость будущих EVA.

Основная идея, обосновывающая целесообразность использования EVA, состоит в том, что инвесторы (в лице которых могут выступать собственники компании) компании должны получить норму возврата за принятый риск. Другими словами, капитал компании должен заработать по крайней мере ту же самую норму возврата как схожие инвестиционные риски на рынках капитала. Если данного момента не происходит, то отсутствует реальная прибыль, и акционеры не видят выгод от инвестиционной деятельности компании.

Таким образом, положительное значение ЕVА характеризует эффективное использование капитала, значение ЕVА равное нулю, характеризует определенного рода достижение, так как инвесторы владельцы компании фактически получили норму возврата, компенсирующую риск, отрицательное значение ЕVА характеризует неэффективное использование капитала.

В рамках макроэкономического масштаба производительность капитала – фактор, оказывающий наибольшее влияние на экономику и как следствие на рост ВВП. Для любой экономики характерен некий «запас» капитала, что приводит к появлению нового ВВП. Чем более производителен капитал, тем больший ВВП мы имеем. Следовательно, достижение максимально возможного положительного значения EVA является не только положительным фактором для акционеров в рамках управления стоимостью компании, но и для всей экономики и важно для каждого конкретного индивидуума в более широкой перспективе.

Существует два основных варианта расчета показателя EVA:

![]() (9)

(9)

где NOPAT — прибыль после выплаты налогов;

COST OF CAPITAL

CAPITAL employed

![]() (10)

(10)

где RATE OF RETURN — норма прибыли.

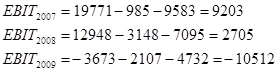

Операционная прибыль или EBIT (сокращенно от англ. Earnings Before Interest and Taxes) — разность между валовой прибылью и операционными затратами. Прибыль хозяйствующего субъекта в результате основной экономической деятельности. Представляет собой остаток при вычитании из торговой прибыли операционных накладных расходов (рента, амортизационные отчисления за здания и оборудование, расходы на ГСМ и иные текущие расходы).

Операционная прибыль – финансовый результат от всех видов деятельности до уплаты налога на прибыль и процентов по заемным средствам. Та операционная прибыль, при которой экономическая рентабельность активов будет полностью использоваться только в погашение процентов по заемным средствам, называется критической операционной прибылью.

3. Анализ деловой активности хозяйствующего субъекта.

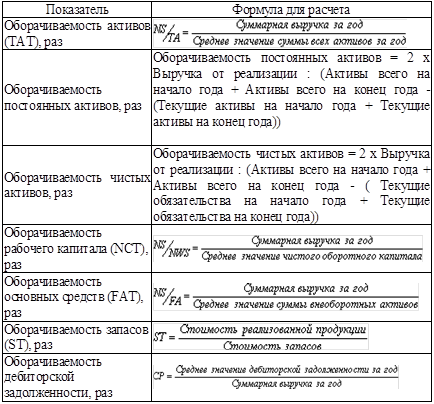

В части оценки оборачиваемости используются следующие показатели (таблица 5).

Таблица 5. Оценка оборачиваемости средств предприятия

4. Анализ рентабельности.

Таблица 6. Анализ рентабельности предприятия

При анализе показателей рентабельности предприятия важно сравнить их значения до и после налогообложения, поскольку низкое значение показателя после налогообложения, зачастую, свидетельствует лишь о неправильно проводимой налоговой политике организации, а не о его неспособности зарабатывать деньги.

Комплексное качественное оценивание – это способ содержательной интерпретации финансового состояния компании на основе использования дерева оценок, объединяющего отдельные финансовые показатели.

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее 50% финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным. Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и результатами его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Финансовая устойчивость — характеристика, свидетельствующая о стабильном превышении доходов над расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная — препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Одна из важнейших характеристик финансового состояния предприятия — стабильность его деятельности в долгосрочной перспективе. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Многие бизнесмены в России предпочитают вкладывать в дело минимум собственных средств, а финансировать его в основном за счет денег, взятых в долг. Показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних источников финансирования. Однако если структура «собственный капитал — заемные средства» имеет значительный перекос в сторону долгов, предприятие может легко обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в одно и то же время.

Финансовая устойчивость предприятия — одна из важнейших характеристик его финансовой деятельности. Финансовая устойчивость — это стабильность деятельности предприятия в долгосрочной перспективе.

Идея расчета показателя финансовой устойчивости (или финансового левериджа) предприятия состоит в том, чтобы оценить риски, связанные с финансированием его деятельности с помощью привлеченных источников средств

У любого предприятия существуют два источника финансирования деятельности: собственные и привлеченные. Собственные источники финансирования деятельности — это кредит, предоставленный предприятию его собственниками на весь период осуществления его деятельности. Следовательно, собственные источники финансирования — это те суммы, которые предприятию не нужно отдавать кредиторам.

Привлеченные источники средств, наоборот, характеризуются четко определенным сроком существования — до момента, когда нужно будет погашать кредиторскую задолженность, то есть возвращать существующий кредит.

Предоставление кредита со стороны контрагентов предприятия зависит от их (контрагентов) волеизъявления, то есть, упрощенно говоря, от того захотят или не захотят контрагенты кредитовать наше предприятие. Отсюда, существование такого источника финансирования деятельности как кредиторская задолженность связано с постоянным риском того, что кредиторы прекратят кредитование предприятия и фирма лишится источника финансирования.

Показатель финансового левериджа компании оценивает этот риск.

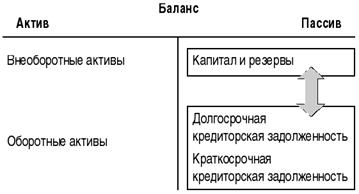

Финансовая устойчивость предприятия или степень его зависимости от привлеченных источников финансирования определяется через сопоставление объема собственных источников средств с объемом привлеченных источников средств. Графически модель представлена на рисунке 1.

Рис. 1 – Структура активов предприятия

Общая формула расчета показателя финансового левериджа следующая:

Л = СС / КЗ, (11)

где Л — леверидж,

СС — собственные источники средств,

[Электронный ресурс]//URL: https://inzhpro.ru/diplomnaya/asfaltobetonnyiy-zavod-2/

КЗ — кредиторская задолженность.

Показатель левериджа может быть рассчитан и, соответственно, интерпретирован несколько иным образом. Он может определяться по одной из двух формул:

Л 1 = СС / П

Л 2 = КЗ / П

где П = итог пассива баланса.

В первом случае мы можем видеть долю собственных источников средств в общем объеме финансирования деятельности предприятия, во втором — долю привлеченных источников средств.

Уровень зависимости от привлеченных источников средств считается нормальным, когда доля собственных источников средств в общем их объеме составляет 50%.

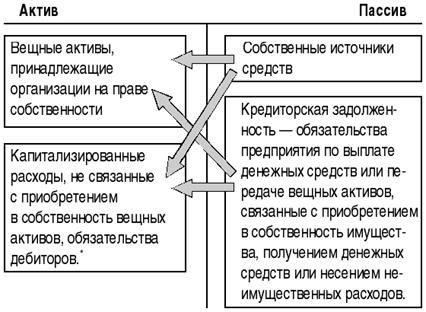

Анализ финансовой устойчивости, по данным отчетности российских предприятий, связан с определенными трудностями, вытекающими из правила построения бухгалтерского баланса по признаку права собственности. В соответствии с пунктом 2 статьи 8 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», «имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящегося у данной организации». Согласно этому требованию в активе бухгалтерского баланса отражается только имущество, принадлежащее организации на праве собственности. Имущество, находящееся во владении организации, но не принадлежащее ей на праве собственности, показывается на забалансовых счетах.

В том случае, если в активе бухгалтерского баланса демонстрируется только вещное имущество, принадлежащее предприятию на праве собственности, пассив, в части кредиторской задолженности показывает объем внешнего финансирования (кредита) только тех сделок, по которым предприятие получает в собственность вещное имущество или денежные средства. Таким образом, бухгалтерский баланс приобретает следующий вид, который представлен на рисунке 2.

Рис. 2 – Структура баланса предприятия

Отсутствие как в первой части так и во второй группы активов отдельной выделенной статьи «денежные средства» не случайно. Деньги в кассе — это вещи, находящиеся в собственности организации, суммы денежных средств на банковских счета компании — это обязательства банка, его дебиторская задолженность перед предприятием.

Вместе с тем, если предметом деятельности организации выступает имущество, не принадлежащее ей на праве собственности, то с экономической точки зрения это означает, что контрагенты предприятия по данным сделкам финансируют его деятельность, вкладывая деньги в соответствующие активы.

Действительно, например, для осуществления арендной сделки, необходимо, чтобы арендодатель купил или изготовил соответствующее имущество, то есть вложил в него деньги. Тем самым можно сказать, что договор аренды с экономической точки зрения представляет собой кредит, который арендодатель предоставляет арендатору, а арендная плата — это проценты по данному кредиту. Аналогично, например, при заключении договора комиссии, комитент финансирует деятельность организации-комиссионера и так далее. Однако, вследствие действия правила построения актива бухгалтерского баланса по признаку права собственности, объем такого финансирования становится не видим по данным бухгалтерской отчетности.

Исходя из этого, мы приходим к выводу о том, что показатель финансового левериджа, исчисляемый по данным бухгалтерской отчетности российских предприятий, использующих в своей деятельности имущество, не принадлежащее им на праве собственности, является завышенным. Следовательно, для получения более реального значения коэффициента финансового левериджа к кредиторской задолженности организации, показываемой в пассиве бухгалтерского баланса, следует прибавить суммы оценки имущества, отражаемого на счетах забалансового учета.

Финансовая устойчивость — это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы позволяет генерировать такие направления хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости

Балансовая модель финансовой устойчивости имеет следующий вид:

F + Z + Ra = ИС + КТ + Кt + Rp + KO , (14)

где F — основной капитал (итог раздела I актива баланса);

- Z — запасы.

R a

O — оборотные активы (итог раздела II актива баланса).

И С

K T

K t

K O

R p

Перед началом деятельности организациям прежде необходимо приобрести основные средства (здания, оборудование и др.) и прочие внеоборотные активы, и лишь в процессе их использования будут потребляться запасы и другие оборотные активы. Поэтому собственный капитал, долгосрочные кредиты и займы направляются, в первую очередь, на приобретение основных средств, на капитальные вложения. Исходя из этого условия, преобразуем исходную балансовую формулу:

Z+Rа = (ИС + КТ ) – F + Кt + Rp + KO . (15)

Z + R а — (Кt + KO + Rp )

(И С + КТ )

Следовательно, для обеспечения устойчивости необходимо, чтобы после покрытия внеоборотных активов перманентным (постоянным) капиталом собственных источников и долгосрочных обязательств должно быть достаточно для покрытия запасов

В общем, соотношение стоимости материальных оборотных средств (запасов) и величин собственных и заемных источников их формирования и определяет устойчивость финансового состояния организации. Причем обеспеченность запасов источниками формирования является сущностью финансовой устойчивости, а платежеспособность отражает ее внешнее проявление. Поэтому платежеспособность есть следствие обеспеченности, а уровень обеспеченности материальных оборотных средств источниками выступает в роли причины, обусловливая ту или иную степень платежеспособности (неплатежеспособности).

Указанная взаимосвязь используется при оценке финансовой устойчивости. Для этого существует классификация типов финансовой устойчивости (табл. 7).

Таблица 7. Классификация типов финансовой устойчивости

| Устойчивость | Текущая | В краткосрочной перспективе | В долгосрочной перспективе |

| 1. Абсолютная | |

|

|

| 2. Нормальная | Ra = K0 + RP | Ra = K0 + RP + Kt | Ra = K0 + RP + Kt + KT |

| 3. Предкризисная (минимальная устойчивость) | Ra + Z≤ K0 + RP | Ra + Z≤ K0 + RP +Kt | Ra + Z≤ K0 + RP +Kt + KT |

| 4. Кризисная | Ra + Z < K0 + RP | Ra + Z < K0 + RP + Kt | Ra + Z < K0 + RP + Kt + KT |

Абсолютная устойчивость встречается редко. Ее соблюдение свидетельствует о возможности немедленного погашения обязательств, но возникновение обязательств связано с потребностью в использовании средств, а не в их наличии на счетах организации. Поэтому абсолютная устойчивость представляет собой крайний тип финансовой устойчивости (табл. 7).

Нормальная устойчивость гарантирует оптимальную платежеспособность, когда сроки поступлений и размеры денежных средств, финансовых вложений и ожидаемых срочных поступлений примерно соответствуют срокам погашения и размерам срочных обязательств.

Предкризисная (минимальная устойчивость) связана с нарушением текущей платежеспособности, при котором возможно восстановление равновесия в случае пополнения источников собственных средств, увеличения собственных оборотных средств, продажи части активов для расчетов по долгам.

Кризисное финансовое состояние возникает, когда оборотных активов предприятия оказывается недостаточно для покрытия его кредиторской задолженности и просроченных обязательств. В такой ситуации предприятие находится на грани банкротства. Для восстановления механизма финансов необходим поиск возможностей и принятие организационных мер по обеспечению повышения деловой активности и рентабельности работы предприятия и др. При этом требуется оптимизация структуры пассивов, обоснованное снижение запасов и затрат, не используемых в обороте или используемых недостаточно эффективно

В анализе устойчивости также рассматривают обеспеченность запасов источниками. Для характеристики источников формирования запасов используют ряд показателей, отражающих различную степень охвата различных видов источников.

Наличие собственных оборотных средств определяется выражением:

E С = ИС — F

Наличие собственных и долгосрочных заемных источников формирования оборотных средств:

E T

Общая величина основных источников формирования оборотных средств:

E = ( ИС + KT + Kt ) — F = ET + Kt . (18)

Трем показателям наличия источников формирования оборотных средств соответствуют три показателя обеспеченности запасов источниками формирования:

Излишек (+) или недостаток (–) собственных источников формирования запасов:

E С = EС — Z.

Излишек (+) или недостаток (–) собственных и долгосрочных источников формирования запасов:

E T = ET — Z = (E

Излишек (+) или недостаток (–) общей величины основных источников формирования запасов:

E = E -Z = (E

На этой же основе рассчитывают три коэффициента финансовой устойчивости.

Коэффициент обеспеченности запасов собственными источниками формирования средств:

![]() . (22)

. (22)

Предельное нижнее ограничение по данному коэффициенту: 0,6 – 0,8.

Коэффициент обеспеченности запасов собственными и долгосрочными заемными источниками средств:

![]() . (23)

. (23)

Исходя из условия финансовой устойчивости, согласно которому размер собственных источников и долгосрочных обязательств должен быть достаточен для покрытия запасов, нормальным для данного коэффициента считается ограничение равное 1.

Коэффициент обеспеченности запасов собственными, долгосрочными и краткосрочными заемными источниками.

![]() . (24)

. (24)

Этот коэффициент наиболее востребован при условии недостаточности собственного капитала и долгосрочных обязательств для покрытия запасов, т. е. при значении < 1. Он отражает степень покрытия запасов всеми основными источниками их формирования.

Важной характеристикой устойчивости финансового положения предприятия, его независимости от заемных источников является также коэффициент автономии, равный доле источников собственных средств в общем итоге баланса.

Его нормальное ограничение: > 0,5 — означает, что все обязательства предприятия могут быть покрыты его собственными средствами. Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия, снижении вероятности финансовых затруднений (финансового риска) в будущих периодах. Такая тенденция, с точки зрения кредиторов, повышает гарантированность выполнения предприятием своих обязательств

Коэффициент соотношения заемных и собственных средств (К З/С ) равен отношению величины обязательств предприятия к величине его собственных средств. Его еще называют коэффициентом гиринга.

Из приведенных выше зависимостей следует, что нормальное ограничение для коэффициента зависимости (гиринга) ≤ 1.

Превышение единицы в значении коэффициента гиринга означает, что для бизнеса заемный капитал у организации является главным источником финансирования. Высокий гиринг свидетельствует о высоком риске.

Коэффициент соотношения мобильных и иммобилизованных средств (К М/И ) вычисляется делением оборотных активов (раздел II актива баланса) на иммобилизованные активы (раздел I актива).

При наличии в разделе II актива баланса иммобилизации оборотных средств его итог (в числителе) уменьшается на ее величину, а знаменатель показателя (иммобилизованные средства) увеличивается, так как отвлечение мобильных средств из оборота снижает реальное наличие собственных оборотных средств предприятия.

Устойчивость финансового состояния характеризует также и коэффициент маневренности, равный отношению собственных оборотных средств предприятия к общей величине источников собственных средств.

![]() . (25)

. (25)

Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние. При отсутствии жестко установленных ограничений по этому коэффициенту иногда рекомендуется использовать его значение в размере 0,5, как оптимальное

Для характеристики структуры источников средств предприятия можно использовать также частные показатели структуры отдельных групп источников. К ним относятся:

Коэффициент долгосрочного привлечения заемных средств, равный отношению величины долгосрочных кредитов и заемных средств к сумме источников собственных средств предприятия и долгосрочных кредитов и займов:

К кт = Кт / (Ис + Кт ).

(26)

Данный коэффициент отражает долю задолженности предприятия в составе перманентного (постоянного) капитала. Увеличение доли задолженности свидетельствует о большей зависимости организации от внешних источников финансирования и меньшей платежеспособности.

Коэффициент краткосрочной задолженности выражает долю краткосрочных обязательств в общей сумме обязательств:

![]() . (27)

. (27)

Он показывает, какая доля в общей сумме задолженности требует краткосрочного погашения. Увеличение коэффициента повышает зависимость организации от краткосрочных обязательств, требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

Коэффициент кредиторской задолженности и прочих пассивов выражает долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия:

![]() . (28)

. (28)

Коэффициент отражает долю наиболее срочной задолженности в общей сумме обязательств, увеличение которой означает снижение возможностей организации использовать капитал в собственном обороте и требует немедленного отчуждения доли средств, соответствующей данному коэффициенту. Рост коэффициента кредиторской задолженности и прочих пассивов в наибольшей степени влияет на снижение платежеспособности и финансовой устойчивости организации.

В настоящее время существует множество методик анализа финансовой отчетности предприятия на предмет определения финансовой устойчивости, которые отличаются друг от друга целями и задачами анализа, информационной базой, техническим обеспечением, оперативностью решения аналитических и управленческих задач и др.

В соответствии с российской методикой оценки вероятности банкротства основанием для признания структуры баланса неудовлетворительной, а предприятия неплатежеспособным является выполнение одного из следующих условий:

1) коэффициент текущей ликвидности на конец отчетного периода имеет значение менее двух;

2) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение менее 0,1.

К оос

![]() (29)

(29)

где СОС – собственные оборотные средства предприятия;

![]()

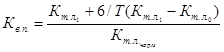

В том случае, если хотя бы один из этих коэффициентов имеет значение меньше указанных, то рассчитывается коэффициент восстановления платежеспособности за период равный 6 месяцам.

, (30)

, (30)

где К т.л.1 и Кт.л.0 – соответственно фактическое значение коэффициента ликвидности в конце и начале отчетного периода;

К т.л.норм – нормативное значение коэффициента текущей ликвидности;

6 – период восстановления платежеспособности, мес.;

- Т – отчетный период, мес.

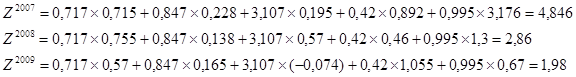

Наибольшую известность в области определения финансовой устойчивости предприятия получили работы известных западных экономистов Э. Альтмана, Р. Тафлера, Г. Тишоу, Дж. Блисса, разработанные на базе многомерного дискриминантного анализа.

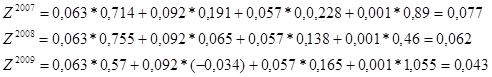

В 1968 г. Э. Альтман по данным 33 компаний впервые исследовал 22 финансовых коэффициента, из которых выбрал 5 наиболее значимых для диагностики банкротства и разработал Z-модель:

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5, (31)

где Х1 — собственный оборотный капитал / сумма активов;

- Х2 — нераспределенная прибыль / сумма активов;

- Х3 — прибыль до уплаты процентов / сумма активов;

- Х4 — балансовая стоимость собственного капитала/заемный капитал;

- Х5 — объем продаж (выручка) / сумма активов.

В зависимости от значения «Z-счета» дается оценка вероятности банкротства по определенной шкале (таблица 8):

Таблица 8

| Значение Z- счета | Вероятность утраты финансовой устойчивости |

| Z < 1,8 | Очень высокая |

| 1,81 < Z < 2,7 | Высокая |

| 2,71 < Z < 2,99 | Возможная |

| 3 < Z | Очень низкая |

Точность прогноза в этой модели на горизонте одного года составляет 95 %, на два года – 83 %, что является ее достоинством. Недостаток же этой модели заключается в том, что ее по существу можно рассматривать лишь в отношении крупных компаний, котирующих свои акции на фондовом рынке.

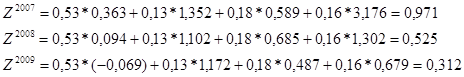

В 1972 г. Дж. Блисс в Великобритании создал собственную четырехфакторную модель оценки финансового состояния предприятия:

![]() (32)

(32)

где Х1 – отношение оборотных средств к сумме активов;

- Х2 – отношение прибыли от реализации к сумме активов;

- Х3 – отношение нераспределенной прибыли к сумме активов;

- Х4 – отношение собственного капитала к заемному капиталу.

Предельное значение Z-счета составляет 0,037.

Z ≥ 0,037 – утрата финансовой устойчивости маловероятно;

- Z ≤ 0,036 – утрата финансовой устойчивости вероятна.

В 1977 г. британские ученые Р. Тафлер и Г. Тишоу апробировали подход Альтмана на данных 80 британских компаний и построили четырехфакторную прогнозную модель с отличающимся набором факторов:

![]() (33)

(33)

где Х1 – отношение прибыли от реализации к краткосрочным обязательствам;

- Х2 – отношение оборотных средств к сумме обязательств;

- Х3 – отношение краткосрочных обязательств к сумме активов;

- Х4 – отношение выручки от реализации к сумме активов.

Если величина Z-счета больше 0,3, это говорит о том, что у организации риск утраты финансовой устойчивости невелик, если меньше 0,2, то риск более чем вероятен. Известный финансовый аналитик Уильям Бивер предложил свою систему показателей для оценки финансового состояния предприятия с целью диагностики утраты финансовой устойчивости (см. таблица 9).

Он проанализировал за пятилетний период 20 коэффициентов по группе компаний, половина из которых обанкротилась. У. Бивер пришел к выводу, что, к примеру отношение чистых денежных потоков к общей сумме долга является наилучшим показателем предстоящего банкротства, который теперь носит название коэффициента Бивера. У. Бивер рекомендовал исследовать тренды показателей для диагностики риска утраты финансовой устойчивости.

Таблица 9. Динамика коэффициентов предсказания банкротства

| Показатель | Расчет | Значение показателя | ||

| Для благополучных предприятий | За 5 лет до банкротства | За 1 год до банкротства | ||

| Коэффициент Бивера | |

Более 0,35 | От 0,17до 0,3 | От 0,16 до -0,15 |

| Рентабельность активов | |

6 – 8 и более | От 5 до 2 | От 1 до –22 |

| Финансовый леверидж | |

Менее 35 | От 40 до 60 | 80 и более |

| Коэффициент маневренности собственного капитала | |

От 0,4 и более | От 0,3 до 0,1 | Менее 0,1 (или отрицательное значение) |

| Коэффициент покрытия | |

От 2 до 3,2 | От 1 до 2 | Менее 1 |

где А – амортизация;

Пр.ч – прибыль чистая;

КО – краткосрочные обязательства;

ДО – долгосрочные обязательства;

СОС – собственные оборотные средства;

СК – собственный капитал предприятия;

ОбС – оборонные средства предприятия;

— Трудности применения модели Бивера в российских условиях состоят в том, что если в США данные для расчетов извлекаются непосредственно из баланса компании, то в отечественной практике бухгалтерский баланс не содержит соответствующих сведений, в связи с чем возможны различные трактовки составляющих эти показатели характеристик.

Муниципальное унитарное предприятие «Асфальтобетонный завод» г. Брянска основано на праве хозяйственного ведения, создано в результате реорганизации путем выделения из муниципального унитарного предприятия «Генеральная дирекция единого заказчика г. Брянска» и является его универсальным правопреемником в соответствии с передаточным актом и разделительным балансом.

Предприятие в соответствии с постановлением Брянской городской администрации № 3080-п от 31.08.2006г. «О реорганизации муниципального унитарного предприятия «Асфальтобетонный завод» г. Брянска путем присоединения к нему муниципального унитарного предприятия «Спецдорремстрой» г. Брянска и передаточным актом от 28.11.2006г. является универсальным правопреемником муниципального унитарного предприятия «Спецдорремстрой» по всем правам и обязательствам последнего с даты государственной регистрации прекращения его деятельности.

Предприятие действует на основании Гражданского кодекса Российской Федерации, Федерального закона «О государственных и муниципальных унитарных предприятиях», иных нормативных актов Российской Федерации и органов местного самоуправления, а также устава.

Место нахождения предприятия: г.Брянск, пер. Кравцова, 4.

Собственником имущества предприятия является муниципальное образование — город Брянск.

От имени муниципального образования города Брянска права собственника имущества предприятия осуществляет Брянская городская администрация и комитет по управлению собственностью города Брянска в пределах своей компетенции.

Учредителем предприятия является Брянская городская администрация.

Предприятие является юридическим лицом, имеет обособленное имущество, самостоятельный баланс, расчетный и иные счета в учреждениях банков, печать, штампы и бланки с наименованием, фирменное наименование.

Предприятие является коммерческой организацией, наделенной правом собственности на имущество, закрепленное за ним, и несет ответственность, установленную законом Российской Федерации, за результаты своей финансово-хозяйственной деятельности и выполнение обязательств перед собственником имущества, структурными подразделениями Брянской городской администрации, иными юридическими и физическими лицами в пределах их компетенции.

Предприятие несет ответственность по своим обязательствам всем имуществом, закрепленным за ним на праве хозяйственного ведения.

Целью деятельности предприятия является выполнение работ, оказание услуг, удовлетворение общественных потребностей населения и организаций, выполнение городских социально-экономических заказов, связанных с внешним благоустройством, получение прибыли.

Для достижения указанных целей предприятие осуществляет следующие виды деятельности:

- производство и реализация асфальтобетонной смеси, изделий из песчано-цементной смеси, а также других строительных материалов и изделий для ремонтно-строительных работ объектов внешнего благоустройства;

- выполнение работ и оказание услуг юридическим и физическим лицам по определению массы автотранспортных средств, проведению лабораторных испытаний для определения физико-механических свойств строительных материалов, а также их переработке;

- продажа товаров населению (бордюрный камень, плитка тротуарная, бордюр тротуарный, асфальтобетонная смесь);

- посредническая деятельность в обеспечении предприятий жилищно-коммунального хозяйства строительными материалами (битум, песок, щебень, отсев и др.);

- строительные и ремонтно-строительные работы по устройству капитального ремонта, реконструкции городских и других автомобильных дорог, проходов в скверах, парках, на площадях и улицах;

- строительство, реконструкция водопропускных труб и водоотводных сооружений, облицовочные работы;

- оказание транспортных услуг для населения и других предприятий, а также выполнение работ грузоподъемной техникой и другими средствами механизации;

- оказание услуг для населения по внешнему благоустройству жилых домов, гаражей;

- механизированная и ручная уборка дорог, скверов, улиц, тротуаров, остановочных площадок и др.

Виды деятельности, подлежащие лицензированию, осуществляются предприятием только после получения лицензии в установленном законодательством порядке.

Структура подразделений предприятия представлена в приложениях.

Ассортимент продукции, выпускаемой предприятием, представлен в таблице 10.

Таблица 10. Ассортимент продукции, выпускаемой на МУП «Асфальтобетонный завод»

| Продукция | Единица измерения | Стоимость без НДС (руб.) | Стоимость с НДС (руб.) |

| Асфальтобетонная смесь | тн | 932,20 | 1100 |

| Камень бордюрный бортовой Бр. 100.30.15 дорожный | 1 шт. | 113,70 | 134,16 |

| 1 куб. м. (23 шт.) | 2615 | 3085,70 | |

| Камень бордюрный бортовой Бр. 100.20.8 тротуарный | 1 шт. | 53,61 | 63,26 |

| 1 куб. м. (62 шт.) | 3324 | 3922,32 | |

| Плитка 4-х гранная серая ЗК-5 (300×300) | 1 шт. | 14,33 | 16,91 |

| 1 кв. м. (11,1шт.) | 159,06 | 187,70 | |

| 1 куб. м. (220 шт.) | 3153 | 3720,54 | |

| Плитка 6-ти гранная Ш-5 (295×308) | 1 шт. | 12,84 | 15,15 |

| 1 кв. м. (13 шт.) | 166,92 | 196,96 | |

| 1 куб. м. (250 шт.) | 3211 | 3788,98 |

Анализ деятельности предприятия начинается с анализа его имущественного положения.

Для проведения анализа структуры активов и пассивов в исходном балансе производится уплотнение (объединение) отдельных его статей, то есть формируется сравнительный аналитический баланс. Он характеризует статику и динамику финансового положения предприятия, фактически включает все показатели горизонтального и вертикального анализа.

Для детализации общей картины изменения финансового положения предприятия для каждого раздела актива и пассива баланса возможно построение аналитических таблиц. В данных таблицах возможно проанализировать структуру и динамику внеоборотных активов, оборотных активов, дебиторской и кредиторской задолженности (горизонтальный и вертикальный анализ).

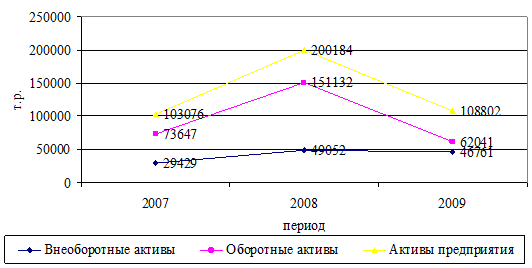

Горизонтальный и вертикальный анализ состава, структуры и динамики активов и пассивов баланса МУП «Асфальтобетонный завод» приведен ниже (табл. 11, 12).

Таблица 11. Анализ состава, структуры и динамики активов баланса МУП «Асфальтобетонный завод»

| Статьи баланса | Значение показателя на конец года | Отклонения | ||||||||||

| 2007 г. | 2008 г. | 2009 г. | Абсолютные, т.р. | Относительные, % | По структуре, п.п. | |||||||

| т. р. | % | т. р. | % | т. р. | % | 2008/ 2007 | 2009/ 2008 | 2008/ 2007 | 2009/ 2008 | 2008 — 2007 | 2009 — 2008 | |

| I Внеоборотные активы | ||||||||||||

| 1.1 Нематериальные активы | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | — | — | 0 | 0 |

| 1.2 Основные средства | 29358 | 28,48 | 48281 | 24,12 | 46268 | 42,52 | 18923 | -2013 | 164,46 | 95,83 | -4,36 | 18,41 |

| 1.3 Незавершенное строительство | 55 | 0,05 | 352 | 0,18 | 74 | 0,07 | 297 | -278 | 640,00 | 21,02 | 0,12 | -0,11 |

| 1.4 Отложенные налогов. активы | 16 | 0,02 | 419 | 0,21 | 419 | 0,39 | 403 | 0 | 2618,75 | 100,00 | 0,19 | 0,18 |

| Итого по разделу 1 | 29429 | 28,55 | 49052 | 24,50 | 46761 | 42,98 | 19623 | -2291 | 166,68 | 95,33 | -4,05 | 18,47 |

| II Оборотные активы | ||||||||||||

| 2.1 Запасы | 16421 | 15,93 | 10070 | 5,03 | 8326 | 7,65 | -6351 | -1744 | 61,32 | 82,68 | -10,90 | 2,62 |

| 2.2 НДС | 20 | 0,02 | 146 | 0,07 | 50 | 0,05 | 126 | -96 | 730,00 | 34,25 | 0,05 | -0,03 |

| 2.3 Дебиторская задолженность более 12 месяцев | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | — | — | 0 | 0 |

| 2.4 Дебиторская задолженность менее 12 месяцев | 36790 | 35,69 | 139914 | 69,89 | 52514 | 48,27 | 103124 | -87400 | 380,30 | 37,53 | 34,20 | -21,63 |

| 2.5 Денежные средства | 20416 | 19,81 | 1002 | 0,50 | 1151 | 1,06 | -19414 | 149 | 4,91 | 114,87 | -19,31 | 0,56 |

| Итого по разделу 2 | 73647 | 71,45 | 151132 | 75,50 | 62041 | 57,02 | 77485 | -89091 | 205,21 | 41,05 | 4,05 | -18,47 |

| Баланс | 103076 | 100 | 200184 | 100 | 108802 | 100 | 97108 | -91382 | 194,21 | 54,35 | — | — |

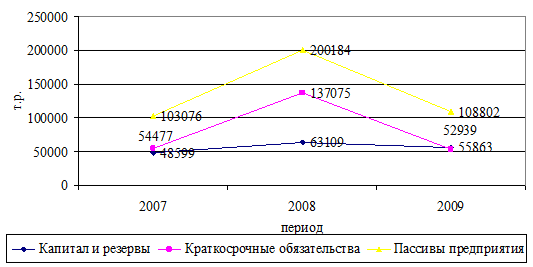

Таблица 12. Анализ состава, структуры и динамики пассивов баланса МУП «Асфальтобетонный завод»

| Статьи баланса | Значение показателя на конец года | Отклонения | ||||||||||

| 2007 г. | 2008 г. | 2009 г. | Абсолютные, т.р. | Относительные, % | По структуре, п.п. | |||||||

| т. р. | % | т. р. | % | т. р. | % | 2008- 2007 | 2009- 2008 |

2008/ 2007 |

2009/ 2008 |

2008-2007 | 2009- 2008 | |

| III Капитал и резервы | ||||||||||||

| 3.1 Уставный капитал | 3144 | 3,05 | 3144 | 1,57 | 3144 | 2,89 | 0 | 0 | 100 | 100 | -1,48 | 1,32 |

| 3.2 Добавочный капитал | 21322 | 20,69 | 31622 | 15,80 | 34715 | 31,91 | 10300 | 3093 | 148,31 | 109,78 | -4,89 | 16,11 |

| 3.3 Резервный капитал | 596 | 0,58 | 739 | 0,37 | 0 | 0 | 143 | -739 | 123,99 | 0 | -0,21 | -0,37 |

| 3.4 Нераспределенная прибыль | 23537 | 22,83 | 27604 | 13,79 | 18004 | 16,55 | 4067 | -9600 | 117,28 | 65,22 | -9,05 | 2,76 |

| Итого по разделу 3 | 48599 | 47,15 | 63109 | 31,53 | 55863 | 51,34 | 14510 | -7246 | 129,86 | 88,52 | -15,62 | 19,82 |

| IV Долгосрочные обязательства | ||||||||||||

| 4.1 Отложенные налоговые обязательства | ||||||||||||

| Итого по разделу 4 | ||||||||||||

| V Краткосрочные обязательства | ||||||||||||

| 5.1 Займы и кредиты | 25000 | 24,25 | 5000 | 2,50 | 6000 | 5,51 | -20000 | 1000 | 20 | 120 | -21,76 | 3,02 |

| 5.2 Кредиторская задолженность | 29466 | 28,59 | 132075 | 65,98 | 46939 | 43,14 | 102609 | -85136 | 448,23 | 35,54 | 37,39 | -22,84 |

| 5.3 Доходы будущих периодов | 11 | 0,01 | 0 | 0 | 0 | 0 | -11 | 0 | 0 | — | -0,01 | 0 |

| 5.4 Резервы предстоящих расходов | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | — | — | 0 | 0 |

| Итого по разделу 5 | 54477 | 52,85 | 137075 | 68,47 | 52939 | 48,66 | 82598 | -84136 | 251,62 | 38,62 | 15,62 | -19,82 |

| Баланс | 103076 | 100 | 200184 | 100 | 108802 | 100 | 97108 | -91382 | 194,21 | 54,35 | — | — |

Из таблиц 11 и 12 видно, что валюта баланса за анализируемый период (2007-2009 гг.) существенно не изменилась. Сначала, в 2008г. произошел рост на 97108 т.р., а в 2009г. уменьшение на 91382 т.р., что является отрицательной тенденций деятельности предприятия. В целом, за анализируемый период ее рост составил 5726 тыс. руб.

В структуре активов предприятия наибольший удельный вес занимает дебиторская задолженность (менее 12 мес.) на конец анализируемого периода – 48,27 % (52514 тыс. руб.).

Происходило существенное изменение данного показателя. В 2008 г. рост на 103124 т.р., а в 2009 г. снижение на 87400 т.р. Общий прирост за анализируемый период составил 15724 т.р. Также значительную долю занимают основные средства предприятия, на конец анализируемого периода 46268 т.р. или 42,52% от общего имущества организации. Наименьшую долю в структуре активов предприятия занимает НДС 0,05 % (50 тыс. руб.).

В целом изменения валюты и структуры активов предприятия обусловлены изменением дебиторской задолженности (менее 12 мес.).