Каждая организация, работающая обособленно от других, ведущая производственную и коммерческую деятельность, должна обладать определенным капиталом, который представляет собой совокупность материальных ценностей и денежных средств, финансовых вложений и затрат на приобретение прав, необходимых для осуществления хозяйственной деятельности.

В связи с переходом к рынку и образованию предприятий различных форм собственности в бухгалтерском учете появилось новое понятие — капитал предприятия.

Капитал — термин, имеющий очень широкий смысл, в общем виде, его понимают как все, что способно приносить доход, или ресурсы, созданные людьми для производства товаров и услуг.

Если рассматривать капитал, как имущество, накопленное предприятием и имеющееся в его обороте, то речь идет об оборотном капитале.

Для целей настоящей дипломной работы используется именно эта экономическая категория «оборотный капитал».

Управление оборотным капиталом — основа успешной деятельности компании и тест на профпригодность для финансового директора.

Актуальность темы дипломной работы объясняется тем, что для России в последние годы это направление работы становится все актуальнее — поскольку близлежащие резервы уже исчерпаны, и приходится прибегать к более оригинальным методам его управления.

Управление активами — насущная проблема для предприятий России, решение которой зависит от знаний в различных науках и учебных дисциплинах — финансах предприятий, менеджменте, управленческом учете и др.

управление оборотный капитал динамика

Политика управления оборотным капиталом должна обеспечить поиск компромиссов между риском потери ликвидности и эффективностью работы предприятия. Это сводится к решению двух важных задач: обеспечение платежеспособности и обеспечение приемлемого объема, структуры и рентабельности активов.

Разные уровни различных видов текущих активов по-разному воздействуют на прибыль, именно это обстоятельство определяет разные подходы к анализу и принципам управления активами предприятия.

Деловую активность предприятия характеризуют показатели оборачиваемости оборотных активов. От оборачиваемости зависит не только размер необходимых для хозяйственной деятельности оборотных средств, но и размер затрат, связанных с владением и хранением запасов. В свою очередь, это отражается на себестоимости продукции и, в конечном итоге, на финансовых результатах хозяйства.

Повышение рентабельности работы предприятия отрасли

... повышения рентабельности предприятия 2.1. Методы факторного анализа показателей рентабельности На уровень и динамику показателей рентабельности оказывает влияние вся совокупность производственно-хозяйственных факторов: 1. уровень организации производства и управления; 2. структура капитала ...

Ускорение оборачиваемости оборотных средств приводит к сокращению потребности в них (абсолютное высвобождение средств) или к приросту объема производства продукции, работ, услуг (относительное высвобождение средств), что в конечном итоге приводит к росту выручки от продажи и прибыли.

Замедление оборачиваемости оборотных средств вызывает необходимость в дополнительном привлечении средств в хозяйственный оборот, т.к. обеспечение каждого дня оборота требует определенного количества средств.

Целью настоящей дипломной работы является анализ состояния управления оборотным капиталом на примере конкретного предприятия и выработка рекомендаций по совершенствованию управления им.

Для выполнения поставленной цели в дипломной работе предполагается решение следующих задач:

- исследование теоретических основ управления оборотным капиталом, включая модели управления капиталом;

- представление экономической характеристики анализируемого предприятия;

- анализ динамики оборотного капитала предприятия;

- анализ экономической эффективности использования оборотного капитала предприятия;

- выявление резервов повышения эффективности оборотного капитала;

- разработка практических рекомендаций по повышению эффективности управления оборотным капиталом предприятия;

- расчет экономической эффективности внесенных предложений.

Объектом исследования является деятельность ЗАО «Глобус».

ЗАО «Глобус» занимается различными видами деятельности, основным из них является производство кондитерских изделий и их оптовая и розничная торговля.

ЗАО «Глобус» зарегистрировано 9 сентября 2004г. по адресу 432035, г. Ульяновск, пр. Гая, 100.

Предприятие не относится к субъектам малого предпринимательства. Уставный капитал общества составляет 10 тыс. руб. Дочерних и зависимых обществ не имеет.

Предметом исследования является управленческая деятельность предприятия, связанная с управлением активами предприятия.

Теоретической основой исследования являются: Законы, постановления Правительства, современная научная литература по исследуемой теме.

Капитал

Также деление капитала на основной и оборотный существует на том основании, что различают запас и поток капитала.

Оборотный капитал (поток) — часть капитала, направляемая на формирование оборотных средств и возвращаемая в виде части дохода от реализации продукта в течение одного производственного цикла.

Термин «оборотный капитал» (его синоним в отечественном учете — оборотные средства) относится к мобильным активам предприятия, которые являются денежными средствами или могут быть обращены в них в течение года или одного производственного цикла.

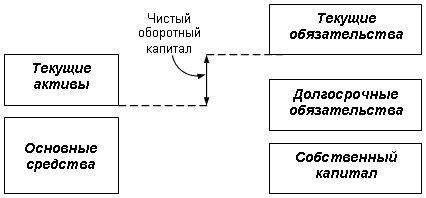

Чистый оборотный капитал определяется как разность между текущими активами (оборотными средствами) и текущими обязательствами (кредиторской задолженностью) и показывает, в каком размере текущие активы покрываются долгосрочными источниками средств (рис.1).

Аналог этого показателя в отечественной практике — величина собственных оборотных средств.

Оборотные фонды энергопредприятия

... работе, включают расчёт абсолютных и относительных показателей, сравнение, группировку и др. 1. Теоретические положения по формированию оборотных активов предприятия 1.1. Сущность и классификация оборотных активов предприятия Оборотные средства (оборотный капитал) ...

Основной капитал (запас) — часть капитала, направленная на формирование основных производственных фондов и переносящая свою стоимость на стоимость продукции в течение нескольких производственных циклов.

Таким образом, можно рассматривать капитал как имущество, накопленное предприятием и имеющееся в его обороте.

Рис.1. — Логика взаимосвязи между активами и источниками их покрытия

Деление капитала на основной и оборотный имеет очень важное значение. Необходимо знать структуру капитала. Она представляет собой состав и соответствие всех элементов капитала в общем его объеме.

Для целей настоящей дипломной работы рассмотрено деление капитала на основной и оборотный, связанное с его отражением в бухгалтерском балансе.

Приведем следующие определения оборотного капитала.

Оборотный капитал

Оборотный капитал

Оборотный капитал хозяйствующих субъектов, участвуя в кругообороте средств рыночной экономики, представляет собой органически единый комплекс.

Сущность оборотных средств определяется их экономической ролью, необходимостью обеспечения воспроизводственного процесса, включающего как процесс производства, так и процесс обращения. В отличие от основных фондов, неоднократно участвующих в процессе производства, оборотные средства функционируют только в одном производственном цикле и независимо от способа производственного потребления полностью переносят свою стоимость на готовый продукт.

Уильям Коллинз определяет сущность оборотных средств как «…краткосрочные текущие активы фирмы, которые быстро оборачиваются в течение производственного периода».

Подобное определение оборотным средствам дает доктор экономических наук, профессор Бланк И. А.

Г. Шмален более точно описывает процесс, который обеспечивают оборотные средства, по его мнению, авторы инструментария по технике эффективного менеджмента определяют оборотные средства как «средства, инвестируемые компанией в свои текущие операции во время каждого операционного цикла».

Оборотный капитал

Оборотный капитал (оборотные средства) предприятия, участвуя в процессе производства и реализации продукции, совершает непрерывный кругооборот. При этом средства переходят из сферы обращения в сферу производства и обратно, принимая последовательно форму фондов обращения и оборотных производственных фондов. Таким образом, проходя последовательно три фазы, оборотные средства меняют свою натурально-вещественную форму.

В первой фазе (Д — Т) оборотные средства, имеющие первоначально форму денежных средств, превращаются в производственные запасы, т.е. переходят из сферы обращения в сферу производства.

Во второй фазе (Т.П. Т,) оборотные средства участвуют непосредственно в процессе производства и принимают форму незавершенного производства, полуфабрикатов и готовых изделий.

Третья фаза кругооборота оборотных средств (Т — Д) совершается вновь в сфере обращения. В результате реализации готовой продукции оборотные средства принимают снова форму денежных средств.

Разница между поступившей денежной выручкой и первоначально затраченными денежными средствами (Д — Д) определяет величину денежных накоплений фирмы. Таким образом, совершая полный кругооборот (Д — Т.П. Т — Д,), оборотный капитал функционирует на всех стадиях параллельно во времени, что обеспечивает непрерывность процесса производства и обращения, Кругооборот оборотного капитала представляет собой органическое единство трех его фаз.

Промышленность РФ. Формы ее территориальной организации и роль ...

... 2. обрабатывающие отрасли металлургия машиностроение химическая промышленность промышленности В России – 25000 промышленных предприятий. ... (научно производственное объединение). комбинатами Формы территориальной организации: 1) концентрация производства – сосредоточение производства ... последующей деловой активности. Потребность в иностранном капитале испытывают конверсионные отрасли, которые смогут ...

В отличие от основного капитала, который неоднократно участвует в процессе производства, оборотный капитал функционирует только в одном производственном цикле и полностью переносит свою стоимость на весь изготовленный продукт.

Оборотный капитал как минимум однократно оборачивается в течение года или одного производственного цикла, если последний превышает год. Под оборачиваемостью капитала в данном случае подразумевается трансформация финансовых ресурсов, происходящая в организации циклически.

Операционный цикл представляет собой период полного оборота всей суммы оборотного капитала, в процессе которого происходит смена отдельных их видов.

Движение оборотных средств организации в процессе операционного цикла проходит четыре основные стадии, последовательно меняя свои формы:

- На первой стадии денежные средства (включая их субституты в форме краткосрочных финансовых вложений) используются для приобретения товаров, т.е. входящих запасов материальных оборотных средств.

2. На второй стадии входящие запасы материальных оборотных средств в результате непосредственной производственной деятельности превращаются в запасы готовой продукции.

- На третьей стадии запасы готовой продукции реализуются потребителям и до наступления их оплаты преобразуются в дебиторскую задолженность.

— На четвертой стадии инкассированная, т.е. оплаченная, дебиторская задолженность вновь преобразуется в денежные средства, часть которых до их производственного востребования может храниться в форме высоколиквидных краткосрочных финансовых вложений.

продолжительность

Она включает период времени от момента расходования организацией денежных средств на приобретение входящих запасов материального оборотного капитала до поступления денег от дебиторов за реализованную им продукцию [9, с.122].

Принципиальная формула, по которой рассчитывается продолжительность операционного цикла организации, имеет вид:

ПОЦ = ПО ДА + ПОМЗ + ПОГП + ПОДЗ , (1.1)

где ПОЦ — продолжительность операционного цикла организации, в днях;

ПО ДА — период оборота среднего остатка денежного оборотного капитала (включая их субституты в форме краткосрочных финансовых вложений), в днях;

ПО МЗ — продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотного капитала, в днях;

ПО ГП — продолжительность оборота запасов готовой продукции, в днях;

ПО ДЗ — продолжительность инкассации дебиторской задолженности, в днях.

В процессе управления оборотным капиталом в рамках операционного цикла выделяют две основные составляющие:

- производственный цикл организации;

- финансовый цикл (или цикл денежного оборота) организации.

Производственный цикл организации

Оборот капитала. Основной и оборотный капитал

... виды внеоборотных активов (материальных и нематериальных), а оборотный капитал инвестирован в оборотные активы с различной степенью ликвидности (запасы, дебиторскую задолженность, финансовые вложения и денежные средства). Оборотный капитал расходуется на покупку средств для каждого производственного цикла (сырья, основных и вспомо ...

Продолжительность производственного цикла организации определяется по следующей формуле:

ППЦ = ПО СМ + ПОНЗ + ПОГП , (1.2)

где ППЦ — продолжительность производственного цикла организации, в днях;

- ПОСМ — период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях;

- ПОНЗ — период оборота среднего объема незавершенного производства, в днях;

- ПОГП — период оборота среднего запаса готовой продукции, в днях.

Финансовый цикл

Продолжительность финансового цикла (или цикла денежного оборота) организации определяется по следующей формуле:

ПФЦ = ППЦ + ПОДЗ — ПОКЗ, (1.3)

где ПФЦ — продолжительность финансового цикла (цикла денежного оборота) организации, в днях;

- ППЦ — продолжительность производственного цикла организации, в днях;

- ПОДЗ — средний период оборота дебиторской задолженности, в днях;

- ПОКЗ — средний период оборота кредиторской задолженности, в днях.

Классификация оборотных активов может быть построена по следующим основным признакам.

По характеру финансовых источников:

[Электронный ресурс]//URL: https://inzhpro.ru/diplomnaya/upravlenie-oborotnyim-kapitalom-promyishlennogo-predpriyatiya/

- валовые оборотные активы;

- чистые оборотные активы;

- собственные оборотные активы.

По видам:

- запасы сырья, материалов, полуфабрикатов;

- запасы готовой продукции;

- собственные оборотные активы;

- денежные активы;

- прочие виды оборотных активов.

По характеру участия в операционном процессе:

- оборотные активы, обслуживающие производственный цикл организации;

- оборотные активы, обслуживающие финансовый (денежный) цикл организации.

По периоду функционирования:

- постоянная часть оборотных активов;

- переменная часть оборотных активов.

Рассмотрим эту классификацию подробнее.

По характеру финансовых источников формирования:

[Электронный ресурс]//URL: https://inzhpro.ru/diplomnaya/upravlenie-oborotnyim-kapitalom-promyishlennogo-predpriyatiya/

Валовые оборотные активы, Чистые оборотные активы

ЧОА = ОА — КФО, (1.4)

где ЧОА — сумма чистых оборотных активов организации;

- ОА — сумма валовых оборотных активов организации;

- КФО — краткосрочные текущие финансовые обязательства организации;

Собственные оборотные активы

Сумму собственных оборотных активов организации рассчитывают по формуле:

СОА = ОА — ДЗК — КФО, (1.5)

где СОА — сумма собственных оборотных активов организации;

- ОА — сумма валовых оборотных активов организации;

- ДЗК — долгосрочный заемный капитал, инвестированный в оборотные активы организации;

- КФО — краткосрочные (текущие) финансовые обязательства организации.

Если организация не использует долгосрочный заемный капитал для финансирования оборотных средств, то суммы собственных и чистых оборотных средств совпадают.

По видам оборотных активов

Запасы сырья, материалов и полуфабрикатов, Запасы готовой продукции, Дебиторская задолженность, Денежные активы, Прочие виды оборотных активов

По характеру участия в операционном процессе:

Оборотные активы, обслуживающие производственный цикл организации, Оборотные активы, обслуживающие финансовый (денежный) цикл организации

По периоду функционирования оборотного капитала:

Постоянная часть оборотных активов, Переменная часть оборотных активов

Управление использованием оборотного капитала организации связано с конкретными особенностями формирования его операционного цикла.

Политика управления оборотными активами включает в себя выбор стратегических решений относительно заданных уровней для каждой категории оборотных средств и способа их финансирования [4, с.327].

Целевой установкой политики управления оборотным капиталом является определение объема и структуры текущих активов, источников их покрытия и соотношения между ними, достаточного для обеспечения долгосрочной производственной и эффективной финансовой деятельности предприятия. Взаимосвязь данных факторов и результатных показателей достаточно очевидна. Хроническое неисполнение обязательств перед кредиторами может привести к разрыву экономических связей со всеми вытекающими отсюда последствиями.

Сформулированная целевая установка имеет

В теории рассматриваются три альтернативные стратегии в отношении общего уровня оборотных средств. Они различаются лишь объемом оборотных средств, которые фирма считает необходимым иметь для поддержания заданного уровня производства.

Стратегии управления оборотными активами:

Осторожная, расслабленная стратегия предполагает относительно высокий уровень денежных средств, товарно-материальных запасов и ликвидных ценных бумаг. При этом объем реализации стимулируется политикой кредитов, предоставляемых покупателям, что приводит к высокому уровню дебиторской задолженности [8, с.124].

Ограничительная стратегия предполагает, что денежная наличность, ценные бумаги, товарно-материальные запасы и дебиторская задолженность сведены до минимума [8, с.125].

Умеренная стратегия представляет нечто среднее между осторожной и ограничительной стратегией управления оборотными активами [8, c.125].

С точки зрения влияния на продолжительность финансового цикла ограничительная политика будет способствовать ускорению оборачиваемости оборотных активов и, следовательно, сокращению периода обращения денежных средств. Осторожная политика допускает и более высокие уровни страхового запаса оборотных средств, и более продолжительные периоды их обращения

Выбор стратегии относительно объемов оборотных средств зависит от решений финансового менеджера. Не менее важным является и вопрос финансирования оборотных активов.

В теории финансового менеджмента существует еще один подход, согласно которому различают четыре модели поведения: идеальная; агрессивная; консервативная; компромиссная.

Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотными активами

ОК = ДП-ВА, (1.6)

Следовательно, каждой стратегии поведения соответствует свое базовое балансовое уравнение.

Различие между моделями определяется тем, какие источники финансирования выбираются для покрытия варьирующей части текущих активов.

Для удобства рассмотрения моделей введены следующие обозначения:

- ВА — внеоборотные активы;

- ТА — текущие активы (ТА = СЧ + ВЧ);

- СЧ — системная часть текущих активов;

- ВЧ — варьирующая часть текущих активов;

- КЗ — краткосрочная кредиторская задолженность;

- ДЗ — долгосрочный заемный капитал;

- СК — собственный капитал;

- ДП — долгосрочные пассивы (ДП = СК + ДЗ);

- ОК — чистый оборотный капитал (ОК = ТА-КЗ).

Построение идеальной модели основывается на самой сути категорий «текущие активы» и «текущие обязательства» и их взаимном соответствии. Термин «идеальная» в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия исходя из их экономического содержания.

Модель означает, что текущие активы по величине совпадают с краткосрочными обязательствами, т.е. чистый оборотный капитал равен нулю.

В реальной жизни такая модель практически не встречается. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, необходимо рассчитаться со всеми кредиторами единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрытия текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочные пассивы устанавливаются на уровне внеоборотных активов, т.е. базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА, (1.7)

Агрессивная модель означает, что долгосрочные пассивы служат источниками покрытия внеоборотных активов и системной части текущих активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности.

В этом случае чистый оборотный капитал в точности равен этому минимуму:

ОК = СЧ, (1.8)

Варьирующая часть текущих активов в полном объеме покрывается краткосрочной кредиторской задолженностью.

С позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом текущих активов невозможно.

Базовое балансовое уравнение (модель) будет иметь вид:

ДП = ВА + СЧ, (1.9)

Консервативная модель предполагает, что варьирующая часть текущих активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности.

Чистый оборотный капитал равен по величине текущим активам:

ОК =ТА, (1.10)

Безусловно, модель носит искусственный характер.

Эта стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП =ВА + СЧ + ВЧ, (1.11)

Компромиссная модель наиболее реальна. В этом случае внеоборотные активы, системная часть текущих активов и приблизительно половина варьирующей части текущих активов покрываются долгосрочными пассивами.

Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части

ОК = СЧ + 0,5 ВЧ, (1.12)

В отдельные моменты предприятие может иметь излишние текущие активы, что отрицательно влияет на прибыль, однако это рассматривается как плата за поддержание риска потери ликвидности на должном уровне.

Стратегия предполагает установление долгосрочных пассивов на уровне, задаваемом следующим базовым балансовым уравнением (моделью):

ДП = ВА + СЧ + 0,5 ВЧ, (1.13)

Сформулированная целевая установка имеет стратегический характер, но не менее важным является поддержание оборотных средств в размере, оптимизирующем управление текущей деятельностью.

С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия является его ликвидность, т.е. способность вовремя гасить краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности является одной из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса.

На практике управление оборотным капиталом состоит из управления текущими активами и управления текущими пассивами.

Существует несколько показателей эффективности управления оборотными средствами:

- коэффициент покрытия (или текущей ликвидности) как отношение оборотного капитала к краткосрочным обязательствам;

- коэффициент быстрой текущей ликвидности (в числителе вычитают величину товарно-материальных запасов как наименее ликвидный компонент оборотных активов и делят на краткосрочные обязательства);

- в России рассчитывается коэффициент абсолютной ликвидности (в числителе только денежные средства, которые делят на краткосрочные обязательства);

- чистый оборотный капитал определяется как разница между оборотными средствами и краткосрочными обязательствами.

Для грамотного управления оборотными активами необходимо знать:

- величину оборотных активов;

- величину чистых (собственных) оборотных средств;

- структуру оборотных средств (в процентах);

- оборачиваемость отдельных элементов оборотных средств;

- рентабельность текущих активов;

- длительность финансового цикла (а, следовательно, и операционного, поскольку производственный цикл существенно сократить невозможно).

Решая вопросы по управлению оборотными активами, необходимо разграничивать понятия производственного, финансового и операционного циклов, понятия о которых представлены в п.1.2 настоящей дипломной работы.

Рациональное управление активами означает не сведение к минимуму рисков, а умелое балансирование между рисками, связанными с недостатком оборотных активов, и рисками, обусловленными избытком оборотных средств.

Оптимальный уровень оборотных средств позволяет максимизировать прибыль при приемлемом уровне ликвидности и коммерческого риска. Управление ликвидностью включает планирование поступления и использования ликвидных ресурсов таким образом, чтобы иметь возможность в нужное время расплатиться по своим краткосрочным обязательствам.

Принципы управления оборотным капиталом похожи на принципы управления дебиторской задолженностью, которая является одной из составных частей текущих активов.

Текущие активы должны поддерживаться в постоянном движении, и чем быстрее они движутся (то есть чем быстрее их оборот), тем меньшей будет сумма, необходимая для их финансирования. Что касается кредиторской задолженности (одной из важнейшей составной части текущих пассивов), то золотое правило обращения с ней (и ее обращения) — максимально возможное увеличение срока погашения этого долга без ущерба для сложившихся деловых отношений. Если предприятие, которому вы должны, воспринимает вашу отсрочку платежа спокойно, значит, вы действуете правильно. Подобное же правило: платите в срок, но не раньше — относится и к прочим составляющим текущих пассивов: авансам клиентов, краткосрочным кредитам, налогам. Собственно, из подобных компромиссов или поисков оптимума — «не плати поставщику как можно дольше, но не зли его», «держи минимум денег (запасов, товара на складе), но помни, что должен быть страховой резерв» — и состоит искусство управления оборотным капиталом.

ЗАО «Глобус» зарегистрировано 9 сентября 2004г. по адресу 432035, г. Ульяновск, пр. Гая, 100. Уставный капитал общества составляет 10 тыс. руб.

Основным видом деятельности предприятия является производство и реализация кондитерских изделий.

Ульяновская кондитерская фабрика «Глобус» — современное динамично-развивающееся предприятие с ликвидной востребованной продукцией: сахарное, сдобное, комбинированное печенье; суфле; карамель; конфеты со сбивными корпусами; помадные конфеты; грильяж; пряники; драже.

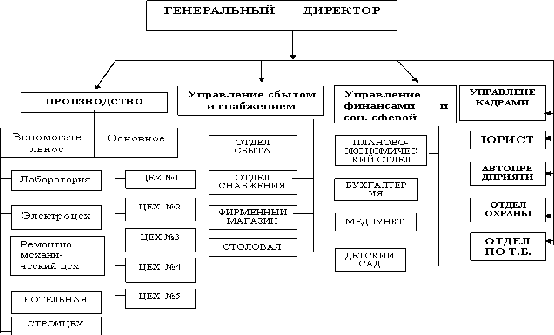

Производственная структура предприятия выглядит следующим образом:

В состав основного производства входит 5 цехов:

Цех №1 имеет 2 отделения — по производству полуфабрикатов и по производству кондитерских изделий, помадных сортов конфет, пралинованых сортов конфет, карамели, ириса, драже.

Цех №2 розничный (элитный цех), специализируется на производстве: отсадных сортов конфет, сбивных сортов типа «Птичье молоко», грильяжных сортов типа «Метеорит», фруктов заспиртованных в шоколаде.

Цех №3 специализируется на производстве зефира.

Цех №4 предназначен для производства вафель, конфет с вафельным корпусом, восточных сладостей.

Цех №5 по производству полуфабрикатов.

Организационная структура предприятия утверждается Советом учредителей и выглядит следующим образом.

Рис. — 2 Организационная структура предприятия ЗАО «Глобус»

Для представления экономической характеристики анализируемого предприятия использованы отчеты бухгалтерии в виде Бухгалтерских балансов и отчетов о прибылях и убытках за пять истекших лет.

Наиболее информативен отчет о прибылях и убытках, на основании которого можно сделать вывод о том, насколько предприятие рентабельно.

Анализ финансовых результатов деятельности организации на основе отчетов о прибылях и убытках (приложения А-Б) представлен в таблице 2.1.

Как свидетельствуют данные аналитической таблицы, предприятие в течение пяти лет работает с прибылью, увеличивая выручку от реализации товаров и услуг. Начиная с 2008г. темп роста выручки составляет по годам исследования 110,6% в 2008г., 102,8% в 2009г. и 118,0% в 2010г.

Таблица 2.1

Анализ финансовых результатов ЗАО «Глобус» за 2006-2010гг. (млн. руб.)

|

Наименование показателя |

2006 |

2007 |

2008 |

2009 |

2010 |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Выручка от реализации товаров, работ и услуг |

989,4 |

987,4 |

1092,3 |

1123,4 |

1325,9 |

99,8 |

110,6 |

102,8 |

118,0 |

|

Себестоимость реализованной продукции |

922,8 |

941,5 |

1041,2 |

1064,5 |

1276,8 |

102,0 |

110,6 |

188,7 |

65,0 |

|

Валовая прибыль |

66,6 |

45,9 |

51,1 |

58,9 |

50,1 |

68,9 |

111,3 |

115,3 |

85,1 |

|

Расходы на реализацию |

20,0 |

3,7 |

4,2 |

4,8 |

4,9 |

-16,3 |

113,5 |

114,3 |

102,1 |

|

Прибыль от продаж |

40,6 |

42,2 |

46,9 |

54,1 |

55,0 |

103,9 |

111,1 |

115,3 |

101,6 |

|

Сальдо прочих расходов |

6,7 |

2,3 |

1,9 |

2,0 |

2,2 |

34,3 |

82,6 |

105,3 |

110,0 |

|

Прибыль до налогообложения |

47,3 |

44,5 |

48,8 |

56,1 |

57,0 |

94,1 |

109,7 |

114,9 |

101,6 |

|

Налоги и сборы из прибыли |

1,8 |

12,5 |

14,6 |

15,8 |

16,1 |

10,7 |

116,8 |

108,2 |

101,9 |

|

Чистая прибыль |

45,5 |

32,0 |

34,2 |

40,3 |

40,9 |

70,3 |

106,9 |

117,8 |

101,5 |

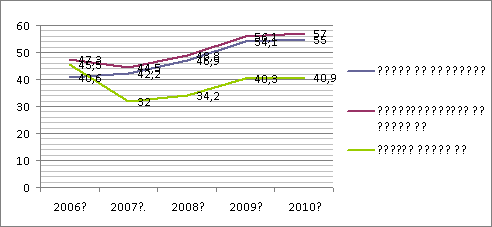

Валовая прибыль также растет, за исключением 2010г. В 2010г. валовая прибыль по сравнению с 2009г. уменьшилась на 14,9% вследствие роста себестоимости продукции.

Прибыль от продаж анализируемого предприятия в 2007-2009гг. неуклонно росла на 3,9% в 2007г., на 11,1% в 2008г. и и на 15,3% в 2009г. В 2010г. тем ее роста составил всего 1,6%, так как повлиял рост себестоимости продукции и рост затрат на ее реализацию. Несмотря на то, что продукция ЗАО «Глобус» пользуется спросом у покупателей Ульяновской области, а также поставляется в соседние регионы, на снижение покупательского спроса повлияло снижение уровня доходов населения в связи с финансовым кризисом 2008-2009гг., действие которого было также ощутимо в 2010г.

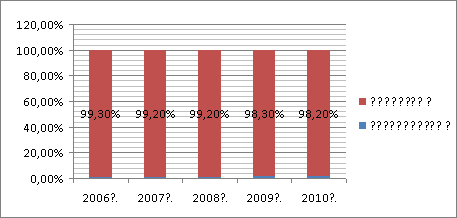

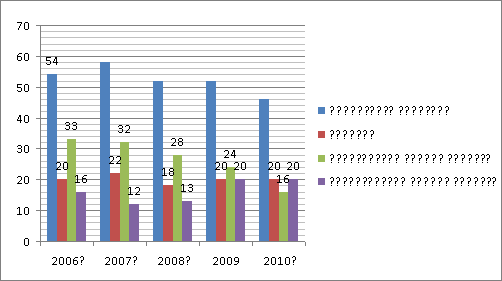

На рис.3 представлена диаграмма, иллюстрирующая темпы роста прибыли ЗАО «Глобус» за анализируемый период времени.

Рис.3. — Динамика прибыли ЗАО «Глобус» за 2006-2010гг., %

На основании данных табл.2.1., а также расчета средних величин на основании бухгалтерских балансов предприятия (приложения В-Г), произведен расчет показателей рентабельности ЗАО «Глобус» за исследуемый период времени (табл.2.2).

Таблица 2.2

Анализ показателей рентабельности ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

2007 |

2008 |

2009 |

2010 |

Темп роста, % |

||||

|

2007/ 2006 |

2008 / 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Средняя величина собственных средств, млн. руб. |

67,3 |

90,5 |

83,0 |

79,2 |

85,9 |

134,5 |

91,7 |

95,4 |

108,5 |

|

2. Среднегодовая стоимость основных средств, млн. руб. |

837,5 |

927,0 |

993,0 |

1454,0 |

2051,0 |

110,7 |

107,1 |

146,4 |

141,0 |

|

Средняя величина активов, млн. руб. |

150,7 |

160,2 |

160,4 |

163,6 |

171,4 |

106,3 |

100,1 |

102,0 |

104,8 |

|

Выручка от продажи товаров, продукции, работ, услуг, млн. руб. |

989,4 |

987,4 |

1092,3 |

1123,4 |

1325,9 |

99,8 |

110,6 |

102,8 |

118,0 |

|

Себестоимость проданной продукции, млн. руб. |

922,8 |

941,5 |

1041,2 |

1064,5 |

1276,8 |

102,1 |

110,6 |

188,7 |

65,0 |

|

Прибыль от продаж, млн. руб. |

40,6 |

42,2 |

46,9 |

54,1 |

55,0 |

103,9 |

111,1 |

115,3 |

101,6 |

|

Прибыль до налогообложения, млн. руб. |

47,3 |

44,5 |

48,8 |

56,1 |

57,0 |

94,1 |

109,7 |

114,9 |

101,6 |

|

Чистая прибыль, млн. руб. |

45,5 |

32,0 |

34,2 |

40,3 |

40,9 |

70,3 |

106,9 |

117,8 |

101,5 |

|

Рентабельность продукции, % |

4,4 |

4,5 |

4,5 |

5,1 |

4,3 |

102,3 |

— |

62,2 |

153,6 |

|

Рентабельность продаж, % |

4,1 |

4,3 |

4,3 |

4,8 |

4,2 |

104,9 |

— |

111,6 |

87,5 |

|

Рентабельность активов, % |

3,1 |

2,9 |

3,0 |

3,4 |

3,3 |

93,5 |

103,4 |

113,3 |

97,1 |

|

Рентабельность собственного капитала, % |

6,8 |

3,5 |

4,1 |

5,1 |

4,8 |

51,5 |

117,1 |

124,4 |

94,1 |

|

Общая рентабельность предприятия, % |

4,6 |

3,2 |

3,1 |

3,6 |

3,1 |

69,6 |

96,9 |

116,1 |

86,1 |

|

Фондорентабель-ность, % |

5,4 |

3,5 |

3,4 |

2,8 |

2,0 |

64,8 |

97,1 |

82,3 |

71,4 |

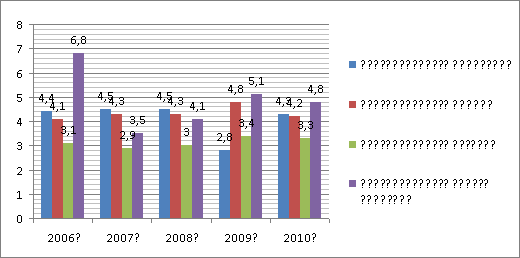

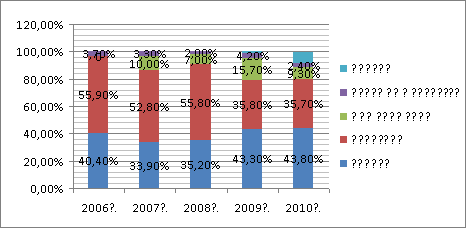

Практически все исчисленные показатели рентабельности за пять лет возрастали по годам исследования, что демонстрирует диаграмма (рис.4).

Рис.4. — Динамика показателей рентабельности ЗАО «Глобус» за 2006-2010гг., %

Однако в 2010г. рентабельность продаж упала и составила по сравнению с 2009г.87,1%. Также снизилась рентабельность активов и составила в 2010г.97,1%. Рентабельность собственного капитала составила

,1% к показателю 2009г. Общая рентабельность предприятия 86,1% по отношению к 2009г., фондорентабельность также снизилась и составила только 71,4%.

Как видим, несмотря на положительные тенденции предыдущих лет, в 2010г. на предприятии ряд показателей, характеризующих его финансово-хозяйственную деятельность, снизился.

Косвенным свидетельством о наличии проблем может служить динамика численности работников предприятия, а именно, коэффициенты текучести кадров. В табл.2.3 приведен расчет показателей, характеризующих движение персонала предприятия.

Таблица 2.3

Динамика численности работающих ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

2006 |

2007 |

2008 |

2009 |

2010 |

Отклонения, +,- |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Списочная численность работающих на начало года, чел. |

425 |

405 |

437 |

489 |

474 |

-20 |

32 |

52 |

-15 |

|

из них: мужчины, чел. женщины, чел. |

81 344 |

92 313 |

99 338 |

95 394 |

97 337 |

11 31 |

7 25 |

-5 56 |

-2 57 |

|

За год принято, чел. |

33 |

60 |

84 |

62 |

54 |

27 |

24 |

-22 |

-8 |

|

Уволено всего, чел. |

53 |

93 |

32 |

77 |

49 |

40 |

-61 |

45 |

-9 |

|

в том числе по собственному желанию |

51 |

92 |

30 |

75 |

46 |

41 |

-62 |

45 |

-5 |

|

Коэффициент приема |

0,08 |

0,15 |

0, 19 |

0,13 |

0,11 |

0,07 |

0,04 |

-0,06 |

-0,02 |

|

Коэффициент выбытия |

0,13 |

0,23 |

0,07 |

0,16 |

0,10 |

0,10 |

-0,16 |

0,09 |

-0,06 |

|

Коэффициент текучести |

0,12 |

0,22 |

0,07 |

0,15 |

0,09 |

0,10 |

-0,15 |

0,08 |

-0,06 |

Как показывают произведенные расчеты, значения коэффициентов текучести сильно варьируются по годам исследования, что косвенно подтверждает наличие проблем на предприятии.

Анализ динамики изменения оборотных и внеоборотных активов ЗАО «Глобус» проведем за пять лет на основании данных бухгалтерских балансов и представим в виде табл.2.4.

Таблица 2.4

Анализ динамики изменения оборотных и внеоборотных активов ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

2006г. |

2007г. |

2008г. |

2009г. |

2010г. |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Внеоборотные активы, тыс. руб. |

1104 |

1226 |

1312 |

2915 |

3221 |

111,0 |

107,0 |

221,6 |

110,5 |

|

Оборотные активы, тыс. руб. |

157777 |

160292 |

158032 |

164932 |

171706 |

101,6 |

98,6 |

104,4 |

104,1 |

|

Итого: |

158881 |

161518 |

159344 |

167847 |

174927 |

101,7 |

98,7 |

105,3 |

104,2 |

Из табл.2.4 видно, что за период 2006 — 2010 гг. стоимость внеоборотных активов предприятия увеличилась на 13929 тыс. руб. (171706 — 157777), или на 8,8% (171706/157777 х 100 = 108,8).

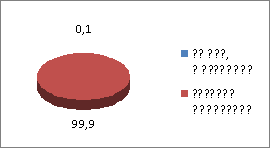

Положительным моментом является увеличение оборотного капитала в сумме по годам исследования. Однако из данных той же табл.2.4 видно, что в структуре совокупного капитала оборотный капитал занимает большой удельный вес, поэтому рассчитаем удельные веса внеоборотного и оборотного капитала предприятия и представим структуру с помощью диаграммы (рис.5).

Рис.5. — Структура капитала ЗАО «Глобус» в 2006-2010гг.

Как можно было предположить ранее, диаграмма наглядно продемонстрировала, что наибольший удельный вес в структуре капитала занимает оборотный капитал, его доля по годам исследования незначительно снижается в пользу внеоборотного капитала. Это свидетельствует о том, что предприятие не осуществляет капитальных вложений, скорее всего, не привлекает долгосрочные займы для их осуществления.

Чтобы сделать выводы о рациональности структуры капитала, необходимо рассмотреть динамику оборотного капитала за исследуемые пять лет.

Рассмотрим более детально динамику оборотных средств в табл.2.5.

Таблица 2.5

Анализ динамики и структуры оборотных активов ЗАО «Глобус» 2006-2010гг. (тыс. руб.)

|

Показатели |

92006г. |

2007г. |

2008г. |

2009г. |

2010г. |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Запасы |

63721 |

54322 |

55616 |

71500 |

75150 |

85,0 |

102,4 |

128,6 |

105,1 |

|

в % к итогу |

40,4 |

33,9 |

35,2 |

43,3 |

43,8 |

— |

— |

— |

— |

|

НДС по приобретеннем ценностям |

56 |

119 |

72 |

62 |

232 |

212,5 |

0,61 |

0,86 |

374,2 |

|

в % к итогу |

— |

— |

— |

— |

0,1 |

— |

— |

— |

|

|

Дебиторская задолженность (свыше 12 м-в) |

— |

21 |

25 |

20 |

254 |

— |

119,0 |

0,80 |

127,0 |

|

в % к итогу |

— |

— |

— |

0,2 |

— |

— |

— |

— |

|

|

Дебиторская задолженность (менее 12 м-в) |

88200 |

84580 |

88119 |

59200 |

61250 |

95,9 |

104,2 |

0,68 |

103,5 |

|

в % к итогу |

55,9 |

52,8 |

55,8 |

35,8 |

35,7 |

— |

— |

— |

— |

|

Краткосрочные финансовые вложения |

— |

16000 |

11000 |

26000 |

16000 |

— |

0,68 |

236,4 |

0,61 |

|

в % к итогу |

— |

10,0 |

7,0 |

15,7 |

9,3 |

— |

— |

— |

— |

|

Денежные средства |

5800 |

5250 |

3200 |

7150 |

4220 |

0,91 |

0,61 |

223,4 |

0,59 |

|

в % к итогу |

3,7 |

3,3 |

2,0 |

4,2 |

2,4 |

— |

— |

— |

— |

|

Прочие оборотные активы |

— |

— |

— |

1000 |

14600 |

— |

— |

-1460, |

|

|

в % к итогу |

— |

— |

— |

1,0 |

8,5 |

— |

— |

— |

— |

|

Итого |

157777 |

160292 |

158032 |

164932 |

171706 |

101,6 |

98,6 |

104,4 |

104,1 |

|

Итого в % |

100 |

100 |

100 |

100 |

100 |

— |

— |

— |

— |

Как видно из таблицы 2.5, наибольший удельный вес в оборотных активах в период с 2006-2008 гг. занимает краткосрочная дебиторская задолженность. Доля дебиторской задолженности составляла в 2006 г.55,9%, в 2007г.52,8% и в 2008г.55,8%. В 2009г. доля краткосрочной задолженности сократилась и составила 35,8%, в это же время увеличиваются краткосрочные финансовые вложения, доля которых составляет 15,7%, а в сумме это 26000 тыс. руб. Это свидетельствует об активизации деловой активности менеджмента предприятия.

В 2010г. доля краткосрочной дебиторской задолженности составляет 35,7%, то есть, практически не меняется. Это может свидетельствовать о непродуманном подходе к формированию ценовой политики, при котором не происходит выбора потенциально платежеспособных покупателей, и возникают задержки в поступлениях средств.

Такое положение отрицательно влияет на деятельность предприятия и вызывает иммобилизацию оборотных средств предприятия из производственно-хозяйственного оборота.

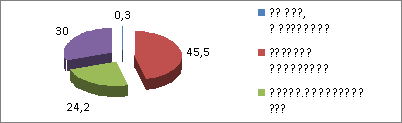

На рис.6 представлена структура оборотного капитала анализируемого предприятия.

Рис.6 — Структура оборотного капитала ЗАО «Глобус» в 2006-2010гг.

Краткосрочные финансовые вложения предприятие осуществляет на протяжении четырех лет из пяти, их доля в составе оборотных средств меняется по годам исследования и составляет 10% в 2007г., 7% в 2008г., 15,7% в 2009г. и 9,3% в 2010г.

Положительным фактом является относительно стабильная доля денежных средств в структуре оборотных активов, что может положительно повлиять на платежеспособность предприятия.

Несколько возросла доля запасов в 2009-2010гг., с 35,2% в 2008г. до 43,3% в 2009г. и 43,8% в 2010г., что может отрицательно повлиять на оборачиваемость оборотных средств. Поэтому состояние запасов является предметом исследования (табл.2.6).

Таблица 2.6

Анализ динамики и структуры запасов

ЗАО «Глобус» за 2006-2010гг. (тыс. руб.)

|

Показатели |

2006г. |

2007г. |

2008г. |

2009г. |

2010г. |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Запасы |

63721,0 |

54322,0 |

55616,0 |

71500,0 |

75150,0 |

85,0 |

102,4 |

128,6 |

105,1 |

|

Итого,% |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

— |

— |

— |

— |

|

в т. ч.: |

|||||||||

|

-сырье и материалы |

154,0 |

201,0 |

226,0 |

209,0 |

220,0 |

130,5 |

112,4 |

92,5 |

105,3 |

|

в % к итогу |

0,1 |

0,4 |

0,4 |

0,3 |

0,3 |

400,0 |

— |

75,0 |

— |

|

-готовая продукция |

63567,0 |

31905,0 |

33774,0 |

35605,0 |

34200,0 |

50,2 |

105,8 |

105,4 |

96,0 |

|

в % к итогу |

99,9 |

58,7 |

60,7 |

49,8 |

45,5 |

58,8 |

103,4 |

82,0 |

91,4 |

|

-незавершен. производство |

— |

19216,0 |

14116,0 |

15686,0 |

18160,0 |

— |

73,5 |

111,1 |

115,8 |

|

в % к итогу |

— |

35,4 |

25,4 |

21,9 |

24,2 |

71,8 |

86,2 |

110,5 |

|

|

-товары отгруженные |

— |

3000,0 |

7500,0 |

20000,0 |

22570,0 |

250,0 |

266,0 |

112,8 |

|

|

в % к итогу |

— |

5,5 |

13,5 |

28,0 |

30,0 |

245,0 |

207,0 |

107,1 |

|

Как свидетельствуют данные табл.2.6, в структуре запасов происходят значительные изменения. Растет, хотя и медленно, доля сырья в составе оборотных средств. Доля готовой продукции сильно изменилась. Если в 2006г. готовая продукция 63567,0 тыс. руб., составляла 99,9% в структуре запасов, то в 2007г. ее сумма сократилась почти вдвое и составила 31905,0 тыс. руб. В 2008-2010гг. в суммарном выражении готовая продукция практически неизменна, в структуре же ее доля составила в 2008г.60,7%, в 2009г.49,8%, а в 2010г.45,5%.

Также значительно поменялась доля незавершенного производства и товаров отгруженных в структуре оборотных средств.

Доля незавершенного производства сократилась относительно 2007г. и составила в 2008г.25,4%, в 2009г.21,9%, а в 2010г. немного увеличилась и составила 24,2% от общей суммы оборотных средств.

Доля товаров отгруженных в структуре возрастает по годам исследования и составляет 13,5% в 2008г. по сравнению с 5,5% в 2007г. В 2009г. их доля уже 28%, а в 2010г.30%. Данная динамика может считаться положительной, так как предполагает получение денежных средств за оплату уже отгруженной продукции, что связано с наступлением новогодних праздников, когда увеличивается отгрузка продукции, а поступление денежных средств откладывается на 3-5 дней.

На диаграмме (рис.7) показано как изменилась структура запасов в 2010г. по сравнению с 2006г.

Рис.7. — Динамика структуры запасов ЗАО «Глобус» 2006-2010гг.

В целом структура незначительно изменилась, и произошедшие изменения нельзя назвать положительными, следует обратить внимание на невысокий удельный вес денежных средств в составе оборотных активов и значительное отвлечение средств в запасы и дебиторскую задолженность.

По этой причине рассмотрим динамику и структуру дебиторской задолженности предприятия за анализируемый период времени.

В табл.2.7 произведем расчет темпов роста дебиторской задолженности.

Таблица 2.7

Анализ динамики и структуры дебиторской задолженности ЗАО «Глобус» 2006-2010гг. (тыс. руб.)

|

Показатели |

2006г. |

2007г. |

2008г. |

2009г. |

2010г. |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

Дебиторская задолженность (св.12 мес.) |

— |

21,0 |

25,0 |

20,0 |

254,0 |

— |

119,0 |

80,0 |

127,0 |

|

в т. ч. покупатели |

— |

9,0 |

19,0 |

18,8 |

188,8 |

— |

211,1 |

98,9 |

1004, |

|

Дебиторская задолженность (до 12 мес.) |

88200,0 |

84580,0 |

88119,0 |

59200,0 |

61250,0 |

95,9 |

104,2 |

68,0 |

103,5 |

|

в т. ч. покупатели |

79272,0 |

76234,0 |

78350,0 |

49250,0 |

51230,0 |

96,2 |

102,8 |

62,9 |

104,0 |

Как видно из табл.2.7, предприятие ведет работу по сокращению дебиторской задолженности, так как по сравнению с 2006г. краткосрочная дебиторская задолженность сократилась с 88200,0 тыс. руб. до 61250,0 тыс. руб. в 2010г. Долгосрочная дебиторская задолженность имеет незначительный удельный вес в структуре задолженности, что объясняется видом деятельности предприятия. Покупатели оплачивают поставки продукции в относительно короткие сроки. Основную долю задолженности составляют расчеты с покупателями.

Учет движения элементов оборотного капитала осуществляется бухгалтерией анализируемого предприятия следующим образом.

В соответствии с Инструкцией по применению Плана счетов предприятие использует вариант учета поступления материальных ценностей по учетным ценам.

Вариант учета поступления материалов закреплен в учетной политике.

Учетные цены

При этом все затраты по приобретению материалов отражаются на одноименном счете 10 «Материалы»

Аналитический учет материалов ведется в местах хранения (на складах) и в бухгалтерии.

На складах учет ведут материально ответственные лица на специальных карточках, которые открывают в бухгалтерии на каждое наименование и вид материалов. В карточках материально-ответственные лица отражают операции по поступлению и расходу материалов.

Согласно Инструкции по применению плана счетов учет готовой продукции осуществляется на счете 43 «Готовая продукция» по учетным ценам без использования счета 40 «Выпуск готовой продукции».

по учетным ценам

Нормативная себестоимость устанавливается на основании норм и нормативов, установленных в организации.

Плановая себестоимость — величина, устанавливаемая на основе рыночных цен, продажных цен, данных предыдущего периода или иных показателей на усмотрение организации.

При учете по учетным ценам возникают отклонения плановой (нормативной) себестоимости от фактической, которые должны быть списаны по итогам месяца.

Реализация продукции осуществляется согласно заключенным с покупателями договорам или посредством розничной торговли. Отгрузка продукции со склада производится на основании приказов отдела сбыта. Отгрузка оформляется товарно-транспортными накладными (форма ТОРГ №12).

Также в бухгалтерии выписывают счет-фактуру, платежное требование.

При реализации продукции необходимо списать ее фактическую себестоимость. Списанию подлежат учетная стоимость и отклонения между фактической и учетной стоимостью.

Работу с кассой осуществляет кассир, с которым заключен договор о материальной ответственности. Все операции по движению наличных денежных средств осуществляются кассиром в кассовой книге.

Расчеты с контрагентами в рублях производятся в безналичном порядке через расчетный счет.

Операции по расчетному счету в бухгалтерском учете отражаются на основании выписок банка. Этот документ банк обязан выдавать организации за каждый день, в котором имели место операции по счету клиента. Выписки обрабатываются по мере поступления в бухгалтерию организации в хронологическом порядке.

Банк может списать деньги с расчетного счета клиента только по поручению организации.

В бесспорном порядке списываются требования кредиторов по решению суда, требования налоговой инспекции в части налоговых недоимок и пеней, начисленных по результатам проверки.

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

Первоначальная стоимость финансовых вложений, по которой они приняты к бухгалтерскому учету, может изменяться.

Доходы по финансовым вложениям признаются доходами от обычных видов деятельности либо прочими поступлениями в соответствии с Положением по бухгалтерскому учету ПБУ 9/99.

Расходы, связанные с предоставлением организацией другим организациям займов, признаются прочими расходами организации.

Расходы, связанные с обслуживанием финансовых вложений (оплата услуг банка и/или депозитария за хранение финансовых вложений, предоставление выписки со счета депо и т.п.,) признаются прочими расходами организации.

Выбытие финансовых вложений происходит в случаях их погашения, продажи, безвозмездной передачи, передачи в счет вклада в уставный (складочный) капитал других организаций, передачи по договору простого товарищества и т.д.

Оценка резервов повышения эффективности

Анализ эффективности использования оборотного капитала предприятия заключается в анализе абсолютных и относительных показателей, которые представлены в табл.2.8

Таблица 2.8

Анализ эффективности использования оборотных активов ЗАО «Глобус» за 2006-2010гг. (тыс. руб.)

|

Показатели |

2006г |

2007г |

2008г |

2009г |

2010г |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2008 |

2010/ 2009 |

||||||

|

1. Объем реализованной продукции, тыс. руб. |

989401 |

987416 |

1123450 |

1325890 |

99,8 |

110,6 |

102,8 |

118,0 |

|

|

2. Средняя стоимость оборотных средств, тыс. руб. |

149720 |

159034 |

159162 |

161482 |

168319 |

101,6 |

98,6 |

104,4 |

104,1 |

|

3. Средняя стоимость запасов, тыс. руб. |

54687 |

59021 |

54969 |

63558 |

73325 |

107,9 |

102,4 |

128,6 |

105,1 |

|

4. Средняя величина дебиторской задолженности, тыс. руб. |

89615 |

86390 |

86309 |

73682 |

60362 |

95,9 |

104,2 |

68,0 |

103,5 |

|

5. Средняя величина кредиторской задолженности, тыс. руб. |

45303 |

33260 |

39960 |

62336 |

73312 |

0,73 |

120,1 |

155,9 |

117,6 |

|

6. Коэффициент оборачиваемости оборотных средств (1: 2) |

6,61 |

6,21 |

6,86 |

6,95 |

7,87 |

— |

— |

— |

— |

|

7. Коэффициент оборачиваемости запасов (1: 3) |

18,09 |

16,72 |

19,87 |

17,67 |

18,08 |

— |

— |

— |

— |

|

8. Коэффициент оборачиваемости дебиторской задолженности |

11,040 |

11,429 |

12,656 |

15,247 |

21,965 |

— |

— |

— |

— |

|

9. Коэффициент оборачиваемос-ти кредиторской задолженности |

21,839 |

29,687 |

27,335 |

18,022 |

18,085 |

— |

— |

— |

— |

|

10. Коэффициент закрепления оборотных активов (2: 1) |

0,15 |

0,16 |

0,15 |

0,14 |

0,13 |

— |

— |

— |

— |

|

11. Длительность одного оборота оборотного капитала, дни |

54,4 |

57,9 |

52,5 |

51,8 |

45,7 |

— |

— |

— |

— |

|

12. Длительность одного оборота запасов, дни |

19,9 |

21,5 |

18,1 |

20,4 |

19,9 |

— |

— |

— |

— |

|

13. Длительность одного оборота дебиторской задолженности |

32,6 |

31,5 |

28,4 |

23,6 |

16,4 |

— |

— |

— |

— |

|

14. Длительность одного оборота кредиторской задолженности |

16,5 |

12,1 |

13,2 |

19,9 |

19,9 |

— |

— |

— |

— |

|

15. Продолжитель-ность операционного цикла (12+13), дни |

52,5 |

53,0 |

46,5 |

44,0 |

36,3 |

— |

— |

— |

— |

|

16. Продолжите-льность финансового цикла (15-14), дн |

36,0 |

40,9 |

33,3 |

24,1 |

16,4 |

— |

— |

— |

— |

|

17. Сумма высвобожденных (-) или дополнительно вовлеченных (+) оборотных средств, тыс. руб. |

— |

9599,8 |

-16385,1 |

-2184,5 |

-22466,5 |

— |

— |

— |

— |

|

18. Прирост прибыли от ускорения оборачиваемости оборотных средств |

— |

-2608,2 |

3986,8 |

678,9 |

6144,4 |

— |

— |

— |

— |

Вследствие незначительного удельного веса большинства элементов оборотного капитала анализируемого предприятия в общей величине оборотного капитала, проанализировано два элемента — запасы и дебиторская задолженность, которые имеют большие удельные веса в структуре оборотного капитала, а также для сравнения необходимо проанализировать кредиторскую задолженность.

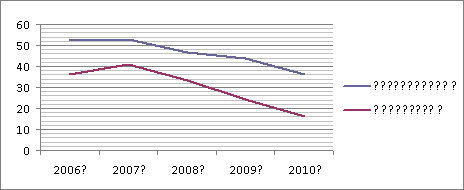

На диаграмме (рис.8) показана динамика продолжительности одного оборота оборотного капитала в целом, одного оборота запасов, одного оборота дебиторской задолженности и одного оборота кредиторской задолженности в днях за пять исследуемых лет.

Рис.8. — Продолжительность одного оборота элементов оборотного капитала ЗАО «Глобус» в днях

На диаграмме хорошо видно, что продолжительность одного оборота всех элементов оборотного капитала снижается по годам исследования, что является положительной тенденцией. В табл.2.8 также рассчитаны важные показатели для анализа управления оборотным капиталом — продолжительность операционного и финансового цикла капитала. На диаграмме (рис.9) представлена продолжительность циклов в динамике за 2006-2010гг. (в днях).

Рис.9. — Продолжительность операционного и финансового циклов ЗАО «Глобус» за 2006-2010гг. (дни)

Как наглядно видно на диаграмме, продолжительность циклов сокращается, что является свидетельством улучшения ситуации с оборачиваемостью оборотных активов предприятия в исследуемом периоде.

В этой же таблице произведен расчет сумм высвобождения, или дополнительного привлечения оборотных средств в связи с сокращением продолжительности оборота элементов оборотного капитала. Дополнительно в оборот был вовлечен капитал только в 2007г. в сумме 9599,8 тыс. руб., в последующие годы продолжительность оборота неуклонно сокращалась, поэтому в 2008г. было высвобождено из оборота

,1тыс. руб., в 2009г.2184,5 тыс. руб. и в 2010г.22466,5 тыс. руб.

Сумма высвобожденных (-) или дополнительно вовлеченных (+) в оборот оборотных средств по сравнению с предыдущим годом определена следующим образом:

Э2007г. = 987416/360 х (57,9 — 54,4) = 9599,8 тыс. руб.

Это означает, что в 2007г. предприятие вынуждено было вовлечь в оборот дополнительно 9599,8 тыс. руб. вследствие замедления оборачиваемости оборотных средств, что выразилось в увеличении продолжительности одного оборота до 57,9 дней в 2007г. против 54,4 дня в 2006г.

И далее по годам исследования аналогично произведен расчет и результат приведен в табл.2.8.

дополнительным резервом увеличения прибыли.

Прирост (снижение) суммы прибыли за счет ускорения (замедления) оборачиваемости оборотных средств рассчитан следующим образом:

П2007г. = (6,21 — 6,61) х Rпродаж х 159034 = — 0,4 х 4,1% х 159034 =

,157 тыс. руб.,

где Rпродаж — рентабельность продаж.

Rпродаж 2006г. = прибыль от продаж / выручка от реализации х 100 = 40642/989401 х 100 = 4,1%

Прибыль от продаж и выручка от продаж указываются в отчете о прибылях и убытках за каждый год исследования.

По полученному расчету в 2007г. предприятие понесло убыток в сумме 2608, 157 тыс. руб. вследствие замедления оборачиваемости оборотных средств на 0,4 дня.

Однако в последующие годы была получена дополнительная прибыль вследствие ускорения оборотов оборотных средств, что показано в табл.2.8 п.18.

Так, в 2008г. предприятие получило дополнительную прибыль за счет ускорения оборачиваемости оборотных средств 3986,8 тыс. руб., в 2009г. дополнительно 678,9 тыс. руб. и в 2010г.6144,4 тыс. руб.

По результатам анализа можно сделать следующее заключение.

Объемы производства и реализации продукции ЗАО «Глобус» неуклонно растут, однако это является, в большей степени, следствием воздействия ценового фактора. Кроме того, безусловное влияние оказывает стабильный внешний фактор — спрос на относительно недорогие кондитерские изделия в нашем регионе и повышенный спрос продукции в предпраздничные дни, и особенно новогодние праздники.

Предприятие практически не проводит политику обновления основных фондов, что видно по анализу внеоборотных активов, однако если учесть, что предприятие создано в 2004г., то по сравнению с современным положением с основными фондами на предприятиях России, анализируемое предприятие имеет новые основные фонды.

Анализируя соответствие или несоответствие средств для формирования запасов и затрат, определим абсолютные показатели финансовой устойчивости по табл.2.9.

Для проведения расчетов используем данные бухгалтерского баланса. По данным табл.2.9 на основании расчета трехкомпонентного показателя финансовой устойчивости видно, что у предприятия за истекший период наблюдается устойчивое финансовое положение.

По расчетам видно, что у предприятия излишек собственного оборотного капитала для формирования запасов. Так в 2006г. он составлял 25216,0 тыс. руб., в 2007г.35285,0 тыс. руб., в 2008г.18144,0 тыс. руб., в 2009г.8732,0 тыс. руб. и в 2010г.9984,0 тыс. руб. Так как у предприятия нет долгосрочных займов, то излишек собственного оборотного капитала и долгосрочного капитала для формирования запасов в той же сумме.

Таблица 2.9

Анализ абсолютных показателей финансовой устойчивости ЗАО «Глобус» за 2006-2010гг., тыс. руб.

|

Показатели |

2006 |

2007 |

2008 |

2009 |

2010 |

Темп роста, % |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2007 |

2010/ 2009 |

||||||

|

1. Собственный капитал (стр.490) |

90098 |

90952 |

75144 |

83200 |

88587 |

100,9 |

82,6 |

110,7 |

106,5 |

|

2. Внеоборотные активы (стр. 190) |

1104 |

1226 |

1312 |

2915 |

3221 |

111,0 |

107,0 |

221,6 |

110,5 |

|

3. Собственные оборотные средства (1-2) |

88994 |

89726 |

73832 |

80285 |

85366 |

100,8 |

82,3 |

108,7 |

106,3 |

|

4. Наличие собственного оборотного и долгосрочного заемного капитала (3 + стр.590 баланса) |

88994 |

89726 |

73832 |

80285 |

85366 |

100,8 |

82,3 |

108,7 |

106,3 |

|

5. Краткосрочные кредиты и заемные средства (стр.610+ 621) баланса) |

64297 |

66169 |

78531 |

78715 |

80141 |

102,9 |

118,7 |

100,2 |

101,8 |

|

6. Общая величина собственного оборотного и заемного капитала |

153291 |

155895 |

152363 |

159000 |

165507 |

101,7 |

97,7 |

104,3 |

104,1 |

|

7. Общая величина запасов, включая НДС (стр.210+220) |

63777 |

54441 |

55688 |

71562 |

75382 |

85,4 |

102,3 |

128,5 |

105,3 |

|

8. Излишек (+), недостаток (-) собственного оборотного капитала для формирования запасов (3 — 7) |

25216 |

35285 |

18144 |

8732 |

9984 |

139,9 |

51,4 |

48,1 |

114,3 |

|

9. Излишек (+), недостаток (-) собственного оборотного капитала и долгосрочного капитала для формирования запасов (4 — 7) |

25216 |

35285 |

18144 |

8732 |

9984 |

139,9 |

51,4 |

48,1 |

114,3 |

|

10. Излишек (+), недостаток (-) общей величины собственного оборотного и заемного капитала для формирования запасов (3 + 5) |

153291 |

155895 |

152363 |

159000 |

165507 |

101,7 |

97,7 |

104,3 |

104,1 |

|

11. Трехкомпонент-ный показатель финансовой устойчивости |

1; 1; 1 |

1; 1; 1 |

1; 1; 1 |

1; 1; 1 |

1; 1; 1 |

||||

Кроме абсолютных показателей, финансовую устойчивость характеризуют и относительные коэффициенты. Проведем анализ относительных показателей финансовой устойчивости предприятия.

Таблица 2.10

Расчет относительных коэффициентов финансовой устойчивости ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

Норматив |

Порядок расчета |

2006 |

2007 |

2008 |

2009 |

2010 |

|

1. Коэффициент автономии |

>0,5 |

стр.490: |

0,56 |

0,56 |

0,47 |

0,49 |

0,51 |

|

2. Коэффициент финансовой зависимости |

<0,5 |

стр. (590+стр.690): стр.300 по балансу |

0,43 |

0,44 |

0,53 |

0,49 |

|

|

3. Коэффициент финансовой устойчивости |

0,8-0,9 |

(стр.490+стр.590): |

0,56 |

0,56 |

0,47 |

0,49 |

0,51 |

|

4. Коэффициент обеспеченности СОС |

>0,1 |

стр.3 табл.2.9: |

0,56 |

0,56 |

0,47 |

0,49 |

0,50 |

|

5. Коэффициент обеспеченности запасов и затрат СОС |

0,6-0,8 |

стр.3 табл.2.9: |

1,4 |

1,6 |

1,3 |

1,1 |

1,1 |

|

6. Коэффициент финансовой активности |

<1 |

стр. (590+стр.690): стр.490 по балансу |

0,76 |

0,77 |

1,12 |

1,0 |

0,9 |

|

7. Коэффициент маневренности собственного капитала |

0,2-0,5 |

стр.3 табл.2.9: |

0,98 |

0,99 |

0,98 |

0,96 |

0,96 |

Данные табл.2.10 позволяют сделать вывод о высокой финансовой независимости анализируемого предприятия.

Коэффициент автономии в части формирования всех оборотных активов составил в 2006г.0,56, что говорит о том, что 56% составляет доля собственных средств в общей величине источников финансирования. Далее, соответственно по годам исследования эта доля составляла в 2007г. также 56%, в 2007г.47%, в 2008г.49% и в 2010г.51%.

Коэффициент финансовой устойчивости составил также 0,56. Это означает что 65% источников могут быть использованы длительное время. Далее, соответственно по годам исследования источники составляли в 2007г. также 56%, в 2007г.47%, в 2008г.49% и в 2010г.51%.

Коэффициент финансовой зависимости в 2006г. равен 0,43, то есть, доля заемных средств в источниках финансирования составляла 43%. Далее по годам исследования она составляла в 2007г.44%, в 2008г.53%, в 2009г.50% и в 2010г.49%.

Коэффициент обеспеченности запасов и затрат собственными оборотными средствами показывает, что все затраты могут финансироваться за счет собственных источников, так как значения коэффициентов превышают единицу. По годам исследования значения коэффициентов несколько снижаются и составляют 1,4 в 2006г., 1,6 в 2007г., 1,3 в 2008г., 1,1 в 2009г. и 1,1 в 20110г. Однако значения коэффициентов все равно превышают единицу, то есть, находятся в пределах необходимого значения.

Коэффициент маневренности собственного капитала составил в 2006г.0,98, что означает, что 98% капитала вложено в наиболее мобильные оборотные активы, в 2007г. было вложено 99%, в 2008г.98%, в 2009г. и в 2010г. по 96%.

Динамика относительных коэффициентов финансовой устойчивости приведена в табл.2.11.

Таблица 2.11

Динамика относительных коэффициентов финансовой устойчивости ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

2006 |

2007 |

2008 |

2009 |

2010 |

Отклонения, +,- |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2007 |

2010/ 2009 |

||||||

|

1. Коэффициент автономии |

0,56 |

0,56 |

0,47 |

0,49 |

0,51 |

— |

-0,09 |

-0,02 |

0,03 |

|

2. Коэффициент финансовой зависимости |

0,43 |

0,44 |

0,53 |

0,50 |

0,49 |

0,01 |

0,09 |

-0,03 |

-0,01 |

|

3. Коэффициент финансовой устойчивости |

0,56 |

0,56 |

0,47 |

0,49 |

0,51 |

— |

-0,09 |

-0,02 |

0,03 |

|

4. Коэффициент обеспеченности собственными оборотными средствами |

0,56 |

0,56 |

0,47 |

0,49 |

0,50 |

— |

-0,09 |

-0,02 |

0,03 |

|

5. Коэффициент обеспеченности запасов и затрат собственными оборотными средствами |

1,4 |

1,6 |

1,3 |

1,1 |

1,1 |

0,2 |

-0,3 |

-0,2 |

— |

|

6. Коэффициент коэффициент финансовой активности |

0,76 |

0,77 |

1,12 |

1,0 |

0,9 |

0,01 |

0,35 |

-0,12 |

-0,1 |

|

7. Коэффициент маневренности собственного капитала |

0,98 |

0,99 |

0,98 |

0,96 |

0,96 |

0,01 |

-0,01 |

-0,02 |

— |

Платежеспособность

Таблица 2.12

Группировка активов и пассивов баланса для проведения анализа ликвидности баланса

|

Название группы |

Обозна-чение |

Состав |

Название группы |

Обозна-чение |

Состав |

|

Наиболее ликвидные активы |

А1 |

строки 250 + 260 |

Наиболее срочные обязательства |

П1 |

строки 620+630 |

|

Быстро реализуемые активы |

А2 |

строки 240 + 270 |

Краткосрочные пассивы |

П2 |

строки 610+650+660 |

|

Медленно реализуемые активы |

А3 |

строки 210+220+216 |

Долгосрочные пассивы |

П3 |

строка 590 |

|

Труднореализуемые активы |

А4 |

строки 190+230 |

Постоянные пассивы |

П4 |

строки 490+640-216 |

|

Итого активы |

ВА |

Итого пассивы |

ВР |

Для проведения анализа баланса сгруппируем активы и пассивы баланса за 2006г., в табл.2.13

Таблица 2.13

Анализ платежеспособности ЗАО «Глобус» за 2006-2010гг., тыс. руб.

|

А |

2006 |

2007 |

2008 |

2009 |

2010 |

П |

2006 |

2007 |

2008 |

2009 |

2010 |

|

А 1 |

5800 |

21250 |

14200 |

33150 |

20220 |

П 1 |

30861 |

37666 |

44000 |

41920 |

42144 |

|

А 2 |

88200 |

84580 |

88119 |

60200 |

75850 |

П 2 |

37922 |

32900 |

40200 |

42727 |

44196 |

|

А 3 |

64018 |

54441 |

55688 |

71562 |

75382 |

П 3 |

— |

— |

— |

— |

— |

|

А 4 |

863 |

1247 |

1337 |

2935 |

3475 |

П 4 |

90098 |

90952 |

105144 |

83200 |

88587 |

|

ВА |

158881 |

161518 |

159344 |

167847 |

174927 |

ВР |

158881 |

161518 |

159344 |

167847 |

174927 |

В табл.2.14 определены платежный недостаток (излишек) по годам исследования на основании табл.2.13.

Таблица 2.14

Платежный недостаток (излишек) по балансу ЗАО «Глобус» за 2006-2010гг.

|

Платежный излишек (недостаток) |

|||||

|

2006г. |

2007г. |

2008г. |

2009г. |

2010г. |

|

|

А 1 < П 1 |

-25061 |

-16416 |

-29800 |

-8770 |

-21924 |

|

А 2 > П 2 |

50278 |

51680 |

47919 |

17473 |

31654 |

|

А 3 > П 3 |

64018 |

54441 |

55688 |

71562 |

75382 |

|

А 4 < П 4 |

-89235 |

-89705 |

-103807 |

-80265 |

-85112 |

Предприятие считается ликвидным, если его текущие активы превышают краткосрочные обязательства.

На анализируемом предприятии получаются следующие неравенства:

А 1 < П 1 по всем годам исследования.

А 2 > П 2 также по всем годам исследования.

А 3 > П 3 по всем годам исследования.

А 4 < П 4 по всем годам исследования.

Таким образом, предприятие нельзя признать абсолютно ликвидным, так как не выполняется первое неравенство, при котором А 1 должно быть больше П 1. Тем не менее, предприятие обладает достаточной ликвидностью.

Анализ ликвидности баланса дополним анализом ликвидности и платежеспособности ЗАО «Глобус» за 2006-2010гг., проведенный коэффициентным методом.

В табл.2.15 приведен алгоритм расчета коэффициентов и указаны нормативные, или рекомендуемые значения коэффициентов.

Как следует из приведенных расчетов, все оборотные пассивы предприятие сможет покрыть оборотными активами. Об этом свидетельствуют значения коэффициента текущей ликвидности. В 2006-2007гг. его значение даже превышало нормативное и составило 2,2. В последующие 2008-2009гг. значение немного снизилось, но было достаточно высоким.

Таблица 2.15

Расчет коэффициентов ликвидности и платежеспособности ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

Нор- матив |

Порядок расчета |

2006 |

2007 |

2008 |

2009 |

2010 |

|

1. Денежные средства, ДС, тыс. руб. |

— |

стр.260 баланса |

5800 |

5250 |

3200 |

7150 |

4220 |

|

2. Краткосрочные обязательства, КО, тыс. руб. |

— |

стр.690 баланса |

68783 |

70566 |

84200 |

84647 |

86340 |

|

3. Краткосрочные финансовые вложения, КФВ, тыс. руб. |

стр.250 баланса |

— |

16000 |

11000 |

26000 |

16000 |

|

|

4. Дебиторская задолженность, ДЗ, тыс. руб. |

— |

стр.230 + |

88200 |

84601 |

88144 |

59220 |

61504 |

|

5. Оборотные активы, ОА, тыс. руб. |

— |

стр.290 баланса |

157777 |

160292 |

158032 |

164932 |

171706 |

|

6. Коэффициент абсолютной ликвидности |

0,2-0,5 |

(ДС+КФВ): КО |

0,1 |

0,3 |

0,2 |

0,4 |

0,2 |

|

7. Коэффициент |

0,7-1,0 |

(ДС+КФВ+ДЗ): КО |

1,4 |

1,5 |

1,2 |

1,1 |

|

|

8. Коэффициент текущей ликвидности |

> 2 |

ОА: КО |

2,2 |

2,2 |

1,9 |

1,9 |

2,0 |

В 2010г. значение коэффициента текущей ликвидности составило 2,0, что соответствует нормативу. Способность предприятия платить по своим краткосрочным обязательствам называют текущей ликвидностью (платежеспособностью).

Коэффициент абсолютной ликвидности показывает какая часть краткосрочной задолженности может быть покрыта абсолютно ликвидными активами, то есть, денежными средствами и краткосрочными финансовыми вложениями. На анализируемом предприятии в 2006г. только 10% краткосрочных обязательств могло быть покрыто за счет наиболее ликвидных активов. В 2007г. уже 30%, в 2008г. 20%, в 2009г.40% и в 2010г. 20%. Это подтверждает вывод, сделанный на основе расчетов, проведенных в табл.2.14.

В табл.2.16 приведена динамика коэффициентов ликвидности.

Таблица 2.16

Динамика коэффициентов ликвидности и платежеспособности ЗАО «Глобус» за 2006-2010гг.

|

Показатели |

2006 |

2007 |

2008 |

2009 |

2010 |

Отклонения, +,- |

|||

|

2007/ 2006 |

2008/ 2007 |

2009/ 2007 |

2010/ 2009 |

||||||

|

Коэффициент абсолютной ликвидности |

0,1 |

0,3 |

0,2 |

0,4 |

0,2 |

-0,2 |

-0,1 |

0,2 |

-0,2 |

|

Коэффициент |

1,4 |

1,5 |

1,2 |

1,1 |

0,9 |

0,1 |

-0,3 |

-0,1 |

-0,2 |

|

Коэффициент текущей ликвидности |

2,2 |

2,2 |

1,9 |

1,9 |

2,0 |

— |

-0,3 |

— |

0,1 |

Коэффициент быстрой ликвидности показывает, что в 2006г. все текущие обязательства могли быть покрыты, если к денежным средствами краткосрочной задолженности прибавить дебиторскую задолженность. Значения коэффициентов удовлетворяют требованиям норматива по всем годам исследования. Поэтому мобильность вложенных средств подтверждается значением коэффициента быстрой ликвидности, значение которого даже превышает необходимый норматив и составляет 1,4.

Однако предприятие не обладает абсолютной ликвидностью, что было выявлено с помощью составления табл.2.16.

Таким образом, в данной главе дипломной работы определена эффективность управления оборотным капиталом на анализируемом предприятии, которая определяется рядом факторов: объемом и составом текущих активов, их ликвидностью, соотношением собственных и заемных источников покрытия текущих активов, величиной чистого оборотного капитала, соотношением постоянного и переменного капитала и другими взаимосвязанными факторами, анализ которых, был проведен выше.

Анализируемое предприятие производит и реализует продукцию. Подтверждается вышеприведенное заключение о высокой доле запасов и готовой продукции цифрами, приведенными в п.2.3 данной дипломной работы.

Управлением оборотными активами на предприятии занимается отдел сбыта и коммерческий директор на основе информации, поступающей из бухгалтерии. Анализом запасов на предприятии занимается коммерческий директор. Проводится общий анализ оборачиваемости запасов. Перспективный анализ не проводится.

В ЗАО «Глобус» проводятся периодические плановые инвентаризации по приказу главного бухгалтера, но отсутствует проведение внезапной инвентаризации.

Проведенный анализ позволил выяснить, что управление товарными запасами, в целом, находится на довольно низком уровне.