Управлять — значит предвидеть, т.е. прогнозировать, планировать. Поэтому важнейшим элементом предпринимательской хозяйственной деятельности и управления предприятием является планирование, в том числе и финансовое. Разработка финансовых планов занимает важное место в системе мер по стабилизации денежного хозяйства предприятия. Таким образом, объясняется актуальность выбранной мной темы курсовой работы «Финансовое планирование предприятия».

Финансовое планирование — это планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Финансовое планирование является важным элементом корпоративного планового процесса. Каждый менеджер, независимо от своих функциональных интересов, должен быть знаком с механикой и смыслом выполнения и контроля финансовых планов, по крайней мере, настолько, насколько это касается его деятельности [1, c.14].

Цель курсовой работы — оценить важность финансового планирования предприятия в его хозяйствующей деятельности.

Задачи, которые я ставлю перед собой в ходе данной курсовой работы:

Изучить сущность финансового планирования и виды финансовых планов

Познакомиться с основными документами, составляющимися при том или ином виде планирования

Оперативное финансовое планирование предполагает составление и исполнение оперативных и текущих финансовых планов, таких как платежный календарь, кассовый план, финансовый план, план денежных потоков и т.д. [3, с.28]

платежном календаре

Составление платежного календаря начинается с его расходной части, в которой отражаются все срочные обязательства предприятия по платежам. Доходы предприятия должны быть спланированы таким образом, чтобы удовлетворить все претензии к предприятию в установленные сроки. Оперативное финансовое планирование заключается в установлении такого соотношения между обеими частями платежного календаря, при котором обеспечивалось бы их равенство или даже некоторое превышение доходов и поступлений над расходами и отчислениями. Такое возможное превышение будет свидетельствовать о платежеспособности предприятия в будущем. Если возникает дефицит в платежных средствах, то следует пересмотреть очередность по непервоочередным платежам, скорректировать план отгрузки продукции, принять меры по ускорению расчетов и изысканию дополнительных средств [4, с.61].

Экономическое содержание финансово-эксплуатационных текущих потребностей ...

... оборотным капиталом, повышение размера собственных оборотных средств и снижение положительного значения текущих финансовых потребностей предприятия. К ним относятся мероприятия по сокращению дебиторской задолженности, мероприятие по нормированию запасов ...

Платежный календарь позволяет контролировать расходование средств на неотложные нужды в случае возникновения финансовых затруднений. С его помощью уточняются показатели текущего финансового плана, контролируется исполнение смет затрат, издержек производства и обращения, выпуск продукции и ее реализация, финансовые результаты деятельности предприятия.

Платежный календарь целесообразно составлять на очередной месяц с подекадной, а в случае необходимости, и более подробной разбивкой.

кассовый план

Кассовый план является типовым документом и составляется по строго определенной форме.

Финансовый план

В настоящее время составление и оформление финансового плана не имеет каких-либо регламентаций. Тем не менее существуют некоторые особенности методического свойства в подходах к такой работе. В том случае, если главным содержанием финансового плана является отражение финансового результата, прибыли, то становятся неактуальными некоторые из доходных и расходных статей. Так, отдельно выполняются расчеты, но не включаются в перечень статей выручка от реализации продукции, а также затраты на ее производство и реализацию. В составе собственных финансовых ресурсов учитывается начисляемая в течение планового периода амортизация.

Текущий финансовый план

- Доходы и поступления средств.

- Расходы и отчисления.

- Взаимоотношения с бюджетами, банками и внебюджетными фондами.

плане денежных потоков

«Каш флоу» от производственно-торговой деятельности равен сумме амортизационных отчислений, чистой прибыли и других денежных запасов (КФ) [3, c.30]:

КФ = А + П + Н + К + У , (1.1)

где А — амортизационные отчисления, руб.; П — чистая прибыль, руб.; Н — неиспользованные средства ремонтного фонда и фондов специального и целевого назначения, руб.; К — кредиторская задолженность, постоянно находящаяся в распоряжении хозяйствующего субъекта, руб.; У — прирост стоимости основных фондов и нематериальных активов в результате их переоценки, руб.

«Каш флоу» от производственно-торговой деятельности показывает, как хозяйствующий субъект выполняет свою основную функцию — производить и реализовывать продукцию (работы, услуги) [5, с.43].

В разделе «каш флоу» от инвестиционной деятельности отражаются платежи за приобретенные имущество и активы, а источником поступления денег служат денежные средства от реализации имущества и активов. В этом разделе следует указать не только затраты на вновь приобретенные имущества и активы, но и их балансовую стоимость, находящуюся в собственности хозяйствующего субъекта на начало планового периода.

В разделе «каш флоу» от финансовой деятельности в качестве источников поступления денег учитывают акционерный капитал, взятые кредиты и займы, полученные проценты, дивиденды и другие вклады. В качестве денежных выплат учитывают погашение кредитов и займов, выплаченные дивиденды, проценты, сделанные вклады и др.

Роль и значение оборотных средств в деятельности предприятия

... Целью курсовой работы является изучение роли и значения оборотных средств в деятельности предприятия. Поставленная цель обусловила необходимость решения следующих задач: изучить сущность и роль оборотных средств на предприятии; рассмотреть методику оценки эффективности управления оборотными средствами; ...

Сумма «каш флоу» каждого из разделов «Плана денежных потоков» будет составлять остаток ликвидных средств в соответствующий период. Чем выше сумма этого остатка, тем лучше финансовое положение хозяйствующего субъекта.

План денежных потоков заканчивается составлением «каш-баланса». На конец расчетного периода он будет равен сумме «каш-баланса» предыдущего периода плюс остатки ликвидных средств текущего периода времени.

Целью финансирования является обеспечение положительной суммы остатка ликвидных средств во все периоды времени. Это будет свидетельствовать о финансовой устойчивости хозяйствующего субъекта. Поэтому величина «каш-баланса» должна быть всегда положительной. Отрицательная величина «каш-баланса» означает, что хозяйствующий субъект не в состоянии за счет денежных средств, находящихся в его распоряжении (собственных и чужих), покрыть свои расходы, то есть фактически является банкротом.

Перспективное финансовое планирование определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства, является главной формой реализации целей предприятия [3, с.32].

Перспективное финансовое планирование в современных условиях охватывает период времени от одного года до трёх лет. Перспективное планирование включает разработку финансовой стратегии предприятия и прогнозирование финансовой деятельности.

Финансовая стратегия предполагает определение долгосрочных целей финансовой деятельности и выбор наиболее эффективных способов их достижения. Цели финансовой стратегии должны быть подчинены общей стратегии развития и направлены на максимизацию рыночной стоимости предприятия.

На основе финансовой стратегии определяется финансовая политика предприятия по конкретным направлениям финансовой деятельности: налоговой, амортизационной, дивидендной, эмиссионной и т.д.

прогнозирование

финансовый план оперативный текущий

Основой прогнозирования является обобщение и анализ имеющейся информации с последующим моделированием возможных вариантов развития ситуаций и финансовых показателей. Методы и способы прогнозирования должны быть достаточно динамичными для того, чтобы своевременно учесть эти изменения.

Результатом перспективного финансового планирования является разработка трёх основных финансовых документов:

- § прогноза отчёта о прибылях и убытках;

- § прогноза движения денежных средств;

- § прогноза бухгалтерского баланса.

Основной целью построения этих документов является оценка финансового положения предприятия на конец планируемого периода.

Для составления прогнозных финансовых документов важно правильно определить объём будущих продаж (объём реализованной продукции).

Это необходимо для организации производственного процесса, эффективного распределения средств, контроля над запасами. Прогноз объёмов продаж даёт представление о той доле рынка, которую предприятие предполагает завоевать своей продукцией.

Прогнозы продаж выражаются как в денежных, так и в физических единицах, и в любом случае помогают определить влияние цены, объёма производства и инфляции на потоки наличных денежных средств предприятия.

Эвристические., Анализ временных рядов, Эконометрические модели.

Сочетание результатов, полученных с помощью исследования этих методов, позволяет учесть факторы внешней и внутренней среды в их динамике.

прогнозного отчёта о прибылях и убытках

метод «издержки — объём — прибыль».

определение объёмов производства и продаж продукции в целях обеспечения их безубыточности;

- установление размера желаемой прибыли;

- увеличение гибкости финансовых планов путём учёта различных вариантов изменения ситуации (ценовых факторов, динамики объёмов продаж).

анализом безубыточности.

Прогноз баланса

В отличие от прогноза отчёта о прибылях и убытках, который показывает динамику финансовых операций предприятия, прогноз баланса отражает фиксированную, статистическую картину финансового равновесия предприятия. Структура прогнозируемого баланса соответствует общепринятой структуре отчётного баланса предприятия, так как в качестве исходного используется отчётный баланс на последнюю дату.

Прогноз движения денежных средств

Прогноз движения денежных средств помогает финансовому менеджеру в оценке использования предприятием денежных средств и в определении их источников. В дополнение к изучению отчётной информации прогнозные данные позволяют оценить будущие потоки, а, следовательно, перспективы роста предприятия и его будущие финансовые потребности. С помощью прогноза движения денежных средств можно оценить, сколько денежных средств необходимо вложить в хозяйственную деятельность предприятия, синхронность поступления и расходование денежных средств, а значит — проверить будущую ликвидность предприятия.

После составления этого прогноза определяют стратегию финансирования предприятия. Её суть заключается в следующем:

- определение источников долгосрочного финансирования;

- формирование структуры и затрат капитала;

Жизнедеятельность фирмы невозможна без планирования, «слепое» стремление к получению прибыли приведет к быстрому краху. При создании любого предприятия необходимо определить цели и задачи его деятельности, что и обуславливает долгосрочное планирование. Долгосрочное планирование определяет среднесрочное и краткосрочное планирование, которые рассчитаны на меньший срок и поэтому подразумевают большую детализацию и конкретику. Основой планирования является план сбыта, так как производство ориентировано в первую очередь на то, что будет продаваться, то есть пользоваться спросом на рынке. Объем сбыта определяет объем производства, который в свою очередь, определяет планирование всех видов ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов. Это обуславливает необходимость финансового планирования, планирование издержек и прибыли. Планирование должно осуществляться по жесткой схеме, использовать расчеты многих количественных показателей.

Задача 1. Расчет оптимального размера прибыли

Рассмотрим предложенные хозяйственные ситуации в виде таблицы 2.1.

Таблица 2.1.

Показатели работы предприятия в трех разных ситуациях, тыс. р.

|

Показатель |

Баз. вариант |

1ая хоз. ситуация |

2ая хоз. ситуация |

3я хоз. ситуация |

||||||||||||||||

|

значе-ние |

∆ абс. |

∆ % |

значе-ние |

∆ абс. |

∆ % |

значе-ние |

∆ абс. |

∆ % |

||||||||||||

|

1. Выручка от реализации |

81000 |

89100 |

8100 |

+10 |

89100 |

8100 |

+10 |

74520 |

6480 |

-8 |

||||||||||

|

2. Переменные расходы |

54500 |

59950 |

5450 |

+10 |

59950 |

5450 |

+10 |

50140 |

4360 |

-8 |

||||||||||

|

3. Постоянные расходы |

16600 |

16600 |

— |

— |

16932 |

332 |

+2 |

16600 |

— |

— |

9900 |

12550 |

2650 |

26,77 |

12218 |

2318 |

23,41 |

7780 |

-2120 |

-21,41 |

Расчеты:

1) Рассчитаем базовую прибыль и силу воздействия операционного рычага:

Прбаз = 81000 — (54500 + 16600) = 9900 тыс. р.;

СВОР = = ![]()

![]() = 2,677.

= 2,677.

2) Рассчитаем значения прибыли для трех ситуаций:

Пр1 = 89100 — (59950 +16600) = 12550 тыс. р.;

Пр2 = 89100 — (59950 + 16932) = 12218 тыс. р.;

Пр3 = 74520 — (50140 + 16600) = 7780 тыс. р.

) Рассчитаем темпы прироста прибыли для трех ситуаций:

П % = ВР % ∙ СВОР

П% = 10 ∙ 2,677 = 26, 77 %;

СВОР1 = 2,323.

П%1 = 10 ∙ 2,323 = 23, 23 %;

СВОР2 = = 2,386.

П%2 = 10 ∙ 2,386 = 23,86 %

СВОР3 = = 3, 134

П%2 = — 8 ∙ 3,134= — 25,07 %.

Вывод:

Итак, мы видим, что первые две ситуации, оптимистические, дают увеличение прибыли. В первой ситуации прибыль увеличивается на 2650 тыс. р., во второй — на 2318 тыс. р. Судя по этим количественным показателям стоит выбрать первую ситуацию, однако для окончательного выбора мы также должны обратить внимание на относительный показатель — темп прирост прибыли. Этот показатель выше у второй ситуации. Теперь можем принять окончательное решение о выборе на предприятии второй хозяйственной ситуации.

Тогда:

Пр = 12218 тыс. р.;

ЧП = 12218 — 0,2 ∙ 12218 = 9774,4 тыс. р.

Задача 2. План распределения чистой прибыли

Свою прибыль предприятие направляет в фонд накопления и в резервный фонд в соответствии с планом, представленным в табл.2.1.

Таблица 2.1

Распределение чистой прибыли предприятия

|

Чистая прибыль |

Из чистой прибыли |

|

|

в фонд накопления от чистой прибыли, % |

в резервный фонд, % |

|

|

9974,40 |

59 |

5 |

Расчеты:

в фонд накопления = 0,59 ∙ 9974,40 = 5766,896 тыс. р.;

в резервный фонд = 0,05 ∙ 9974,40 = 498,720 тыс. р.

Задача 3. Расчет необходимого прироста оборотных средств за квартал

Таблица 3.1

Нормы оборотных средств

|

Максимальный интервал между поставками |

Норма |

Норма подготовительного запаса, дни |

Норма технологического запаса, дни |

Норма транспортного запаса, дни |

Норма запаса в не завершеном производстве, дни |

Норма запаса в готовой продукции, дни |

Норма запаса денежных средств, дни |

|

по сырью и материалам |

|||||||

|

16 |

4 |

1 |

1,5 |

4 |

2,5 |

2 |

1,5 Потребность в оборотных средствах по производственным запасам определяется как произведение однодневного их расхода на норму запаса в днях. Норма страхового запаса исчисляется как 50% от текущего. Норма текущего запаса исчисляется 50% от максимального интервала между поставками. Таким образом. Норма текущего запаса равна: Д т. з = 0,5 ∙ 16 = 8 дн. Норма страхового запаса: Д с. з. = 0,5 ∙ 8 = 4 дн. Дневной расход сырья и материалов: Р = 25200/90 = 280 тыс. р. Потребность в оборотных средствах по производственным запасам: Н = 280 ∙ (8 + 4 + 1 + 1,5 + 4) = 280 ∙ 18,5 = 5180 тыс. р. Дневной выпуск продукции по себестоимости П = 71100/90 = 790 тыс. р.; Норматив по незавершенному производству: Н н. пр. = 790,00 ∙ 2,5 = 1975 тыс. р.; Норматив по готовой продукции: Н г. пр. = 790,00 ∙ 2 = 1580 тыс. р.; Дневной товарооборот Т = 72500/90 = 805,56 тыс. р.; Потребность в денежных средствах в кассе и в расчетах: Н д. ср. = 805,56 ∙ 1,5 = 1208,34 тыс. р.; Общий норматив оборотных средств: Н об. с = 5180,00 + 1975 + 1580 + 1208,34 = = 9943,34 тыс. р. Сумма оборотных средств на планируемый квартал составляет 4217 тыс. р.; таким образом, сумма оборотных средств на планируемый квартал: ,34 + 4217,00 = 14160,34 тыс. р. Необходимый прирост оборотных средств: ,34 — 14250,00 = — 89,66 тыс. р. Вывод: Таким образом, получаем высвобождение оборотных средств на сумму 89,66 тыс. р. Задача 4. Расчет прироста устойчивых пассивов1) Рассчитаем начисление по страховым взносам: СВ = 0,262 ∙ 7000 = 1834 тыс. р. (В Пенсионный Фонд РФ 1400 р., в Фонд Социального Страхования РФ 217 р., из них 14 р. — страхование от несчастных слйчаев, в Фонд Обязательного Медицинского Страхования РФ — 217 р., из них 77 р. в Федеральный Фонд Обязательного Медицинского Страхования РФ и 140 р. в Территориальный Фонд Обязательного Медицинского Страхования РФ).

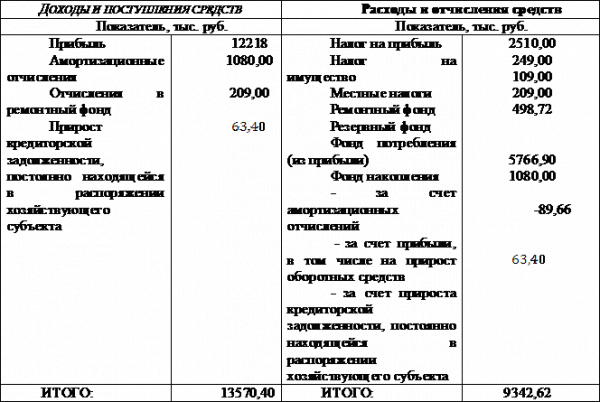

2) Рассчитаем размер устойчивых пассивов на планируемый квартал: УП = = 883,4 тыс. р.; Рассчитаем необходимый прирост устойчивых пассивов на планируемый квартал: Задача 5. Составить финансовый план хозяйствующего субъекта на период по приведенной схеме Составим фрагмент финансового плана предприятия на квартал в форме табл.5.1. Таблица 5.1 Фрагмент финансового плана организации на квартал Вывод : Как видно из составленного финансового баланса доходы организации на планируемый квартал превышают ее расходы на 4227,78 рублей. Данную разницу целесообразно отнести на статью «Фонд потребления», так как из условия задачи мы узнали, что такой фонд как таковой предприятие не образует, однако расходы из чистой прибыли, соответствующие назначению этого фонда, производятся. В ходе данного практического задания мы составили фрагмент финансового плана предприятия на квартал. Для этого мы решили следующие задачи: рассчитали оптимальный размер прибыли, посчитали чистую прибыль и произвели отчисления ее в накопительный и резервный фонды; также произвели расчет необходимого прироста оборотных средств и величины устойчивого пассива. Для окончательного формирования фрагмента плана предприятия мы также собрали сведения по амортизационным отчислениям, отчислениям в ремонтный фонд, а также сведения по налогам (на имущество, местные налоги).

В сводной таблице мы по статьям заполнили графы «Доходы и поступления средств» и «Расходы и отчисления средств». После заполнения итоговой строки, выяснилось, что величина доходов и поступлений средств превысила величину расходов и отчислений на 9502, 60 тыс. р., полученную разницу мы отнесли в фонд потребления. Таким образом, грамотно составленный финансовый план, позволил нам выбрать наиболее выгодную для предприятия стратегию, просчитать величину ресурсов необходимых нам для нормального функционирования предприятия, распределить прибыль по фондам организации. 1. Балабанов И.Т. Основы финансового менеджмента: Учебное пособие. — М.: Финансы и статистика, 2005. — 480 с.: ил. 2. Горемыкин В.А., Бугулов Э.Р., Богомолов А.Ю. Планирование на предприятии. — М.: Информационно-издательский дом «Филинъ», Рилант, 2007 — 328 с.

Колчиной Н. В, М: ЮНИТИ-ДАНА, 2005. — 4-ое издание — 384 с.

— метод. пособие/Под ред. Самсоновой И. А.: Изд-во ВГУЭС, 2005/ — 176 c. |