оказывает влияние на экономические и политические процессы, существенно влияющие на инвестиционную привлекательность и цену акций нефтяных компаний, темпы их экономического развития и т.п. Кроме того, цены на нефть являются ориентиром для формирования цен на другие энергоносители, что предопределяет не только темпы развития нефтяной промышленности и сопряженных с ней отраслей, но и в целом экономики стран — производителей и потребителей нефти. Следует отметить, что современные проблемы ценообразования в топливно-энергетическом комплексе сравнительно мало освещены в научных изданиях и публикациях.

Для более широкого понимания проблемы ценеобразования нужно сначала рассмотреть историю формирования цен , а также основные способы торговли нефтью.

Пять этапов развития мирового рынка нефти

Современная контрактная структура мирового рынка нефти и механизмы ценообразования на нем отстраивались на начальных этапах развития организованной международной торговли нефтью (с 1928 г. по середину 1980-х гг.) в рамках монопольной ее структуры со сменой основных монопольных игроков. С середины 1980-х гг. мировой рынок нефти развивается в рамках англосаксонской модели построения открытого, конкурентного, высоколиквидного, саморегулирующегося глобального рынка.

В соответствии с одним из постулатов институциональной теории, между двумя соседними периодами устойчивого развития с различными качественными характеристиками будет находиться переходный период. Поэтому мы рассматриваем эволюцию нефтяного рынка в контексте этапов как устоявшихся, так и время от времени меняющихся взаимоотношений между государством, обычно собственником разрабатываемых нефтяными компаниями природных ресурсов, и этими компаниями.

При таком подходе к периодизации в ней находят отражение как периоды накопления потенциала количественных признаков в рамках единой качественной ступени развития рынка, так и переходные этапы от одной качественной ступени к другой.

В настоящее время мы выделяем пять основных периодов эволюции мирового рынка нефти с точки зрения закономерностей изменения контрактных структур, механизмов ценообразования и организации международного рыночного пространства с соответствующими переходными периодами между ними (Приложение 1).

До наступления пятого этапа в середине прошлого десятилетия в более ранних работах выделяются четыре таких этапа (Приложение 2).

[6]

StandardOilofNewJersey

Однако вышеперечисленные ключевые события не позволяют говорить о наличии организованного международного нефтяного бизнеса до заключения соглашения в Ачнакарри и формирования МНК в 1928 г. [6]

Факторы ценообразования на мировом рынке нефти

... -экспортеров, обеспечение стабилизации цен на мировом рынке нефти, эффективного и регулярного нефтеснабжения, а также справедливой отдачи от капитала для инвесторов в нефтяную промышленность. 1.2 Развитие системы нефтяного ценообразования под администрацией ОПЕК ...

Первый этап: однобазовая система цен (1928–1947 гг.)

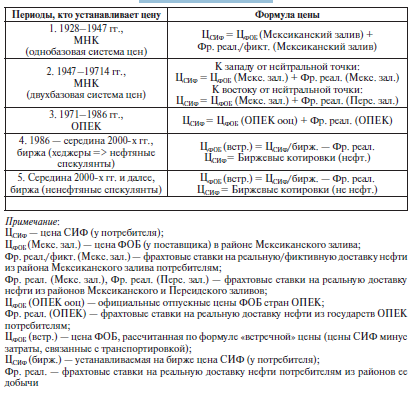

В период с 1928 по 1947 г. в международной нефтяной торговле действовала так называемая однобазовая система цен, при которой цены рассчитывались по формуле «залив плюс фрахт». Если быть более точным, то по формуле «Мексиканский залив плюс реальный или фиктивный фрахт» (рисунок 1) в соответствии с Ачнакаррским соглашением. Оно предусматривало закрепление за каждой компанией определенной квоты продаж на том или ином рынке за преде лами США.

При такой системе ценообразования для покупателя не имело никакого значения , откуда фактически поступала нефть. Если ему можно было поставлять нефть из месторождений, расположенных ближе Мексиканского залива, вся экономия (как на издержках добычи, так и на издержках транспортировки) доставалась компаниям — участницам картеля.

Рисунок 1 — Эволюция механизма и формулы ценообразования на мировом рынке нефти [4]

Иначе говоря, компании МНК при таком механизме определения виртуальной цены СИФ при поставках неамериканской нефти выигрывали дважды:

-

на разнице между высокими издержками добычи нефти в США и более низкими издержками добычи нефти за ее пределами;

-

на разнице между фактическим (от места фактической добычи) и виртуальным (от побережья США) фрахтом [6].

Поэтому закрепление в качестве ценообразующей формулы «залив плюс фрахт» давало возможность мелким и средним независимым американским нефтяным компаниям сохранять свой бизнес, а крупным международным нефтяным корпорациям — получать сверхприбыли как за счет разницы в издержках (между маржинально высокими издержками добычи американской нефти и низкими издержками добычи ближневосточной и других зарубежных нефтей, добываемых американскими компаниями в рамках концессионных соглашений с развивающимися странами и поставляемых на рынки развитых стран), так и за счет разницы в транспортных расходах (между высокими фиктивными издержками транспортировки из района Мексиканского залива и более низкими реальными издержками транспортировки из ближайшего к месту потребления района добычи.

Второй этап: двухбазовая система цен (1947–1971 гг.)

После войны американские и английские административные расследования заставили изменить систему расчета цен «залив плюс фрахт». В 1947 г. компании МНК признали Персидский залив в качестве второй базы для расчета цен, приравняв таким образом цены ФОБ Мексиканский залив к ценам ФОБ Персидский залив (при том, что издержки добычи в США и на Ближнем Востоке оставались разными) и устранив призрачные затраты на перевозку нефти от Мексиканского залива к Персидскому. В действие вступила так называемая двухбазовая система цен, при которой фрахтовые ставки рассчитывались или от Мексиканского, или от Персидского залива, но в обоих случаях исходной была цена нефти ФОБ Мексиканский залив (см. рисунок 1).

В этой новой системе ценообразования присваиваемая компаниями рента уменьшилась на сумму, равную затратам на воображаемую перевозку, но разница между маржинально низкими издержками добычи нефти в районе Персидского залива и маржинально высокими издержками в США, определяющими уровень мировых цен на нефть, сохранилась.

Морская добыча нефти

... техническое сооружение, предназначенное для добычи нефти газа на морском шельфе. Прибрежные месторождения нередко продолжаются на расположенной под водой части материка, которую и называют шельфом. Его границами служат берег ... около 100 - в Северном море, более 40 - в Персидском заливе. Нефть обнаружена и добывается на шельфах Северной и Южной Америки, Европы, Юго-восточной Азии, Африки, Австралии, ...

Через механизм трансфертных цен компании выводили эту сверхприбыль из-под налогообложения ближневосточных стран и фиксировали ее в своих центрах прибыли. Действующую в это время формулу ценообразования можно было бы определить как «два залива плюс фрахт», но более точным, на мой взгляд, будет иное: «залив плюс два фрахта».

При двухбазовой системе цен, формирующейся на основе двух центров доставки, появилась так называемая нейтральная точка, в которой цена нефти, доставленной из двух заливов, оказывалась одинаковой. Поначалу эта точка оказалась расположенной в Средиземном море, по соседству с Мальтой. Все страны, расположенные к востоку от нейтральной точки , снабжались из района Ближнего Востока, расположенные к западу от нее — из района Мексиканского залива и Венесуэлы. [6]

Дальнейшее снижение цен привело в итоге к перемещению нейтральной точки на восточное побережье США. В 1949 г. основные нефтяные компании решили признать Нью-Йорк в качестве единой базы для расчета цен на нефть независимо от места ее добычи. В этом городе и находилась нейтральная точка вплоть до начала 1970-х гг. Это, на наш взгляд, предопределило и дальнейшее местоположение — в Нью-Йорке, а не в какой-то иной точке земного шара — основной и единственной поначалу международной нефтяной биржи.

Третий этап: ценообразование на базе цен ОПЕК (1971–1986)

В 1971–1986 гг., когда ценообразование осуществлялось на базе официальных отпускных цен ОПЕК, основной ценообразующей формулой стала «Персидский залив плюс реальный фрахт» (рисунок 1).

[4]

После относительно безрезультатного первого десятилетия существования ОПЕК Организация выступила инициатором пересмотра в сторону повышения как уровня официальных (справочных) цен на нефть, так и доли в прибылях и собственности в соглашениях с основными международными нефтяными компаниями.

16 октября 1973 г. шесть основных нефтеэкспортирующих государств Персидского залива приняли решение устанавливать впредь цены каждой страной в индивидуальном порядке без консультаций с главными нефтяными компаниями. С этого момента ценовые ориентиры стал устанавливать рынок разовых сделок, движимый поначалу паническими настроениями покупателей, связанными с ожиданиями физической нехватки предложения.

Таким образом, на этом этапе развития рынка формула ценообразования «кост-плюс» определялась странами ОПЕК, отчасти воспроизводя в зеркальном отображении ситуацию предыдущих лет, когда цены ФОБ определялись маржинальными техническими издержками добычи в США. На этом этапе цена СИФ у покупателя определялась по похожей на период до 1947 г. формуле «залив плюс фрахт», однако на сей раз залив в этой формуле был уже не Мексиканский, а Персидский, фрахт — вполне реальный, а цены ФОБ определялись взлетевшим вверх уровнем официальных отпускных цен ОПЕК, львиную долю в которых составляли не технические издержки (как в случае с США на предыдущих этапах развития рынка), а устанавливаемые странами ОПЕК налоговые отчисления. Устанавливая за счет повышенных налоговых отчислений новые уровни своих официальных отпускных цен, страны ОПЕК ориентировались на оценки маржинальных издержек ее производства: при добыче в труднодоступных районах, при разработке тяжелых и высоковязких нефтей, при получении искусственных ее аналогов из битуминозных песчаников и горючих сланцев. Поэтому поставщики из других, помимо ОПЕК, районов добычи, вычитая из полученной таким образом цены СИФ свои фактические расходы, связанные с транспортировкой, получали величину сверхприбыли, определяемую разницей между официальными отпускными ценами ОПЕК и ценами ФОБ по принципу «кост-плюс» (издержками на устье скважины/в пункте отгрузки) этих поставщиков. [6]

Мировые цены на нефть и их влияние на экономику россии

... определение основных факторов формирования мировых цен на нефть и установление зависимости российской экономики от мировых цен на нефть. Следовательно, объектом исследования является мировой рынок нефти. А предметом исследования, ... странам ОПЕК контроля над ресурсами и добычей у них появилась возможность определять цены на нефть. Компании МНК потеряли возможность влиять на конъюнктуру рынка ...

Итак, в 1970-е гг., с переходом контроля над собственным нефтяным хозяйством (ресурсы, добыча, цены) к странам ОПЕК, на нефтяном рынке произошла смена конкуренции с горизонтальной (между отдельными вертикально-интегрированными нефтяными монополиями) на вертикальную (между хозяйствующими субъектами — представителями отдельных звеньев вертикальной структуры нефтяного бизнеса).

Практически вся поступающая на рынок нефть стала закупаться уже не на внутрифирменной, а на коммерческой основе, т. е. по официальным отпускным ценам стран — членов ОПЕК, которые стали играть роль мировых цен на нефть. На смену внутрикорпоративным (трансфертным) сделкам в рамках вертикально-интегрированных компаний пришли срочные (как правило, долгосрочные) контракты между юридически независимыми субъектами предпринимательской деятельности — добывающими и перерабатывающими компаниями.

Новые компании представляли две разные группы участников нефтяного рынка: так называемые независимые нефтяные компании, не связанные с картелем «семи сестер» ВИНК, и так называемые неинтегрированные нефтяные компании, не располагающие собственными перерабатывающими или добывающими мощностями (они не являлись ВИНК, ибо не обеспечивали за счет собственных мощностей всю вертикально- интегрированную производственно-сбытовую цепочку «от устья скважины до бензоколонки»).

Также в этот период стали применяться и другие типы рыночных сделок , например, спотовые. На этой стадии развития рынка физической нефти доминировала на рынке коллективная монополия 13 государств ОПЕК. В 1970-е гг. драйвером официальных отпускных цен ОПЕК стали спотовые котировки. [6]

Международная нефтяная торговля в 1970-е гг. была все еще сильно зависима от сложившейся ранее географической структуры поставок и сформированной под нее тогда же компаниями МНК производственно-сбытовой инфраструктуры, несмотря на то, что в 1970-е гг. компании МНК утратили контроль над своими зарубежными добывающими активами в странах ОПЕК (в рамках сформированной ими международной инфраструктуры поставок), контроль над которыми перешел к добывающим странам, которые сформировали на базе этих активов свои добывающие, поначалу неинтегрированные и преимущественно государственные, нефтяные компании.

В этих условиях произошла резкая дестабилизация и дезинтеграция рынка нефти:

-

участились случаи нарушения нефтеснабжения в странах-потребителях;

-

увеличилась неустойчивость цен и пределы их колебаний;

-

расширилось число компаний, ведущих операции с нефтью и нефтепродуктами. [6]

10 стр., 4627 словМетоды разделения компонентов нефти

... фронтальном анализе понентов. Метод не нашел широкого применения, так как он не дает полного разделения: в чистом виде выделяется только наиболее слабо адсорбирующийся компонент. Рис. 1 Схемы ... способность - ни один другой метод не позволяет так быстро (в течение 0,5-1 ч) проанализировать фракции нефти, состоящие из десятков и сотен компонентов; предельная эффективность колонок, достигнутая ...

При этом число участников рынка нефти увеличилось как на стороне спроса, так и на стороне предложения, поскольку в 1970-е гг. произошла массовая национализация добывающих активов компаний МНК, расположенных в основных нефтедобывающих странах Ближнего и Среднего Востока, Африки, и создание на базе этих национализированных активов национальных нефтяных компаний стран-экспортеров.

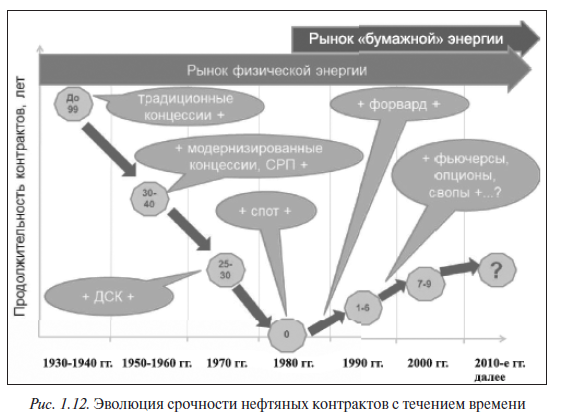

Все это стимулировало появление новых форм торговли нефтью, увеличение множественности видов обменных сделок. По мере нарастания амплитуды и частоты колебаний цен, с одной строны, и сокращения объемов запасов новых коммерческих открытий, начиная с 1970-х гг. (что требовало меньшей продолжительности срочных контрактов для обеспечения окупаемости инвестиций в новые проекты по разведке и добыче), с другой, долгосрочные контракты вытеснялись, в качестве доминировавших на рынке, более краткосрочными контрактами.

Логическим завершением этого процесса стало расширенное применение разовых сделок сначала с немедленной поставкой (спот).

А затем (как это обычно бывает в экономике) маятник пошел в обратную сторону — контрактная палитра продолжила свое развитие от спотовых контрактов с немедленной поставкой снова к срочным сделкам, но уже другого типа, нежели первоначальные долгосрочные контракты на рынке физической нефти. Это оказались срочные сделки в рамках рынка «бумажной» нефти. [1]

Четвертый этап: формирование системы биржевой торговли нефтью (1986 — середина 2000-х гг.)

В конце 1970-х гг. возникли и впоследствии резко расширились биржевые операции с жидким топливом, сначала на Нью-Йоркской товарной и затем на Лондонской международной нефтяной биржах, которые являются сегодня основными центрами торговли фьючерсными нефтяными контрактами в Западном и Восточном полушариях.

Резкие колебания цен на нефть послужили толчком для привнесения в международную торговлю нефтью механизмов управления рисками. Это привело к появлению на рынке нефти менеджеров финансового рынка. Они принесли на рынок физической нефти технику управления рисками , применявшуюся на финансовых рынках — технику биржевых операций на рынках ценных бумаг. [6]

К концу 1980-х гг. произошла практически полная перестройка структуры мирового нефтяного рынка, обеспечившая существенное повышение его диверсифицированности и увеличение многообразия и гибкости его механизмов. Трансформация рынка шла в направлении расширения видов товарообменных сделок, добавления новых сегментов рынка к уже существующим: от долгосрочных контрактов к разовым сделкам с наличной нефтью, далее к форвардным и далее — к фьючерсным сделкам, т. е. доминанта рынка смещалась от сделок в основном с реальной нефтью к сделкам преимущественно с «бумажной» нефтью.

концу 1980-х гг. произошла практически полная перестройка структуры мирового нефтяного рынка, обеспечившая существенное повышение его диверсифицированности и увеличение многообразия и гибкости его механизмов. Трансформация рынка шла в направлении расширения видов товарообменных сделок, добавления новых сегментов рынка к уже существующим: от долгосрочных контрактов к разовым сделкам с наличной нефтью, далее к форвардным и далее — к фьючерсным сделкам, т. е. доминанта рынка смещалась от сделок в основном с реальной нефтью к сделкам преимущественно с «бумажной» нефтью.

Рисунок 2 – Эволюция срочности нефтяных контрактов с течением времени [1]3

На этом этапе расширение контрактного горизонта уже не означало привязку «намертво» одного производителя к одному потребителю.

Теперь расширение горизонта срочности контрактных обязательств (нарынке «бумажной» нефти) опиралось на разветвленную инфраструктуру поставок. Это обеспечивало возможность покупателям рассчитывать на гарантированное получение необходимых товарных объемов в будущем, не имея собственных добывающих и (или) складских мощностей, но полагаясь на сложившуюся международную систему нефтеснабжения.

Необходимо отметить еще раз общее важное правило: новые виды контрактных сделок не отменяют предыдущие, доминировавшие на предшествовавших этапах развития рынка, но вступают в конкуренцию с ними и отвоевывают для себя конкурентные ниши. Поэтому на рынке работает не принцип «новое вместо старого», а принцип «новое вместе со старым», что ведет к усилению многофакторной/многовекторной конкуренции, постоянной борьбе за новое динамическое равновесие между различными участниками рынка, контрактными структурами, механизмами ценообразования и т. п.

В итоге, уже к концу 1980-х гг. сформировалась мировая система биржевой торговли нефтью и нефтепродуктами, обслуживаемая в основном тремя центрами (Нью-Йорк — NYMEX , Лондон — IPE , Сингапур — SIMEX ) и работающая в 24-часовом режиме реального времени (когда закрывается биржа в Сингапуре — открывается в Лондоне, после закрытия которой открывается биржа в Нью-Йорке).

[6]

Таким образом, мировой рынок нефти постепенно трансформировался из рынка преимущественно физического (торговля наличной нефтью — первый-третий этапы) в рынок преимущественно финансовый (торговля нефтяными контрактами — четвертый-пятый этапы), что, по сути, исключает повторение нефтяных кризисов, аналогичных нефтяным «шокам» 1970-х гг. (кризисы физической нехватки или опасений нехватки/перебоев с поставками нефти), поскольку сегодняшний нефтяной рынок (начиная с четвертого этапа его развития) предлагает его участникам:

-

широко диверсифицированную инфраструктуру мировой торговли физической нефтью;

-

широкий спектр инструментов страхования ценовых рисков на рынке «бумажной» нефти, выработанных на различных сегментах рынка ценных бумаг и их производных.

Таким образом, с течением времени происходило расширение географии и пополнение набора инструментов организации международного рыночного пространства: от внутрикорпоративных сделок через срочные контракты к ликвидным рыночным площадкам. При этом эволюция инструментов международной торговли нефтью происходила в полном соответствии со всеми тремя законами диалектики (единства и борьбы противоположностей, перехода количества в качество, отрицания отрицания) в рамках марксового развития по спирали.

А если в двухмерном измерении — то по гиперболе, обращенной вершиной вниз, если говорить о динамике срочности контрактных структур по мере движения от доминирования рынка физической нефти к периоду конкурентного сосуществования рынков физической и «бумажной» нефти. [6]

Пятый этап: доминирующая роль ненефтяных игроков (начиная с середины 2000-х гг.)

Нужно задаться вопросом почему обоснованно разделять современный, начавшийся в середине 1980-х гг., период доминирования биржевой торговли жидким топливом на мировом рынке нефти на два самостоятельных периода (этапа) и выделять в качестве самостоятельного этапа период примерно с середины прошлого десятилетия? Можно сказать, что причина заключается в следующем:

С 1986 г. до середины 2000-х гг. рынок «бумажной» нефти носил вспомогательный характер в вопросах ценообразования по отношению к рынку физической нефти, а с середины 2000-х гг. он становится основным.

С другой точки зрения , в 2000-е гг. стал формироваться новый этап ценообразования на нефть. Неустойчивая и разнонаправленная динамика цен на нефть на относительно низком уровне в 1990-е гг. (преимущественно 15–20 долл./баррель) привела к недоинвестированию отрасли — нефтяные компании утратили в тот период долгосрочные ценовые ориентиры (ценовые тренды), в рамках которых проходило развитиерынка на предыдущих временных этапах. Как мы уже говорили ранее, фьючерсные котировки стали доминировать на нефтяном рынке со второй половины 1980-х гг., но они не могли использоваться нефтяными компаниями в качестве ценовых ориентиров для проектного финансирования. Поэтому, начиная с четвертого этапа, цена нефти более не является ориентиром для долгосрочного развития нефтяной отрасли. [6]

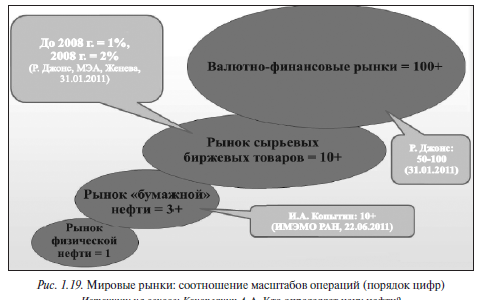

Новые деривативные инструменты делали процесс финансового инвестирования в нефть привлекательным для непрофессионалов нефтяного рынка и стимулировали вложения в нефтяные деривативы из ненефтяных сегментов глобального финансового рынка, емкость которых кратно превосходит и «бумажный», и тем более физический сегменты собственно нефтяного рынка. Если говорить о соотношении масштабов рынков (порядок цифр), то приняв объем рынка физической нефти за единицу, рынок «бумажной» нефти можно, по минимуму, оценить как превышающий 3, рынок сырьевых товаров — как превышающий 10, а объем валютно-финансового рынка (всех его сегментов — денежного, валютного, акций, облигаций и т. п.) — как превышающий 100 (рисунок 3).

Рисунок 3 – Мировые рынки – соотношение масштабов операций [6]

При этом есть и более радикальные оценки разрывов емкости товарных и финансовых сегментов нефтяного рынка и, в свою очередь, их разрыва с глобальными финансовыми рынками. Так, И. А. Копытин (ИМЭМО РАН) полагает, что объем рынка «бумажной» нефти превышает его физический сегмент как минимум в 10 раз. А заместитель исполнительного директора МЭА Р. Джонс в публичной дискуссии с автором в рамках Глобального форума биржевых товаров (Женева, январь 2011 г.) оценил разрыв между совокупной емкостью мировых валютно-финансовых рынков и биржевых рынков сырьевых товаров в 100 раз до взлета нефтяных цен в 2007–2008 гг. и в 50 раз на пике нефтяных цен в середине 2008 г. (уменьшение разрыва в результате перетока ликвидности на рынок нефтяных финансовых деривативов).

[6]

Итак, наращивание притока так называемых финансовых инвесторов (спекулянтов) из других сегментов мирового валютно-финансового рынка на рынок «бумажной» нефти было вызвано сложившейся после 2004 г. относительной привлекательностью (ожидание продолжающегося роста цен на нефть) и относительной простотой инвестирования в нефтяные деривативы (через товарные индексные и хедж-фонды).

За 2000–2008 гг. объем рынка «бумажной» нефти вырос десятикратно и после кризисного снижения в 2009 г. продолжил свой рост, превысив в начале текущего десятилетия предкризисный уровень (рисунок 4).

Рисунок 4 – Биржевой рынок «бумажной» нефти продолжает быстро расти [6]

Заключение

Исторически сложилось, что доход бюджета России сильно зависит от доходов нефтегазового сектора и уровня мировых цен на нефть и газ. Нефть является основным и одним из самых востребованных источников энергии в мире и это обуславливает постоянную изменчивость её цены. В настоящее время волатильность цен на нефть весьма высокая, которая обуславливается предкризисным состоянием рынка углеводородов. Также высокая чувствительность российского бюджета к конъюнктуре цен на мировом рынке подразумевает необходимость адекватных оценок цены на нефть. Невозможно спрогнозировать реальный уровень цен на нефть без анализа и оценки исторических цен, а также выявления факторов, обуславливающих формирование ценообразования углеводородов.

Выделяют пять периодов развития рынка нефти. Первый период проходил в 1928-1947 гг. и характеризуется неконкурентным рынком нефти, доминированием на рынке нефти компаниями Международного нефтяного картеля и ценообразованием «кост-плюс», которое основывается на себестоимости добычи нефти и добавленной стоимости. Второй период – 1947-1969 гг. Характерными чертами данного периода являлись неконкурентный рынок нефти, двухбазовое формирование цен на нефть, основанная на принципе ценообразования «нет-бек от стоимости замещения» на нефтепродукты. Третий период – 1973-1985 гг. Именно в этот период произошло развитие конкуренции на мировом рынке нефти и активным развитием организации ОПЕК и формированием официальных отпускных цен на нефть от стран-участников ОПЕК. Основным ценообразующим фактором являлись баланс спроса и предложения на сырую нефть на мировом рынке. Четвертый этап – 1986-2004 гг. В это время используется биржевое ценообразование, активное использование нефти в финансовых инструментах, дальнейшее развитие конкуренции. Пятый этап начался в 2004 году и продолжается по настоящее время. Характеризуется активным использованием новых IT-технологий, использованием нефти в качестве инвестиционного актива и формированием цены на нефть за пределами нефтяного сектора.

Основными способами торговли нефтью являются:

- фьючерсные контракты, заключаемые на товарных биржах;

- контракты, заключаемые на внебиржевом рынке;

- долгосрочные контракты между потребителями и производителями нефти.

Теоретически цена нефти, как и любого другого товара, формируется с учетом качества на рынках данного товара и отражает соотношение спроса и предложения.

В настоящее время на мировом рынке торгуется порядка 200 — 300 марок нефти различного качества. При этом цена только трех из них (WTI, Brent и Dubai Crude) формируется самостоятельно. Эти сорта называют эталонными или маркерными. Эталонные сорта различаются по регионам добычи и потребления, показателям плотности, содержания серы, определяющим ее качество.

Формирование мировой динамики и текущего уровня цен на нефть происходит в процессе биржевой торговли. Три основных эталонных сорта нефти реализуются через три основные биржи:

- Нью-Йоркскую товарную биржу (NYMEX), торгующую западно-техасской нефтью (WTI);

- Лондонскую нефтяную биржу (IСE) — нефть марки Brent;

- Сингапурскую международную товарную биржу (SIMEX) — ближневосточная нефть сорта Dubai.

Также в заключении следует подчекрнуть , что цена других сортов, в том числе российских, формируется с дисконтом к одному из эталонных сортов, что не всегда адекватно отражает разницу условий добычи и переработки нефти, следовательно, и величину затрат производителей и потребителей, а также различия в показателях ее качества.

Список использованной литературы:

[Электронный ресурс]//URL: https://inzhpro.ru/referat/ryinok-nefti/