Страхование в последнее время становится все более популярным видом деятельности. Оно является одной из важнейших составляющих финансовой системы страны в обеспечении защиты имущественных интересов государства и его граждан.

В настоящее время многие проблемы российского страхового бизнеса возникают из-за низкого качества управления страховыми компаниями, которое не в последнюю очередь результат низкого уровня знаний персонала и лиц, их обучающих, элементов исследования операций.

Страхование с позиций рынка менеджмента означает процесс, при котором физические и юридические лица вкладывают определенные средства (страховые взносы) в страховые компании, а в случае непредвиденных потерь (ущерба их имущественным интересам) получают определенную договором страхования компенсацию в виде страховых выплат.

Согласно действующему законодательству, страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Такое определение страхования позволяет сделать вывод, что страхование — это отношения, в которых участвуют как минимум две стороны. В страховых отношениях может участвовать и большее число сторон, если это оговаривается в договоре страхования.

Кроме того, предоставление страховой защиты — вид финансовых услуг, которые производят и продают страховые предприятия. Занимаясь этим специфическим производством, страховые компании должны сверять свою деятельность с потребностями клиентов, с требованиями динамично развивающегося рынка.

Несмотря на снижающееся количество фирм, оказывающих страховые услуги населению и юридическим лицам, требования к качеству обслуживания неизменно растет.

Таким образом, актуальность темы исследования обусловлена необходимостью выявления основных факторов повышения конкурентоспособности страховой компании, анализа этих факторов, изучения основных направлений и механизмов развития компании, в условиях стремительно развивающегося страхового рынка.

Целью исследования является разработка организационного плана создания предприятия, работающего в сфере страхования.

В соответствии с поставленной целью, необходимо решить

- определить понятие услуги;

- рассмотреть классификацию услуг по различным основаниям;

- выявить особенности планирования предоставления страховых услуг;

- рассмотреть основные аспекты организации предоставления услуг страховой компанией;

- провести анализ системы планирования и организации предоставления услуг страховой организацией;

Рабочая программа ПМ 01. Реализация различных технологий розничных ...

... страховой компании в банке. Формы продаж страховых услуг в банке. Автоматизация страхового агента. 2 7. IT-обеспечение банковских продаж. Совместные банковские и страховые IT-программы, их характеристика, функциональные возможности. 1 8. Контроль реализации технологии банковских продаж. ...

В соответствии с законодательством страховой деятельностью вправе заниматься только юридическое лицо, прошедшее государственную регистрацию. В соответствии с Постановлением Правительства РФ от 17 мая 2002 г. N 319 «Об уполномоченном федеральном органе исполнительной власти, осуществляющем регистрацию юридических лиц, крестьянских (фермерских) хозяйств, физических лиц в качестве индивидуальных предпринимателей» * (76), вновь создаваемое юридическое лицо для осуществления страховой деятельности должно быть зарегистрировано в Министерстве РФ по налогам и сборам * (77).

Для ведения страхового дела важна организационно-правовая форма юридического лица. В практике организации страхового дела обычно используются две формы — общество с ограниченной ответственностью и акционерное общество. Но предпочтение отдается все же акционерной форме. Аргументами в его пользу являются следующие обстоятельства.

Во-первых, в акционерных обществах уставный капитал формируется с помощью оборотных ценных бумаг — акций. Подобная форма дает возможность привлечь в создаваемую страховую организацию большой капитал.

Во-вторых, права и статус акционера закрепляются путем приобретения определенного количества акций, дающих право на долю в уставном капитале общества. Причем прекращение этих прав возможно только путем передачи соответствующих акций другому лицу, путем их отчуждения в предусмотренном законом порядке. При этом, выходя из общества, акционер обычно не вправе потребовать от общества денежных выплат в размере стоимости принадлежащих ему акций. Данная особенность акционерного общества обеспечивает сохранность основного капитала общества и его имущественных активов. Именно это обстоятельство является привлекательным для страховой деятельности, так как гарантирует сохранность активов, обеспечивающих обязательства страховой организации перед страхователями, а также финансовую устойчивость страховщика.

В-третьих, возможность продать акции позволяет укрепить финансовую устойчивость страховой организации. Данная возможность отсутствует в закрытых акционерных обществах и обществах с ограниченной ответственностью (ООО).

В указанных обществах их участники не вправе отчуждать акции или доли в ООО без согласия других участников, что мешает быстрому привлечению в страховые организации дополнительных капиталов путем открытой подписки на акции.

Более того, для акционерного общества характерно также оптимальное распределение капитала путем разделения его на расходы, связанные с организацией и ведением предпринимательской деятельности, в том числе расходы на управленческий аппарат, что поглощает значительный объем активов общества, и на расходы, связанные с выплатой дивидендов собственникам, что называется капиталом собственников. Подобное распределение активов акционерного общества является наиболее оптимальным для осуществления страховой деятельности. Это, в свою очередь, предоставляет возможность акционерам, как отмечал М.И. Кулагин, освободиться от забот по управлению производством, переложив их на плечи профессиональных управляющих, и сохранить за собой единственную «обязанность» — получать прибыль. Поскольку основной целью создания страховых организаций является осуществление хозяйственной деятельности с целью извлечения прибыли, то, соответственно, страховые организации создаются исключительно как коммерческие. Поэтому страховые организации в «чистом виде» следует рассматривать только как коммерческие организации.

Классификация отраслей страховой деятельности

... страховыми организациями. Сфера их деятельности может охватывать внутренний (ограниченный), внешний или смешанный страховой рынок. В зависимости от системы страховых ... общество, совместное предприятие, кооператив) или добровольном (товарищество) порядке. Заключение Во всех странах имеется своя классификация ... том случае, если страховой случай произойдет. Деление страхования на отрасли основывается на ...

Кроме акционерных обществ коммерческой деятельность вправе заниматься общества с ограниченной ответственностью, а также хозяйственные товарищества.

Хозяйственные товарищества отличаются от обществ тем, что в товариществах взаимоотношения между участниками устанавливаются на основании договора, который является учредительным документом товарищества (ст.70 ГК РФ).

Кроме того, каждый участник товарищества вправе действовать от имени товарищества и вести его дела (ст.72 ГК РФ), в то время как в обществах делами общества занимаются исполнительные органы управления — коллегиальный или единоличный. Еще одним существенным отличием товарищества от общества является то, что по долгам товарищества его участники отвечают солидарно, причем всем своим имуществом, а в обществах ответственность участников ограничена только размерами их вкладов.

В ГК РФ и в Законе о страховом деле определено, что страховой деятельностью вправе заниматься юридические лица, имеющие соответствующее разрешение (лицензию).

Обязательное наличие лицензии у страховой организации является наиболее существенным признаком, характеризующим ее правовое положение. Как отметили К.И. Пылов и Л.Н. Клоченко, страховая организация создается для осуществления страховой деятельности, которая является для нее непосредственной и исключительной, иными словами, единственным видом деятельности.

Указанное ограничение налагается применительно к основной деятельности страховых организаций: кроме страховой им запрещено заниматься какой-либо другой деятельностью в сфере оказания услуг. В частности, страховым организациям запрещено заниматься банковской, торговой, торгово-посреднической, производственной, строительной деятельностью и т.д.

Тем не менее предусмотренная законодателем ограниченная правоспособность страховых организаций не исключает для них возможность извлечения прибыли путем размещения активов в ликвидные инвестиционные

Для осуществления страховой деятельности субъект страхового дела после регистрации в государственных органах, в частности, в ИМНС РФ, в качестве юридического лица должен осуществить ряд обязательных процедур, связанных с получением лицензии в органе страхового надзора. Порядок и условия лицензирования страховой деятельности определены ст.30, 31, 32 Закона о страховом деле, а также Условиями лицензирования страховой деятельности на территории РФ, утвержденными Приказом Росстрахнадзора от 19 мая 1994 г. N 02-02/08 (далее — Условия лицензирования).

Следует отметить, что в настоящее время данный приказ отменен, однако условия лицензирования можно использовать в качестве методического пособия.

В страховой компании устанавливаются такие взаимодействия составляющих ее функциональных элементов, которые позволяют организации эффективно работать на страховом рынке и выполнять приоритетные направления своей деятельности. Выделяют следующие основные принципы организации и управления страховой компанией:

Специфические особенности страхования от несчастных случаев

... фонда оплаты труда по данному виду деятельности, на который были начислены взносы на обязательное страхование от несчастных случаев в истекшем году. Организации и физические лица, являющиеся страхователями по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, ...

— Организационно-правовой, в соответствии с которым страховая деятельность определяется организационно-правовой формой страховщика: открытое (закрытое) акционерное общество, общество с ограниченной ответственностью, общество взаимного страхования и т.п.

— Территориально-административный, который определяет формы территориальной (местной, региональной, национальной, мировой) организации страховой деятельности. При этом проведение страхования в регионах организуется в форме филиалов, агентств, представительств, сети страховых агентов.

В настоящее время широкое распространение получают нетрадиционные пути продвижения страховых продуктов, такие, как Интернет-центры, электронная почта, т.е. без организации территориальной сети компании.

— Функциональный. Организационную структуру страховщиков определяют отраслевая и видовая структуры страховых операций. Именно от потребностей их обеспечения зависят структура привлекаемых специалистов, группировка их по отделам, состав и количество посредников, использование страхового фонда в коммерческой деятельности.

Страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых или страховых взносов (страховых премий).

Законодательством Российской Федерации предусмотрены следующие виды страхования: имущественное страхование, личное страхование и страхование ответственности. При этом, в отдельный вид страхования можно выделить перестрахование.

Страховая компания «Русстрах» будет предоставлять услуги по всем видам страхования.

Имущественное страхование

Имущественное страхование охватывает практически все виды имущества юридических и физических лиц: здания, сооружения, машины, оборудование, сырье топливо, материалы, рабочий и продуктивный скот, сельскохозяйственные посевы, предметы домашнего обихода и т. д

Объекты имущественного страхования — не противоречащие законодательству имущественные интересы:

- связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица (личное страхование);

- связанные с владением, пользованием, распоряжением имуществом (имущественное страхование);

- связанные с возмещением страхователем причиненного им вреда личности или имуществу физического или юридического лица (страхование гражданской ответственности).

Личное страхование — все, Страхование жизни

Договор заключается на срок от одного года, и предметом страхования служат имущественные интересы гражданина, связанные с его жизнью. Страховым событием считается случай, предусмотренный в договоре страхования: смерть застрахованного до наступления даты окончания договора; дожитие застрахованного до оговоренной даты окончания договора; дожитие им до установленного договором срока выплаты страховой ренты.

Страхование от болезней и несчастных случаев

Этот вид личного страхования обусловлен необходимостью защиты застрахованного от расходов, связанных с наступлением несчастного случая или болезни. Вред, причиненный здоровью гражданина, является страховым случаем. И, в соответствии со Статьей 934 Гражданского кодекса РФ, есть возможность осуществить личное страхование от наступления такого рода события. Аналогично, эти же расходы можно застраховать и по отдельному договору медицинского страхования, и по договору имущественного страхования.

Обязанностью страховщика является произвести страховую выплату в следующих случаях:

- смерть застрахованного гражданина в связи с несчастным случаем или болезнью;

- нанесение ущерба здоровью застрахованного гражданина по причине несчастного случая или болезни;

- утраты им трудоспособности в результате несчастного случая и болезни.

Медицинское страхование

Этот вид личного страхования представляет собой один из видов социальной защиты интересов граждан в области охраны здоровья. На сегодняшний день медицинское страхование — один из самых популярных видов личного страхования. Его целью является обеспечить при наступлении страхового события застрахованным гражданам гарантированную медицинскую помощь за счет накопленных средств, а также оплачивать мероприятия профилактического характера. Медицинское страхование в нашем государстве существует в двух видах — обязательное и добровольное. При этом обязательное медицинское страхование представляет собой неотъемлемую часть государственной политики социального страхования и гарантирует россиянам равные возможности перед лицом отечественной медицины и лекарственного обеспечения (в рамках действующих программ обязательного медицинского страхования).

Пенсионное страхование

Когда заходит речь об этом виде личного страхования, часто применяются термины «пенсионное страхование» либо «страхование пенсии». На наш взгляд, это не совсем корректно. Законодательством РФ изначально было установлено, что дополнительные пенсии могут накапливаться как в страховых компаниях, так и в специальных пенсионных фондах. Однако в дальнейшем, функции дополнительного пенсионного обеспечения были оставлены лишь за пенсионными фондами. Некоторая неоднозначность толкования и неопределенность в этом виде личного страхования сохранились и по сей день. Поэтому, более правильным было бы называть его страхованием жизни с аннуитетными выплатами.

Накопительное страхование

В ряду возможностей личного страхования этот вид стоит особняком. Накопительное страхование отличается от всех остальных видов. Чтобы проще было понять, в чем состоит принципиальное различие, стоит обратить внимание на то, что все виды личного страхования, за исключением накопительного, называют рисковыми. Страховым случаем в накопительном страховании считают наступление одного из событий: смерти застрахованного гражданина или дожития его до оговоренного возраста. Иными словами, этот вид личного страхования всегда в итоге предусматривает выплату. И этим самым отличается от рисковых видов, при которых страховой случай наступает далеко не всегда.

Личное страхование граждан обладает рядом преимуществ, и нет смысла перечислять их все. Один из главных плюсов состоит в том, что наличие страхового полиса — это не только спокойствие и уверенность гражданина, но и уважение к себе самому и своим близким. Кроме того, выплаты по личному страхованию фиксированы, заранее известны и не подлежат налогообложению.

Страхование ответственности

Страхование ответственности — отрасль страхования, объединяющая разнообразные виды страхования, в которых в качестве объекта страхования выступает имущественный интерес, связанный с возмещением страхователем (застрахованным лицом) причиненного им вреда личности или имуществу третьих лиц.

При страховании ответственности различают следующие виды ущерба:

- имущественный ущерб — стоимость ремонта для восстановления движимого и/или недвижимого имущества, другие расходы, вызванные причинением вреда, например, расходы по транспортировке, получению кредита, потери прибыли и др.;

- личный ущерб (вред личности) — расходы на лечение, расходы, связанные с увеличением потребностей, например, ортопедические приспособления, наём медсестры и т.п.;

- моральный ущерб (компенсация за страдания);

- претензии косвенно пострадавших, например, в случае смерти кормильца, расходы на погребение и др.

На практике возмещение двух последних видов ущерба предусматривается не во всех видах страхования ответственности и применяются не во всех странах.

количественный

Число таких компаний очень велико: по итогам первого полугодия 2012г. перед Департаментом страхового надзора Минфина РФ отчиталась 1121 компания. Однако о реальных объемах деятельности можно говорить лишь по отношению не более чем к 200 компаниям.

Таблица 1. Рейтинг надежности страховых фирм (2012г.)

|

A++ «Сверхвысокий уровень надежности» |

Уставной капитал |

||

|

ОСАО Ингосстрах |

с 1947 года |

2,5 млрд. руб. |

|

|

Военная Страховая Компания (ВСК) |

с 1992 года |

1,7 млрд. руб. |

|

|

Группа Ренессанс Страхование |

с 1997 года |

2 млрд. руб. |

|

|

РЕСО-Гарантия |

с 1991 года |

3,1 млрд. руб. |

|

|

Группа Росгосстрах |

с 1992 года |

— |

|

|

Группа РОСНО |

с 1992 года |

1,3 млрд. руб. |

|

|

Страховая группа УралСиб |

с 1993 года |

— |

|

|

МАКС |

с 1992 года |

1,5 млрд. руб. |

|

|

A+ «Очень высокий уровень надежности» |

|||

|

ВТБ Страхование |

с 2000 года |

540 млн. руб. |

|

|

ЦЮРИХ Ритейл |

с 1993 года |

1,5 млрд. руб. |

|

|

Гута-Страхование |

с 1994 года |

1,2 млрд. руб. |

|

|

ЮГОРИЯ |

с 1997 года |

1,8 млрд. руб. |

|

|

Согласие |

С 1993 года |

1,3 млрд. руб. |

|

|

Московская |

с 1998 года |

3,5 млрд. руб. |

|

|

Спасские Ворота |

с 1994 года |

1,4 млрд. руб. |

|

|

Энергогарант |

с 1993 года |

850 млн. руб. |

|

|

Россия |

с 1990 года |

1 млрд. руб. |

|

|

ЖАСО |

с 1991 года |

869 млн. руб. |

|

|

A «Высокий уровень надежности» |

|||

|

МСК-Стандарт |

с 1993 года |

— |

|

|

ОРАНТА |

с 1997 года |

1 млрд. руб. |

|

|

МегаПолис |

с 2002 года |

400 млн. руб. |

|

Исторический среднегодовой рост страхового рынка в 2011-2012 годах составлял более 10%, что придало оптимизм участникам рынка и в 2013 году. Большинство из них планирует продолжить концентрироваться на росте объема премий и повышении рентабельности вслед за ростом рынка.

Ожидается, что общерыночные тенденции в сторону роста концентрации и увеличения доли рынка Топ-10 компаний продолжатся, что соответствует существовавшему ранее тренду. Однако текущий оптимизм по росту основан на ожидании общеэкономического роста в РФ, которое может не оправдаться (текущий прогноз роста ВВП составляет менее 4%).

Как исторически, так и по результатам исследования существенным фактором роста является государственная поддержка отрасли в виде введения обязательных видов страхования, таких как страхование ОПО.

Моторные виды страхования продолжают быть приоритетными для всех участников рынка, и этот настрой поддерживается прогнозируемым ростом кредитования на уровне 20-25% и значительным ростом автопарка.

Кроме того, большие надежды подает рынок страхования жизни, однако его конкурентоспособность и дальнейший рост тесно связаны с изменениями налогового законодательства.

Страховая компания ОАО «Русстрах» имеет договоренность с администрацией Костромской области о получении в аренду под офис фирмы помещения по адресу: ул. Советская дом № 27. Площадь помещения достаточна для размещения предполагаемого штата сотрудников и позволяет организовать нормальную деятельность фирмы.

Поскольку ОАО «Русстрах» лишь планирует выйти на рынок страховых услуг города Костромы и области, то для организации ее деятельности немаловажное значение имеет понятие «ареал обслуживания». Расположение фирмы в центральной части города на главной улице позволяет утверждать о том, что оно выбрано удачно.

Транспортное сообщение в центральной части города Костромы развито хорошо. Расположение офиса фирмы находится в зоне транспортной доступности.

Таким образом, основным ареалом обслуживания фирмы будет центральная часть и город Кострома в целом. В качестве дополнительного ареала обслуживания можно рассматривать близлежащие населенные пункты Костромского района.

Страхование является уникальной отраслью экономики. Успех в страховании неразрывно связан с персоналом компании. Для работающих в этой сфере деятельности необходимыми являются умения выявить заботы страхователя для того, чтобы предложить адекватный страховой продукт.

Специфика страховой деятельности предопределяет особенности персонала страховой компании. Это связано, прежде всего, с наличием у страховых работников определенных профессиональных навыков и знаний, связанных с общими направлениями страховой деятельности. Например, многие специалисты по добровольному медицинскому страхованию помимо экономического имеют и медицинское образование, по страхованию крупных промышленных объектов — экономическое и техническое образование. Появление комплексных продуктов требует расширения диапазона знаний у страховых специалистов.

Страховые работники должны обладать определенными профессиональными навыками и знаниями, связанными с общими направлениями страховой деятельности. Появление комплексных продуктов требует расширения диапазона их знаний.

По функциональным обязанностям страховые работники сгруппированы в соответствующие линейные или функциональные структурные подразделения страховой компании.

Персонал страховой компании можно разделить на две большие группы: front-office и back-office. Соотношение количества персонала в этих двух группах составляет 70 и 30% соответственно.

В группу front-office входят специалисты, которые связаны с процессом страхования. Часть подразделений занимается непосредственно продажей страховых продуктов. Это сеть различных каналов продаж страховых продуктов. Большая часть сотрудников таких подразделений могут не иметь предшествующего опыта работы в страховании и при этом быть весьма успешными специалистами по продажам. Также в front-office существуют подразделения, которые занимаются непосредственно разработкой страховых продуктов, оценкой страховых рисков, урегулированием убытков. Эта часть состоит в основном из сотрудников со специальным образованием и опытом работы в страховании. В большинстве случаев сотрудники front-office специализируются на определенных видах страхования, например автострахование, добровольное медицинское страхование, страхование имущества, страхование грузов.

Основными действующими лицами в подразделениях front-office, связанных с продажей страховых продуктов, являются агенты и продавцы. Несмотря на то что нередко неспециалисты ставят знак равенства между этими двумя профессиями, существует большая разница между этими двумя категориями работников.

Агент — это «вольный» работник, главная задача которого — приносить бизнес в компанию и получать комиссионного вознаграждение, которое непосредственно зависит от размера страховой премии, которую получила компания. Агент планирует свою работу так, как считает нужным, и нередко работает на несколько страховых компаний одновременно. У него нет фиксированного рабочего дня и зарплаты. Как правило, он не является штатным работником компании.

Продавец — это штатный работник компании, работающий в команде, для которого важны корпоративные нормы, традиции и принадлежность к коллективу. Это сотрудник, который непосредственно заинтересован в успешности работы его подразделения и компании в целом, так как он сам является частью этой системы. Продавец получает фиксированную заработную плату и поощрение в виде процента от собранной страховой премии или бонуса по результатам выполнения плана. В страховом бизнесе на сегодняшний день прослеживается тенденция переноса центра тяжести с агентов на продавцов. Основное требование, предъявляемое к продавцам, — успешный опыт любых продаж, а также, желательно, высшее образование и, самое главное, желание работать с людьми.

В категорию back-office входят подразделения, которые непосредственно не связаны с процессом страхования, однако обеспечивают функционирование бизнеса. Как правило, в эту часть входят следующие подразделения: финансовая служба, бухгалтерия, администрация, маркетинг, реклама, пресс-служба. Для большинства специалистов back-office опыт работы в страховании не является обязательным, но учитывается как положительный фактор при приеме на работу. Особенно важен этот опыт для специалистов финансовой и методологической служб страховой компании, а также отдельных позиций в маркетинге и рекламе, поскольку именно там существует ярко выраженная отраслевая специфика. \

В страховой компании «Русстрах» будут оформлены 12 человек:

. Управляющий компании.

2. Бухгалтер.

. Менеджер (агент).

. Помощники менеджера (2 человека).

. Офис-менеджер (агент).

. Менеджер по организации сбыта страховой продукции (4 человека).

. Менеджер по рекламе.

. Уборщица.

Главной функциональной обязанностью штатных работников является обеспечение устойчивого функционирования страховой компании, высокой рентабельности, платежеспособности, конкурентоспособности.

Организационная структура предназначена для приведения взаимодействий фирмы с рынком (внешние взаимодействия) и внутренних взаимодействий между ее структурными подразделениями в состояние, способствующее максимально эффективному достижению целей фирмы в рамках выбранной ею стратегии развития.

Вместе с тем, эффективность работы предприятия или фирмы лишь в слабой степени зависит от формальной структуры. Любая идеальная схема сама по себе не гарантирует качества работы. Отдельные функции могут выполняться персоналом с высоким качеством либо нет, и тогда несущественно, заложены они в формальную схему или нет. ОАО «Русстрах» имеет организационную структуру, представленную на рисунке №1.

В страховой компании ОАО «Русстрах» существует линейно-функциональная организационная структура. Этот вид структуры наиболее приемлем для турфирмы, так как она имеет небольшой штат сотрудников. Она представляет собой синтез линейной и функциональной организационных структур.

Организационная структура фирмы ОАО «Русстрах» показана на рис. 1.

|

Управляющий ОАО «Русстрах» |

||||||

|

Главный бухгалтер |

Менеджер (агент) |

Офис- менеджер (агент) |

Менеджеры по организации |

|||

|

сбыта страховой продукции |

||||||

|

Помощники менеджера — 2 человека |

Менеджер по рекламе (водитель) |

— 4 человека (агенты) |

||||

Рис. 1. Организационная структура фирмы ОАО «Русстрах»

Оплата труда для руководителей, специалистов, служащих и обслуживающего персонала фирмы осуществляется по установленным должностным окладам с выплатой премиальных за дополнительно выполненную работу по заданию руководства предприятия или по результатам производственной деятельности. Расчет фонда заработной платы выполнен на основании штатного расписания фирмы ОАО «Русстрах», которое утверждено управляющим фирмой. Принятая система оплаты труда закреплена в Положении об оплате труда, которое разработано руководящим составом фирмы. Положением предусмотрена повременная оплата труда персонала фирмы и применение премиальной системы при выполнении фирмой в целом и ее сотрудниками запланированных показателей. При этом общий объем премиальных выплат не превышает 50 % фонда оплаты труда. Распределение и периодичность премиальных выплат является прерогативой руководящего состава фирмы. Независимо от принятой формы заработной платы и системы премиальных выплат ОАО «Русстрах» намерен использовать в своей деятельности следующие виды разовых премий:

вознаграждение по итогам работы за год;

единовременное поощрение за выполнение отдельных особо важных заданий и непредвиденных работ;

премиальные выплаты к праздничным и торжественным датам.

Расчет фонда оплаты труда персонала фирмы «Русстрах» приведен в таблице 1.

Таким образом, общие затраты на заработную плату персонала составят 3033600 руб.

Таблица 1. Расчет фонда оплаты труда персонала фирмы «Русстрах»

|

№ |

Должность |

Категория |

Число штатных единиц |

Оклад по должности в месяц, руб. |

Годовой фонд оплаты труда, руб. |

|

|

1 |

Управляющий |

Руководитель |

1 |

30000 |

360000 |

|

|

2 |

Бухгалтер (заместитель управляющего) |

Руководитель |

1 |

30000 |

360000 |

|

|

3 |

Офис-менеджер (агент) |

Специалист |

1 |

20000 |

240000 |

|

|

4 |

Менеджер (агент) |

Специалист |

1 |

20000 |

240000 |

|

|

5 |

Менеджер по рекламе |

Специалист |

1 |

15000 |

180000 |

|

|

6 |

Менеджер по организации сбыта страховой продукции (агенты) |

Специалист |

4 |

20000 |

960000 |

|

|

7 |

Помощники менеджера |

Служащий |

2 |

18000 |

432000 |

|

|

8 |

Уборщица |

Служащий |

1 |

5000 |

60000 |

|

|

Всего ФЗП |

12 |

158000 |

1896000 |

|||

|

9 |

Заработная плата по бюджету маркетинга |

10 % ФЗП |

15800 |

189600 |

||

|

10 |

Премиальные выплаты |

50%ФЗП |

79000 |

948000 |

||

|

ВСЕГО: |

252800 |

3033600 |

||||

График работы страховой компании «Русстрах»:

Основной график — пятидневная 40-часовая рабочая неделя, нормированный рабочий день.

Время начала, окончания работы и перерывов определяется

Таблица 2. График работы страховой компании

|

День недели |

Начало работы |

Перерыв |

Окончание работы |

|

Понедельник |

8: 30 |

12: 30-13: 30 |

17: 30 |

|

Вторник |

8: 30 |

12: 30-13: 30 |

17: 30 |

|

Среда |

8: 30 |

12: 30-13: 30 |

17: 30 |

|

Четверг |

8: 30 |

12: 30-13: 30 |

17: 30 |

|

Пятница |

8: 30 |

12: 30-13: 30 |

17: 30 |

|

Суббота, воскресенье |

выходной |

||

Основным видом деятельности фирмы является страхование.

Фирма осуществляет страхование жизни в соответствии с законодательством Российской Федерации и лицензией полученной в установленном законодательством порядке.

Фирма может, осуществляет другие виды деятельности, не запрещенные действующим законодательством и соответствующие характеру страховой деятельности или необходимые для осуществления этой деятельности, в том числе:

- определяет порядок проведения, условия и виды страхования, а также самостоятельно устанавливает тарифные ставки;

- создавать страховые резервы в соответствии с действующим законодательством;

- издавать инструкции, правила, рекомендации по вопросам своей деятельности;

- создавать дочерние и зависимые хозяйственные товарищества и общества, давать обязательные для них указания.

Кострома в наибольшей степени насыщена страховыми услугами. Так же люди с более высокими доходами страхуются реже, чем лица со средним доходом. Т.е. основной упор в работе фирмы нужно делать на среднее звено населения. В этом должна помочь правильная работа отдела маркетинга и разработка маркетинговой стратегии.

Потребность в страховании жизни в первую очередь испытывают те группы семей, доход которых относительно ниже. Несмотря на то, что в группе семей, где доход на душу относительно выше, наблюдается несколько повышенная доля семей не с одним, а с несколькими договорами страхования, тем не менее, общее распределение таково, что увязывать число договоров в семьях с их доходами не имеет смысла.

Последовательность создания страховой компании:

. Выбор организационно-правовой формы.

2. Выбор фирменного наименования.

. Определение юридического адреса.

. Получение (подготовка) документов на помещение.

. Подготовка учредительных документов.

. Открытие счёта в банке и внесение 50% уставного фонда.

. Получение временного свидетельства (действительно в теч.30 суток)

. Регистрация в органах Госкомстата и получение кодов ОКПО и ОКОНХ.

. Постановка на учет в налоговой инспекции.

. Постановка на учет в пенсионном фонде.

. Постановка на учет в фонде медицинского страхования.

. Постановка на учет в фонде социального страхования.

. Возврат временного свидетельства с отметками и справками.

Учредительный договор

Когда готовы учредительные документы, нужно оплатить уставной капитал, т.е. перечислить в банк не менее 50 % уставного капитала, указанного в учредительных документах, т.к. при осуществлении государственной регистрации справка или ордер банка, выданные представителю ОАО при оплате уставного капитала, обязательно должны быть приложены к пакету документов. Для этого нужно открыть расчётный счёт. При открытии расчётного счёта в любом городском банке кроме копий учредительных документов сюда придётся представить образцы подписи распорядителей кредитов будущего предприятия (руководителей и главного бухгалтера), причём заверяются эти копии только нотариусом. При заверении подписей у нотариуса взимается 5 % от МРОТ. Открытию расчётного счёта в банке следует уделить самое пристальное внимание, поскольку волна мелкого предпринимательства захлестнула банковские учреждения, и они подчас не справляются с обслуживанием многочисленных мелких фирм с небольшим оборотом. Поэтому могут возникнуть трудности на предмет открытия расчётного счёта в банках, расположенных вблизи созданной организации. В подобной ситуации остаётся лишь возможность обратиться в банк или его отделение по месту регистрации организации и настаивать на открытии расчётного счёта в соответствии с правилами, установленными российским законодательством. В этом случае банк отказать фирме просто не вправе. Если расчётный счёт не будет открыт в течение 30 дней со дня регистрации фирмы и если на него не будет внесена сумма в размере 50 % заявленного уставного капитала, а соответствующая справка не будет представлена по месту регистрации фирмы, регистрация может быть признана недействительной. При открытии расчётного счёта необходимо представление заверенных копий свидетельства и решения о регистрации фирмы, а также учредительных документов. Открытие расчётного счёта является бесплатной процедурой, которую осуществляет банк для фирмы.

В настоящее время для осуществления государственной регистрации ОАО «Русстрах» в Костромскую регистрационную палату предоставляются такие документы:

Заявление стандартного типа в двух экземплярах с просьбой зарегистрировать предприятие и с указанием его организационно-правовой формы, основного вида деятельности и размера уставного капитала, а также количества учредителей. К заявлению подаётся приложение, содержащее сведения об учредителях ОАО.

Учредительный договор в двух экземплярах.

Устав, утверждённый учредителями по полной форме, тоже в двух экземплярах. Плата за рассмотрение устава ОАО «Русстрах» составляет 120 МРОТ.

Документ, подтверждающий факт оплаты 50 % уставного капитала, указанного в учредительных документах ОАО.

Справка, подтверждающая факт оплаты государственной пошлины и регистрационного сбора. В Москве размер госпошлины определяется приказом Правительства Москвы и составляет 10 % от МРОТ.

Справка, подтверждающая неповторимость наименования ОАО в регистрационном реестре г. Костромы.

Регистрационная карточка (сведения о регистрации) установленной формы в двух экземплярах.

Гарантийное письмо, подтверждающее место нахождения предприятия. Его выдаёт лицо, предоставившее юридический адрес фирме.

Бланки этих документов и консультации по их заполнению регистрационные органы дают бесплатно.

Следует упомянуть также, что на первом листе каждого из перечисленных выше документов обязательно проставляется:

Специальный штамп регистрационной палаты или её филиала;

Номер Костромского реестра;

Дата регистрации;

Подпись должностного лица, ответственного за регистрацию;

Печать филиала регистрационной палаты.

После всего этого выдаётся так называемое временное свидетельство о регистрации, которое будет действовать в течение 30 дней.

Дальнейшие действия:

. Снять копии (4 экземпляра) с временного свидетельства, устава и учредительного договора и заверить их в филиале палаты или нотариально.

2. Получить информационное письмо о присвоении кодов Общероссийского Классификатора предприятий в Государственном Комитете по статистике (одна из сделанных копий).

. Встать на учёт в территориальном отделении Городской налоговой инспекции (вторые экземпляры копий документов).

. Встать на учёт в отделении Пенсионного фонда по месту нахождения юридического адреса фирмы.

. Также встать на учёт в отделении фонда занятости и социальных фондов по тому же адресу.

. Изготовить фирменную печать.

. Теперь более детально о вышеперечисленных действиях.

С целью постановки на налоговый учёт ОАО представляет в инспекцию МНС по месту нахождения в течение 10 дней с момента регистрации:

— заявление о постановке на учёт в налоговом органе ОАО «Русстрах» Данное заявление имеет 4 приложения (приложение №1 — сведения об учредителях юридических лицах; приложение №2 — сведения об учредителях физических лицах; приложение №3 — сведения и дочерних и зависимых обществах и дочерних предприятиях; приложение №4 — сведения об обособленных подразделениях).

К заявлению прилагается нотариально удостоверенная копия свидетельства о государственной регистрации, а также подлинники, либо нотариально удостоверенные копии документов, необходимых при государственной регистрации. Инспекция МНС обязана в течение 5 дней с момента получения всех необходимых документов выдать свидетельство о постановке на налоговый учёт.

Далее фирма обязана зарегистрироваться в органе Пенсионного фонда (в течение 30 дней с момента государственной регистрации).

С целью регистрации в органе Пенсионного фонда по месту своего нахождения ОАО предоставляет:

— заявление о регистрации установленной формы;

— заверенную копию свидетельства государственной регистрации;

— заверенную копию письма органа статистики о присвоении кодов;

— заверенные копии зарегистрированных учредительных документов.

Регистрация в органе Пенсионного фонда завершается выдачей извещения страхователя (не позднее 10 дней), а также справки для предоставления в банк с отрывным талоном «Извещение из банка». Общество обязано вернуть органу Пенсионного фонда извещение из банка, заверенное главным бухгалтером и печатью банка в течение 30 дней со дня выдачи справки. Обычно эту обязанность выполняет банк, открывающий счёт фирме.

В течение 30 дней с момента государственной регистрации общество обязано зарегистрироваться в отделении Фонда социального страхования по месту государственной регистрации. С целью регистрации общество представляет в исполнительный орган Фонда социального страхования заявление о регистрации, а также заверенные копии следующих документов: свидетельства о государственной регистрации; письма органов статистики о присвоении статистических кодов, учредительных документов.

Общество обязано зарегистрироваться в Фонде обязательного медицинского страхования в течение 30 дней со дня его учреждения. С целью регистрации общество предоставляет карту постановки на учёт установленной формы, копию устава и копию письма органа статистики. Регистрация завершается получением (в течение 10 дней) письменного извещения о постановке на учёт, размере и сроках уплаты страховых взносов.

Регистрация в Фонде занятости осуществляется в порядке, аналогичном порядку постановки на учёт в Фонде Обязательного медицинского

Рассмотрение документов и регистрация фирмы во всех перечисленных выше фондах осуществляется бесплатно.

После этого можно получить постоянное свидетельство, для чего от нас потребуют оригиналы:

. Временного свидетельства.

2. Справки о присвоении кодов Госкомстата.

. Справки из банка об открытии расчётного счёта и внесении вкладов в Уставной капитал.

. Справки из налоговой инспекции о постановке на учёт.

. Полностью заполненной декларации на эскизы печати и штампа.

Декларация отражает вид печати и имеет все подписи распорядителей кредитов предприятия с указанием их паспортных данных и адресов проживания. При этом прикладываются оттиски печати и штампа.

Только после этого фирма получает постоянное свидетельство о регистрации ОАО «Русстрах» с присвоением номера в государственном

Таблица 3. График реализации проекта создания компании

|

Виды работ |

График реализации |

|

Выбор организационно-правовой формы |

1 день |

|

Выбор фирменного названия |

1 день |

|

Определение юридического адреса |

1 день |

|

Получение (подготовка) документов на помещение |

1-2 дня |

|

Подготовка учредительных документов |

3-5 дней |

|

Открытие счета в банке |

2-5 дней |

|

Получение временного свидетельства |

1-2 дня |

|

Регистрация в органах Госкомстата и получение кодов ОКПО и ОКОНХ |

1-3 дней |

|

Постановка на учет в налоговой инспекции |

5 дней (не позднее 30 дней с момента регистрации) |

|

Постановка на учет в пенсионном фонде |

5 дней (не позднее 30 дней с момента регистрации) |

|

Постановка на учет в фонде мед. страхования |

5 дней (не позднее 30 дней с момента регистрации) |

|

Постановка на учет в фонде соц. страхования |

5 дней |

|

Получение размещения в органах милиции на изготовление печати |

1-5 дней |

|

Возврат временного свидетельства с отметками и справками |

1-10 дней |

|

Получение постоянного свидетельства |

1-2 дня (в течение 35-40дней после регистрации) |

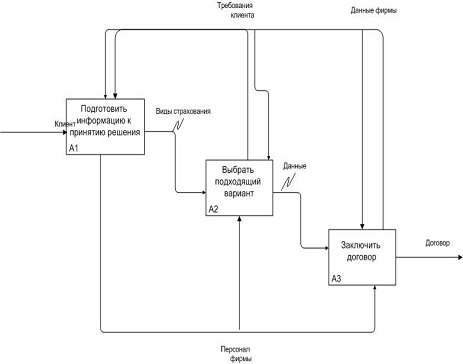

1. Подготовить информацию к принятию решения.

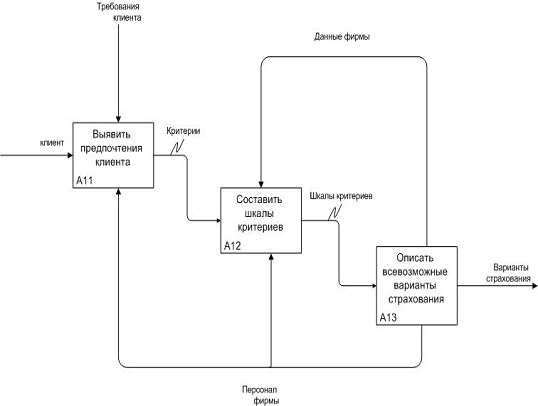

.1 Выявить предпочтения клиента.

1.2 Составить шкалы критериев.

.3 Описать всевозможные варианты страхования.

2. Выбрать подходящий вариант.

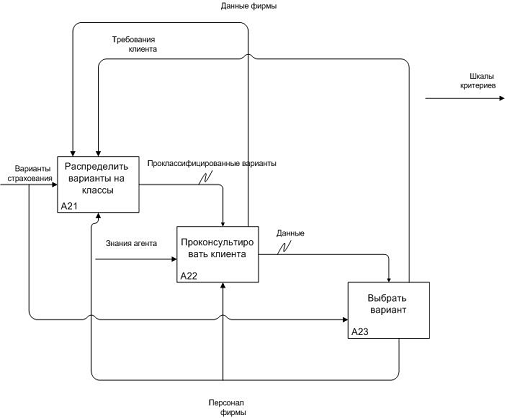

.1 Распределить варианты на классы.

.2 Проконсультировать клиента.

.3 Выбрать вариант.

. Заключить договор.

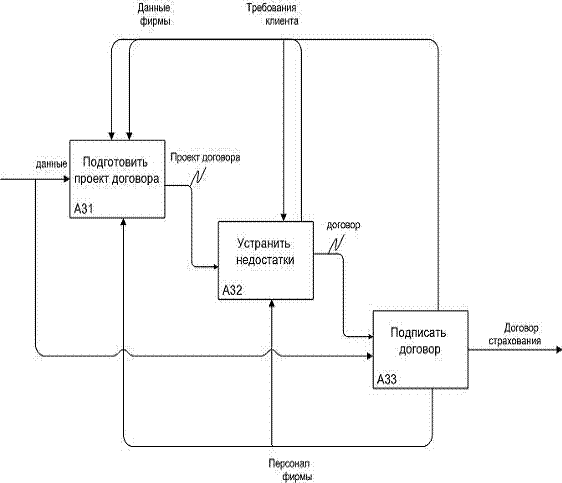

.1 Подготовить проект договора.

.2 Устранить недостатки.

3.3 Подписать договор.

3.3.1 Подготовить необходимые документы.

3.3.2 Оформить договор.

Моделирование оказания страховой услуги.

Цель: Уточнить функции каждого отдела страховой компании для наиболее эффективной работы компании.

Точка зрения: управляющий компанией.

Список данных:

- Управление: требования клиента, данные фирмы;

- Вход: клиенты;

- Выход: договор страхования;

- Механизмы: персонал страховой компании,

Словарь:

Договор страхования — это соглашение между страхователем и

Рис. 2. Контекстная диаграмма

Рис. 3. Декомпозиция контекстной диаграммы

Рис. 4. Декомпозиция блока А1

Рис. 5. Декомпозиция блока А2

Рис. 6. Декомпозиция блока А3

Управление процессом зависит от информации о текущем состоянии процесса. Такую информацию дает измерение показателей процесса. Это необходимый элемент, предоставляющий информацию о том, насколько хорошо этот процесс реализуется и насколько хороши полученные результаты.

Система показателей представлена в таблице 4.

Таблица 4. Система показателей управления процессом.

|

Показатели |

Финансовые |

Технические |

Времени |

|

Процесса |

Величина прибыли |

Число квалифицированных сотрудников |

Длительность цикла обработки заявки клиента |

|

Услуги процесса |

Цена услуги |

Коэффициент использования услуги |

Срок договора |

|

Удовлетворенности клиента |

Рост процента прибыли за счет увеличения клиентов |

Количество |

Время обслуживания клиента |

матрица ответственности

По своей сути он очень прост и представляет собой таблицу, где в строках обычно перечисляют работы проекта, а в колонках — проектные роли. Работы берут из структурной декомпозиции работ (WBS), роли — из оргструктуры проекта (OBS).

Как работы, так и роли можно указывать с разной степенью детализации. Так, можно написать «специалисты компании», а можно расписать всех поименно. На ранних стадиях жизненного цикла проекта обычно строят укрупненную матрицу ответственности, на более поздних — детальную.

На пересечениях работ и ролей обозначают, имеет ли отношение данный человек к этой работе, и, если имеет, то какое. В литературе можно встретить множество обозначений, например, такие как «генератор идей». Однако, на наш взгляд, это создает излишнюю путаницу и усложняет применение инструмента. Практика показывает, что достаточно следующих понятий:

Ответственный, Исполнители, Утверждающий, Согласующий

Таблица 4. Матрица ответственности

|

Сотрудники Функции |

Управляющий |

Бухгалтер (заместитель управляющего) |

Офис-менеджер |

Менеджер (агент) |

Менеджер по рекламе |

Менеджер по организации сбыта |

Помощники менеджера |

|||||

|

О |

У |

И |

С |

С |

||||||||

|

Учетность и отчетность |

У |

О |

||||||||||

|

У |

И |

|||||||||||

|

Консультация клиентов |

У |

О |

И |

И |

И |

И |

||||||

|

Управление документацией |

У |

О |

||||||||||

|

Заключение договоров |

И |

О |

С |

С |

||||||||

|

Выявление предпочтений клиентов |

У |

И |

О |

|||||||||

|

Отчетность о |

У |

О |

О |

С |

С |

|||||||

Изученные в процессе создания данной курсовой работы материалы позволяют сделать вывод о том, что для современного развития предпринимательской деятельности наиболее эффективным распределением ограниченных ресурсов и производимой продукции, в данном случае страховых услуг является бизнес планирование.

Планирование своей деятельности позволяет объективно посмотреть, насколько родившаяся идея жизнеспособна. Произведя расчет на бумаге, вы сможете понять, насколько велики шансы воплощения мечты в жизнь.

Конкретный план действий позволит сэкономить средства и силы, которые, скорее всего, потратите на апробирование разных вариантов, если перед глазами не будет четкого пути, по которому следует двигаться.

Составление бизнес-плана позволяет координировать усилия, которые требуется прилагать для достижения поставленной цели.

Написав бизнес-план, вы сможете понять, сколько людей вам необходимо привлечь для организации деятельности. Планирование позволит распределить обязанности для каждой единицы персонала, определить персональную ответственность для руководителей подразделений.

Ситуация на рынке отличается нестабильностью и изменчивостью. Имея перед глазами четкий план действий, можно уверенно двигаться, даже если ситуация измениться. Также не придется метаться из стороны в сторону, чтобы найти оптимальное решение для возникших проблем, ведь правильно составленный бизнес-план включает в себя проработку разных вариантов развития событий.