В условиях рыночной экономики, предпринимательская деятельность невозможна без риска, и поэтому, предпринимателю необходимо уметь оценивать степень риска и уметь управлять им, с целью его уменьшения.

Многие решения в предпринимательской деятельности приходится принимать в условиях неопределенности, когда необходимо выбирать направление действий из нескольких возможных вариантов, осуществление которых сложно предсказать. Риск составляет объективно неизбежный элемент принятия любого управленческого решения в силу того, что неопределенность – неизбежная характеристика условий управления. Следует заметить, что предприниматель вправе частично переложить риск на других субъектов экономики, но полностью избежать его он не может.

Предпринимательский риск имеет объективную основу из-за неопределенности внешней среды по отношению к фирме. Внешняя среда включает в себя объективные экономические, социальные и политические условия, в рамках которых фирма осуществляет свою деятельность и к динамике которых она вынуждена приспосабливаться. Неопределенность ситуации предопределяется тем, что она зависит от множества переменных, контрагентов и лиц, поведение которых не всегда можно предсказать с приемлемой точностью. Сказывается также и отсутствие четкости в определении целей, критериев и показателей их оценки (потребительский спрос, технические и технологические новшества, непредсказуемые природные явления и др.).

Риск-менеджмент представляет систему оценки риска, управления риском и финансовыми отношениями, возникающими в процессе бизнеса. Риском можно управлять, используя разнообразные меры, позволяющие в определенной степени прогнозировать наступление рискового события и вовремя принимать меры к снижению степени риска.

С этих позиций тема курсовой работы «Управление рисками на предприятиях цементной промышленности (на примере ЗАО «Мальцовский портландцемент») является актуальной и вызывает практический интерес.

Цель курсовой работы – изучить способы управления рисками в определенной сфере деятельности народного хозяйства. В курсовой работе будет рассмотрена цементная промышленность и проведена оценка рисков в отрасли.

Для достижения поставленной цели необходимо решить следующие задачи:

- изучить существующую среду и риски в отрасли цементной промышленности;

- изучить воздействия рисков на деятельность конкретного предприятия цементной промышленности;

- разработать мероприятия по снижению рисков на предприятии и дать им экономическую оценку.

Объектом изучения в курсовой работе является ЗАО «Мальцовский портландцемент».

Организация системы управления рисками на промышленном предприятии

... курсовой работы состоит в раскрытии содержания проблемы управления рисками предприятия и в разработке механизма управления рисками предприятия в современных условиях хозяйствования. В соответствии с поставленной целью в работе предполагается решить следующие задачи : рассмотреть понятие риска; изучить ...

Предметом изучения являются различные виды рисков на предприятии цементной промышленности и управление ими.

При написании данной работы в качестве теоретической базы были использованы учебные пособия, справочные издания отечественных и зарубежных авторов, статьи в периодической печати. В качестве информационной базы взяты данные учета и отчетности ЗАО «Мальцовский портландцемент».

В курсовой работе использовались следующие методы: монографический – углубленное изучение длительного опыта деятельности изучаемого предприятия; метод обобщения и систематизации теоретического и практического материала, а также методы сравнения, табличный, графический, экономико-математический, аналитический.

Курсовая работа состоит из введения, трех разделов, заключения и списка литературы. Работа выполнена на 45 страницах машинописного текста, содержит 13 таблиц, 2 рисунка и приложения.

1 Основы управления рисками в отрасли цементной промышленности

1.1 Современной состояние конкурентной среды в отрасли

Цементная промышленность является одной из старейших отраслей нашей страны, является составной частью тяжелой промышленности и определяет потенциал любого государства. Отрасль является основным поставщиком сырья для производства бетона и железобетона (свыше половины производимого цемента), который в свою очередь выступает основным конструкционным материалом в строительстве. Это сектор, спрос, на продукцию которого прямо зависит от объемов жилищного и промышленного строительства.

Анализ структуры потребления в разрезе федеральных округов показывает, что региональная сегментация российского рынка цемента в целом совпадает с размещением основных его производств. Одна из причин этого – экономическая нецелесообразность продажи цемента с транспортировкой на расстоянии более 1000 км. Регионом с наиболее емким рынком является центральный федеральный округ, где сконцентрировано 36,1% внутреннего потребления цемента. За ним с существенным отставанием располагается Приволжский (18,3%), Южный округ (15%), Уральский (11,3%), Северо-Западный (7,0%), Сибирский (9,5%) и Дальневосточный (2,8%).

Внутри округов области также сильно дифференцируемы по объемам потребления. Поэтому при рассмотрении региональных рынков целесообразно учитывать и деление по областному признаку, так как в основе выделения области учтены, экономические, географические и производственные, организационные и другие факторы.

Наиболее перспективными с точки зрения объемов потребления цемента являются Московский регион (22,7% общероссийского рынка), Краснодарский край (5,6%) и Свердловская область (5,2%).

Среди других территорий весьма развитые региональные рынки имеют Татарстан, Тюменская и Челябинские области, а также Башкортостан (Таблица 1).

В целом на долю 10 регионов с максимальными объемами потребления цемента приходится более половины внутреннего рынка.

Таблица 1 – Региональная структура потребления цемента в России, %.

|

Наименование региона |

Доля региона |

|

Московский регион (Москва и область) Краснодарский край Свердловская область Республика Татарстан Тюменская область Челябинская область г. Санкт-Петербург Республика Башкортостан Новосибирская область Волгоградская область Прочие |

22,7 5,6 5,2 3,3 3,1 2,9 2,6 2,5 2,3 2,1 47,7 |

|

Итого: |

100 |

Из 11 экономических районов, производящих цемент, в 4 районах – Волго-Вятском, Центрально-Черноземном, Поволжском и Уральском – его производство превышает потребление. В Центральном, Западно-Сибирском, Северо-Кавказском, Северо-3ападном, Северном, Восточно-Сибирском и Дальневосточном потребление цемента, напротив, превышает его выпуск. При этом следует отметить, что имеющиеся мощности по производству цемента на ряде предприятий всех упомянутых экономических районов используются лишь на 30-50%.

Основные страны-покупатели российского цемента и клинкера – Испания, Китай, Украина, Казахстан, Венгрия, Финляндия, страны Ближнего Востока, Алжир, Азербайджан, Польша, Турция, Эстония, КНДР, Монголия.

Основные страны поставщики цемента в Россию – Белоруссия, Литва, Казахстан, Германия, Бельгия, Дания, Италия, Республика Корея, Словакия, Франция.

Объем производства цемента определяется следующими факторами: объем экспорта цемента; состояние производственных мощностей; уровень спроса на цемент на внутреннем рынке; возможность экспорта.

Основная доля в потреблении цемента в России приходится на портландцемент. По оценке, его удельный вес на рынке составляет не менее 92%, тогда как оптимальную часть занимает шлакопортландцемент и, в значительно меньших объемах, другие разновидности цемента.

В видовой структуре потребления портландцемента преобладают сорта, содержащие минеральные добавки. На их долю приходится почти половина портландцемента, используемого в России. Весьма значителен сегмент продукции, не содержащий минеральных компонентов. Его удельный вес превышает 38% суммарного объема потребления. Из специальных видов цементов наибольшим спросом пользуется сульфатостойкий цемент. Рынок других видов продукции пока еще остается крайне узким: так, например, цемент с пластифицирующей добавкой занимает лишь 0,1% общего объема применения, а быстродействующие сорта – около 0,5%.

Структура потребления по основным видам портландцементов в 2014г. с минеральными добавками 47,0%, без добавок 38,5%, прочие 8,3%, 6,2% – сульфатостойкий.

В марочном ассортименте лидирует потребление цемента марок 400 и 500. На их долю приходится соответственно 66,2% и 32,6% общего объема рынка. Следует отметить, что с этой точки зрения в структуре потребления цемента произошли качественные изменения, в бывшем СССР потребители в силу дефицита качественной продукции были вынуждены использовать цементы более низких марок. Так, в конце 80-х г.г. сегмент цемента марки 300 составил более 10%, тогда как в настоящее время он сузился до 0,4%. Явный прогресс достигнут и в потреблении цемента марки 500, удельный вес которой в общем объеме используемого цемента возрос за последние годы.

Производство и продажа цемента в настоящее время в России, в связи с прекращением крупного промышленного строительства, стали сезонными. Причем «пик» потребления и производства на абсолютном числе предприятий приходится на III квартал года. Наиболее низкий уровень продаж и производства приходится на I квартал года. Это ставит перед цементными предприятиями задачи изменения организации производства и труда, переоснащения основного и вспомогательного оборудования, изменения системы его ремонтов, создания резервных мощностей по упаковке цемента и другие.

Следовательно, одним из главных вопросов для цементного рынка и его потребителей являются цены, которые повышаются раз в год ближе к лету, когда спрос на этот вид строительных материалов многократно возрастает. Но причины увеличения цен не только в этом. Главные из них – рост инфляции и увеличение тарифов естественных монополий, составляющих значительную долю в себестоимости продукции цементных заводов.

Несмотря на постоянно опережающий рост цен на топливно-энергетические ресурсы, тарифов за перевозки и другие услуги транспортных, ремонтных и других организаций и, в связи с этим, увеличение эксплуатационных затрат и себестоимости цемента, индекс цен на цемент в среднем по цементной промышленности России равен 1,28.

Все основные сведения по цементной отрасли отразим в таблице и проведем анализ основных отраслевых показателей.

Таблица 2 – Экономические характеристики отрасли

|

Отраслевой показатель |

Описание (значение) |

|

1 |

2 |

|

1. Размер рынка |

Регионом с наиболее емким рынком является центральный федеральный округ, где сконцентрировано 36,1% внутреннего потребления цемента. За ним с существенным отставанием располагается Приволжский (18,3%), Южный округ (15%), Уральский (11,3%), Северо-Западный (7,0%), Сибирский (9,5%) и Дальневосточный (2,8%).

|

|

2. Темпы роста рынка |

Начавшийся в 1999г. устойчивый рост производства цемента продолжается, в среднегодовом исчислении он составил за этот период 10%. |

|

3. Ценообразование |

Несмотря на постоянно опережающий рост цен на топливно-энергетические ресурсы (131,5%), тарифов за перевозки (138,6%) и другие услуги транспортных, ремонтных и других организаций и, в связи с этим, увеличение эксплуатационных затрат и себестои-мости цемента, индекс цен на цемент в среднем по цементной промышленности России равен 1,28. |

|

4. Стадия жизненного цикла отрасли |

Цемент различных марок находится на стадии зрелости жизненного цикла товара. Цемент не имеет аналогов на данном сегменте рынка, и лучшего строительного вяжущего пока нет на рынке. |

Продолжение Таблицы 2

|

1 |

2 |

|

5. Степень вертикальной интеграции |

Основных производителей цемента, играющих заметную роль на российском цементном рынке, можно разделить на три группы: российские холдинги, объединяющие несколько заводов («Евроцемент групп»; «Сибирский цемент»); крупные российские заводы — производители цемента, пока еще не входящие в состав промышленных групп («Новоросцемент»; «Мордовцемент»); зарубежные холдинги, присутствующие на российском рынке (Lafarge; Holcim; Heidelberg).

|

|

6. Барьеры входа в отрасль |

В настоящее время усиливается конкурентная борьба за рынки продаж цемента. Наиболее ярко она выражена на рынке цемента в Центральном экономическом районе. Обострение конкуренции приводит к появлению новых игроков, которые будут тянуть цену вниз, что вынуждает производителей работать на грани рентабельности. |

|

7. Характеристика продукции |

Основная доля в потреблении цемента в России приходится на портландцемент. По оценке, его удельный вес на рынке составляет не менее 92%, тогда как оптимальную часть занимает шлакопорт-ландцемент и, в значительно меньших объемах, другие разновидности цемента. В видовой структуре потребления портландцемента преобладают сорта, содержащие минеральные добавки. На их долю приходится почти половина портландцемента, используемого в России. Весьма значителен сегмент продукции, не содержащий минеральных компонентов. Его удельный вес превышает 38% суммарного объема потребления. Из специальных видов цементов наибольшим спросом пользуется сульфатостойкий цемент. |

|

8. Эластичность спроса |

Производство и продажа цемента в настоящее время в России, в связи с прекращением крупного промышленного строительства, стали сезонными. Причем «пик» потребления и производства на абсолютном числе предприятий приходится на III квартал года. Наиболее низкий уровень продаж и производства приходится на I квартал года. |

|

9. Степень загрузки производственных мощностей |

В настоящее время в цементной промышленности России действует 50 заводов с проектной мощностью 69,2 млн. т. и фактической — 62,3 млн. т. |

|

10. Капиталоемкость |

По расчетам специалистов, необходимы инвестиции в размере 5,1-6,3 млрд. долл. |

|

11. Материалоемкость |

Производство цемента материалоемкое и чрезвычайно энергоемкое. Доля энергоресурсов, а также топлива превышает половину себестоимости. |

Оценивая состояние цементной промышленности России, следует отметить следующее. Отрасль в целом прошла стадию экономического спада и в настоящее время находится в состоянии подъема. Большая часть цементных предприятий России стала собственностью крупных корпораций, в том числе иностранных.

Исследование цемента как одного из основополагающих строительных материалов является актуальной проблемой для сегодняшней России. Наметившееся оживление в жилищном строительстве, крупнейшие инфраструктурные проекты, развитие энергетики приведут к росту потребления цемента и цен на него. Повысятся рентабельность и производственные показатели цементных компаний. Особенность и отличие рынка цемента состоит в том, что цемент не подлежит длительному хранению, срок хранения около двух месяцев.

Особенности рынка цемента в 2010-2015гг., и на период до 2020г.:

- смещение баланса спроса и предложения от Москвы в сторону регионов;

- появление на рынке новых сильных участников и весьма заметное ослабление монополизма группы «Евроцемент»;

- минимальные объемы экспортно-импортных операций;

- ценовая война между участниками рынка;

- консолидация основных игроков региональных субрынков;

- рынок цемента напрямую зависит от развития строительной отрасли РФ (жилищное, инфраструктурное и промышленное строительство).

На основе прогноза инвестиций в основной капитал и других макроэкономических факторов можно предположить, что потребность в цементе составит: на 2015г. – 65-75 млн. т, на 2020г. – 85-102 млн. т.

При этом целесообразно на этапе 2015-2020гг. развитие цементной промышленности осуществлять за счет направления средств коммерческих организаций, холдингов и действующих предприятий в основном на модернизацию и реконструкцию существующих мощностей и частично на ввод новых высокоэффективных производств, а также развитие собственной машиностроительной и инжиниринговой базы.

Также целесообразно сконцентрировать усилия на вводе новых мощностей с созданием конкурентоспособных экологически безопасных производств и поддержанию действующих мощностей. Высока вероятность прироста 15 млн. т мощностей в период 2015-2020гг., таким образом, суммарная мощность цементной отрасли РФ в 2020г. составит – 110 млн. т. При таком сценарии развития экономики в 2020г. производство цемента составит 85 млн. т, коэффициент использования оборудования 78%.

Иностранные производители имеют ценовое преимущество как за счет более низкой себестоимости производства на современном оборудовании, так и за счет возможности снижения транспортных издержек. Таким образом, выходом из непростой для российской цементной отрасли ситуации может быть только ее быстрая технологическая модернизация, в частности перевод производства на менее затратную «сухую» технологию. В настоящее время в России мокрым способом производится около 85% клинкера. Энергии на такой метод производства требуется почти в два раза меньше, чем для производства по устаревшему способу.

Новые цементные мощности строятся сейчас по современным технологиям. Объемы мощностей, которые начали сейчас строиться, оцениваются в размере свыше 30 млн. т в год.

Для производства цемента используются мергель, мел, известняк, глина, гипс и вода. Эти материалы в России найти легко. Стоит отметить, что наличие сырьевой базы, а также потребительский фактор влияют на территориальное расположение предприятий по производству цемента. Динамика распределения выпуска цемента по федеральным округам показывает, что в благополучные времена доля ЦФО снижалась по причине более активного расширения производства в других округах.

Основными направлениями развития цементной промышленности России являются:

- техническое перевооружение и реконструкция заводов с целью обновления основных фондов и доведение доли сухого способа производства цемента до 80-85%;

- обеспечение широкого вовлечения в хозяйственный оборот отходов производства смежных отраслей промышленности;

- подготовка и повышение квалификации специалистов цементной промышленности;

- уменьшение вредных выбросов в атмосферу и улучшение условий труда;

- подготовка цементных предприятий к переходу на использование в качестве технологического топлива угля и горючих отходов промышленности;

- переоснащение машиностроительной базы страны и организация производства цементного оборудования нового поколения.

Таким образом, цементную отрасль сегодня можно отнести к разряду стабильно развивающихся.

1.2 Классификация рисков в отрасли цементной промышленности

Управление риском строится на нескольких основных этапах, таких как выделение факторов риска и их классификации, оценки факторов риска и выбором метода воздействия на риск. Анализ и оценка отраслевых рисков основывается на классификации отраслевых рисков.

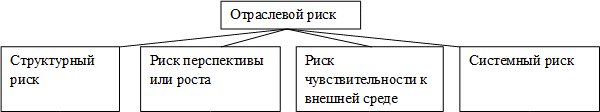

Рисунок 1 – Классификация отраслевых рисков

Структурный риск отражает детальное описание уровня риска отрасли через измерение семи ключевых показателей. Ключевыми показателями являются: барьеры вхождения в отрасль, внутриотраслевая конкуренция, экспорт и импорт в отрасли, уровень государственной поддержки, жизненный цикл, в котором находится отрасль, волатильность отрасли.

Риск чувствительности к внешней среде, а именно к внешним влияниям на отрасль – примером внешних факторов чувствительности могут быть, например, курсы валют, процентная ставка, цены на сырьевые товары.

Систематический риск, т.е. уровень колебаний или отклонения, в результатах деятельности отрасли по отношению к результатам деятельности рынка или всей экономики.

В современной предпринимательской и инвестиционной действительности наиболее распространенным является оценка риска перспективы или роста. Значение риска перспективы или роста рассчитывается на основе прогнозных данных о росте оборотов отрасли, основанных на предыдущем уровне роста отрасли и в сравнении с другими отраслями.

Высокий уровень прогнозируемого роста отрасли свидетельствует о низком уровне риска для предприятий данной отрасли, так как общество любой страны стремится к экономическому росту, а также полной занятости и устойчивому уровню цен. Технический прогресс, быстрое увеличение производственных мощностей и жизненного уровня являются главным направлением развития экономики в любой стране.

Прогнозные данные роста рассчитываются на основе так называемого «драйвера роста», свойственного для той или иной отрасли промышленности. Драйвер роста – это основной ресурс, показатель, влияющий на рост отрасли промышленности. Как правило, драйверами роста отраслей является объем производства по отношению к предыдущему периоду, уровень цен на товары или сырье, спрос на мировых рынках.

Отраслевой риск перспективы или роста следует оценивать с учетом теории циклов, кроме того, необходимо принимать во внимание вероятность отраслевого кризиса. Отраслевой кризис затрагивает какую-либо отрасль национальной экономики. Спровоцировать отраслевой кризис могут самые разнообразные причины, в частности: диспропорции в развитии отрасли, структурная перестройка, перепроизводство, рост цен на сырье, приток рабочих эмигрантов, дешевый импорт и др.

Отраслевые риски значительно более сложное и многогранное явление, требующее комплексных способов оценки, основанных не только и не столько на оценке риска перспективы или роста, но с учетом структурного риска, риска чувствительности к внешней среде (например, изменение курса валют) и системном риске. Только определив полную карту риска отрасли промышленности и оценив вероятность риска, можно использовать общепринятые способы воздействия на риск: избегание, сохранение, передача или снижение риска.

Рассмотрим риски, присущие цементной промышленности.

Цементная промышленность имеет две основные отличительные особенности. Первая – производство цемента чрезвычайно энергоемко. Доля энергоресурсов, а также топлива превышает половину себестоимости. Это делает ее очень чувствительной к колебаниям стоимости энергоресурсов и различных видов топлива.

Цемент является ключевым элементом в производстве основного строительного материала – железобетона, и, соответственно, цементная промышленность в экономике играет роль одного из каналов трансляции инфляции издержек на всю экономику. Доля затрат на топливно-энергетические ресурсы в себестоимости зависит от технологии производства.

Влияние стоимости энергоресурсов на цементную промышленность очень велико. Низкая стоимость газа на внутреннем рынке вкупе с постоянно растущей стоимостью электроэнергии делают экономически невыгодным переход на более передовое производство сухим способом, к тому же изначально большинство цементных заводов сориентировано на мокрую технологию (по ней производится чуть менее 90% цемента).

Впрочем, ситуация меняется по мере увеличения стоимости газа. Однако вопрос энергоемкости на фоне постоянного роста энерготарифа пока открыт.

Другая важная особенность отрасли – то, что при перевозках на дальние расстояния доля тарифа на грузоперевозки в стоимости для потребителя может достигать половины себестоимости продукта. Это резко усиливает локализацию рынка в рамках отдельных региональных сегментов. В основном же перевозки внутри региона имеют смысл только при существенном недостатке мощностей по производству цемента либо возможности существенно сэкономить на ж/д тарифе.

Важен также рост цен на цемент, который зачастую бывает скачкообразным и непрогнозируемым. Например, компания «Евроцемент», купив несколько заводов, моментально подняла цены на цемент практически в два раза. Тот факт, что такой скачкообразный рост цен возможен, свидетельствует о высокой монополизации отрасли. Но это, в свою очередь, предоставляет дополнительные возможности для роста независимых производителей цемента: потребители как экономические рациональные субъекты рынка в этой ситуации будут искать альтернативные источники поставок по более низким ценам, и, таким образом, для независимых производителей появляется дополнительный потенциал для роста объемов продукции.

Тем не менее, в росте цен на цемент есть и объективные причины. Главной проблемой для цементных предприятий является рост тарифов естественных монополий: их доля в структуре издержек составляет около 60%. Поэтому предприятия реагируют на любое повышение тарифов естественных монополий довольно чутко и в ответ вынуждены повышать цены.

По прогнозам предприятий, если сохранится та же динамика роста тарифов естественных монополий, как и в настоящее время, цена цемента вырастет на 20%, и, таким образом, российские цены сравняются со среднеевропейскими: тонна цемента будет стоить не менее $90. Если тарифы будут расти более быстрыми темпами или же увеличатся темпы строительства и спрос, цены на цемент легко перешагнут уровень в $100 за тонну. Повышение цен на цемент увеличит рентабельность цементного бизнеса и повысит объем его доходов. Это значит, что перспективы развития предприятий цементной промышленности выглядят вполне привлекательно.

Несмотря на динамичный рост объемов производства цемента, цементная промышленность еще не вышла на объемы производства, которые существовали в начале 90-х. Это значит, что мощности заводов все еще полностью не загружены, и, следовательно, цементные заводы сохраняют серьезный потенциал роста объемов выпуска даже при минимальных инвестициях в производство.

На предприятиях высокий износ оборудования – в среднем по отрасли – 70%. Для обеспечения выполнения национальной программы по строительству доступного жилья, по расчетам специалистов, необходимы инвестиции в размере 5,1-6,3 млрд. долл. Эти средства должны быть направлены на поддержание и модернизацию действующих мощностей и строительство новых цементных заводов. Непринятие срочных мер может привести к дефициту цемента.

Одной из основных проблем отрасли является несовершенство технологического процесса, поскольку российский цемент производится по высокозатратным, устаревшим технологиям.

Почти 85% клинкера в отечественной цементной промышленности производится мокрым способом производства с удельным расходом условного топлива до 200-230 кг.усл.топл./т, в то время как в промышленно-развитых странах (Япония, ЕС) большая часть клинкера обжигается по сухому способу с расходом 120-130 кг.усл.топл./т. В США 80% мощностей ориентированы на сухой способ производства, 20% – на мокрый.

Проводя модернизацию цементной промышленности, Россия первоначально должна приблизиться к структуре США. Только 2 из 190 действующих в России печных агрегатов могут быть отнесены к числу современных (ОПО «Невьянский цементник» (Свердловская область) и ОАО «Серебряков цемент» (Волгоградская область)).

Российские заводы, работающие по сухому способу, в основном, используют устаревшие технологии, что не дает экономии в затратах, типичной для этого способа производства в других странах.

Почти весь цемент и до 90% сырья в отечественной промышленности измельчается в шаровых мельницах открытого цикла помола. Расход электроэнергии только на передел помола цемента составляет около 40 кВт*ч, в то время как при широко распространенном за рубежом замкнутом цикле он не превышает 25-30 кВт*ч.

Использование в системах замкнутого цикла высокоэффективных сепараторов 3-го поколения позволяет направленно влиять на состав цемента и обеспечивать получение заданных свойств, в том числе при производстве многокомпонентных цементов. Расход топлива на этих агрегатах составляет соответственно 128 и 143 кг.усл.топл./т клинкера, т.е. находится на уровне 60-65% от среднеотраслевого уровня затрат и соответствует уровню расхода в ЕС.

Однако переход на сухой способ производства в России влечет за собой определенные проблемы. Если цена тонны условного топлива у нас в стране повысится до уровня западной, то не менее 80% цемента Россия вынуждена будет производить по сухому способу производства или же вообще прекратить его производство. Дешевле станет покупать его в Турции, Китае и других странах. Энергоемкий мокрый способ производства станет неконкурентоспособным по сравнению с сухим, являющимся более дешевым. На коренную же реконструкцию и модернизацию требуются достаточно большие вливания инвестиций в данный сектор экономики. Так, в частности, на перевод завода мощностью в 1 млн. т на сухой способ производства требуется около 70 млн. долларов США.

Поэтому в условиях технологической реструктуризации данной отрасли необходимо проведение мероприятий по поэтапному переводу мощностей на сухой способ производства, проявляющееся как в реконструкции действующих линий, так и строительстве новых цементных заводов.

Использование помола сырья в замкнутом цикле, позволяющего снизить энергоемкость процесса в 1,5 раза (с 40 до 25 кВт*ч), а также снижение влажности шлама за счет применения новых более эффективных разжижителей, позволяющих сократить на 15-20% удельный расход топлива, дают возможность приблизить (по затратам топливно-энергетических ресурсов) мокрый способ производства к сухому, обеспечивая его конкурентоспособность.

Удешевление затрат на топливно-энергетические ресурсы возможно также посредством использования альтернативных источников.

В мировой практике используют различные подходы к выбору топливно-энергетических ресурсов, используемых при производстве клинкера. К основным топливно-энергетическим ресурсам можно отнести природный газ, уголь, мазут, сланцы. Наряду с ними широкое применение находит внедрение альтернативных видов топлива, позволяющее решать одновременно две задачи – утилизацию вторичного сырья и замену основного ресурса (природного газа, угля, мазута).

В странах ЕС в составе технологического топлива, используемого при производстве цемента, все в большей степени находят применение вторичные виды ресурсов. Замещение основного вида топлива вторичным в отдельных странах ЕС составило: во Франции – 27%, в Австрии – 29%, в Швейцарии – 34%, в Нидераландах – 72%.

В качестве альтернативного топлива используются топливо-содержащие отходы – шины, резина, отработанные масла, пластик, бумага, переработанные фракции из бытовых отходов, животной муки и жиров, древесины, растворителей и т.п.

Доля энергоносителей в себестоимости цемента, производимого в РФ, составляет 50-57%. Ориентация отрасли на один топливно-энергетический ресурс делает ее «уязвимой» к динамике цен на него. Опережающий рост цен на топливно-энергетические ресурсы по сравнению с ценами на цемент приводит к увеличению себестоимости продукции данной отрасли, а в условиях стабилизации цен на него – снижению финансовых показателей, влияющих на объем привлекаемых инвестиций, определяющих процесс модернизации цементной промышленности, её технологическое развитие.

Проведенный анализ цементной промышленности позволил выявить круг проблем, нуждающихся в изучении и оценки, а также управлении рисками в условиях нестабильной экономики.

Риски цементной промышленности, представляют собой вероятность наступления таких условий, при которых отрасль будет не способна поддерживать существующий уровень производства, что приведет к определенному спаду основных производственных и социально-экономических показателей.

В итоге сведем все риски, присущие цементной промышленности в таблицу.

Таблица 3 – Классификация рисков цементной промышленности

|

Группа рисков |

Простые риски |

|

Производственные риски |

Внедрение в производство новой техники и технологии |

|

Применение устаревших, энергоемких технологий производства |

|

|

Вероятность потерь имущества предприятия по причине перенапряжения технической и технологической систем |

|

|

Изношенность производственной базы |

|

|

Ухудшение качества продукции |

|

|

Добыча и качество сырья |

|

|

Транспортные риски |

Невыполнение графиков поставок продукции |

|

Содержание транспортного цеха |

|

|

Неэффективная транспортная логистика |

|

|

Рыночные риски |

Изменение цен на топливно-энергетические ресурсы |

|

Изменение транспортных тарифов |

|

|

Вероятность изменения цен на продукцию предприятия |

|

|

Вероятность изменения спроса на продукцию предприятия |

|

|

Возможное изменение цен на продукцию конкурентов в сторону снижения |

|

|

Возможное повышения производства продукции конкурентами |

|

|

Вероятность повышения налогового бремени |

|

|

Инфляционный риск |

|

|

Платежеспособность потребителей предприятия |

|

|

Социальные риски |

Затруднения в подборе профессиональной рабочей силы |

|

Несоответствующий уровень заработной платы |

|

|

Необходимость развития социальной инфраструктуры |

|

|

Экологические риски |

Риски вероятности стихийных бедствий |

|

Выбросы в окружающую среду и сбросы в воду |

|

|

Ужесточение законодательства в области окружающей среды |

|

|

Инвестиционные риски |

Наличие морально изношенных основных средств |

|

Проблема модернизации и воспроизводства оборудования |

|

|

Привлечение инвестиций |

|

|

Риски, связанные с внедрением новых технологий |

|

|

Макроэкономические риски |

Риск импортных поставок продукции |

|

Риск колебания валютных курсов |

|

|

Ухудшение экономической обстановки |

|

|

Угроза мирового экономического кризиса |

|

|

Риски изменений продвижения товара |

|

|

Риск снижения объемов инвестиций |

2 Исследование воздействия рисков на деятельность ЗАО «Мальцовский портландцемент»

2.1 Общая характеристика предприятия

Предприятие: Закрытое акционерное общество ЗАО «Мальцовский портландцемент».

Мощность: 4,254 млн. т цемента в год

Адрес: Брянская область, г. Фокино, ул. Цементников, д.1, 242610

Телефон: +7 4832 584354 +7 4832 584364

Факс: +7 4832 584260

Отдел продаж: +7 48333 47193

Генеральный директор: Карякин Николай Михайлович

Акционерное общество «Мальцовский портландцемент» основано в июне 1899г., талантливым русским инженером Львом Кирилловичем Шешминцевым. Общество названо в честь прогрессивного промышленника и предпринимателя, пионера многих технических начинаний в России Сергея Ивановича Мальцова (1810–1893), который внес огромный вклад в промышленное развитие брянского края. Цементный завод АО «Мальцовский портландцемент» был заложен в августе 1899г. у деревни Боровка Жиздринского уезда Калужской губернии (ныне г.Фокино Брянской области), рядом с богатейшими залежами мела и глины. Завод пущен в эксплуатацию в октябре 1900г.

После Октябрьской революции, в декабре 1918г., завод был национализирован и перешел в ведение ВСНХ РСФСР. В декабре 1975г. было образовано Производственное объединение «Брянскцемент». Весь комплекс с четырьмя технологическими линиями общей мощностью 2600 тыс. т. цемента в год был завершен в 1989г.

При акционировании предприятия в декабре 1992г. ему было возвращено первоначальное историческое название – АО «Мальцовский портландцемент».

В 1996г. предприятие вошло в ОАО «Штерн Цемент» – одну из ведущих российских компаний по производству и продаже вяжущих строительных материалов. Весной 2002 года концерн был переименован в ОАО «Евроцемент». Летом 2004г. ОАО «Евроцемент» вошло в состав холдинга «Евроцемент групп». Осенью 2008 года предприятие стало закрытым акционерным обществом «Мальцовский портландцемент».

Предприятие ЗАО «Мальцовский портландцемент» является закрытым акционерным обществом и работает на основании Устава общества, который является его учредительным документом (согласно ФЗ РФ «Об акционерных обществах» от 26.12.95г. № 208-ФЗ), в котором содержатся все необходимые сведения, а так же требования, обязательные для исполнения всеми органами общества и его акционерами.

Согласно Уставу, основной целью ЗАО «Мальцовский портландцемент» является получение прибыли путем насыщения потребительского рынка товаром – цементом. Данный строительный материал жизненно необходим современному обществу.

Цемент – это тонкодисперсный порошок серого цвета с зеленоватым оттенком. В готовом цементе не должно содержаться никаких комков. Портландцементом называется гидравлическое вяжущее вещество, твердеющее в воде и на воздухе и представляющее собой продукт тонкого помола клинкера, получаемого в результате обжига до спекания искусственной сырьевой смеси. В составе клинкера преобладает содержание силикатов кальция (70-80 %).

Важными свойствами портландцемента являются плотность, водопотребность, пластичность, водоотделение, морозостойкость, выделение теплоты при твердении, сцепление со стальной арматурой.

Номенклатура выпускаемой продукции:

По ГОСТ 31108-2003:

ЦЕМ I 42,5Н – портландцемент класса 42,5 нормальнотвердеющий

ЦЕМ II/А-Ш 42,5Н – портландцемент с минеральными добавками до 20%, класса 42,5, нормальнотвердеющий

ЦЕМ II/А-К (Ш-П) 42,5Н – композиционный портландцемент с минеральными добавками до 20%, класса 42,5, нормальнотвердеющий

ЦЕМ II/А-К (Ш-П) 32,5Б – композиционный портландцемент с минеральными добавками до 20%, класса 32,5, быстротвердеющий

По EN 197-1:

СЕМ I 42,5N – портландцемент класса 42,5 нормальнотвердеющий

CЕМ II/А-M (S-P) 42,5N – композиционный портландцемент с минеральными добавками до 20%, класса 42,5, нормальнотвердеющий

По ГОСТ 10178-85:

ПЦ 500-Д0-Н – портландцемент марки 500 на основе клинкера нормированного состава

А также, предметом деятельности общества является: производство строительных материалов; выполнение строительных, строительно-монтажных и пуско-наладочных работ; предоставление транспортных услуг населению и организациям; оказание бытовых услуг населению; переработка вторичного сырья, отходов производства; организация и проведение научно-исследовательских, опытно-конструкторских и проектно-изыскательских работ и реализация их результатов, инжиниринг и проч.

ЗАО «Мальцовский портландцемент» – неоднократный лауреат Всероссийского конкурса Госстроя России на звание лучшего предприятия строительных материалов. Продукция завода отмечена почетным дипломом «Московское качество», медалью столичной торгово-промышленной палаты, серебряными дипломами конкурса «100 лучших товаров России», дипломами программы «Российское качество», золотыми и платиновыми наградами Национальной программы «Всероссийская марка. Знак качества XXI века». Присвоенные награды позволили предприятию в 2009 и 2013 годах быть удостоенным «Паспорта предприятия высокого качества».

В октябре 2013г. по итогам программы Правительства Москвы «Московское качество» портландцемент ПЦ 500–Д0–Н отмечен почетным дипломом и сертификатом качества Московской торгово-промышленной палаты и Московского независимого центра экспертизы и сертификации «Мосэкспертиза». С мая 2002г. предприятие имеет сертификат соответствия системы качества производства портландцемента и шлакопортландцемента общестроительного назначения требованиям ГОСТ Р ИСО 9002-96.

Производственный потенциал ЗАО «Мальцовский портландцемент» огромен. Мощность завода по выпуску продукции составляет 4,5 млн. тонн цемента в год. Загрузка производственных мощностей осуществляется на 85%.

Для проведения экономического анализа сравниваются показатели отчетного 2014г. с показателями 2012-2013гг., представленные в таблице 1.

Таблица 4 – Основные экономические показатели деятельности

ЗАО «Мальцовский портландцемент» в 2012-2014гг.

| Показатели | Значение показателя |

Абсолютное отклонение, ± |

Темп прироста, % | |||||

| 2012г. | 2013г. | 2014г. |

2013г. к 2012г. |

2014г. к 2013г. |

2013г. к 2012г. |

2014г. к 2013г. |

||

| 1. Годовой выпуск:

— в натуральном выражении, тыс. тонн — в стоимостном выражении, тыс. руб. |

3718 10122560 |

3720 10119200 |

3320 9069200 |

2 -3360 |

-400 -1050000 |

100,05 99,97 |

89,25 89,62 |

|

| 2. Объем реализации: — тыс. тонн — в стоимостном выражении, тыс. руб. |

3663 9974798 |

3530 9631043 |

3196 8750398 |

-133 -343755 |

-334 -880645 |

96,37 96,55 |

90,54 90,86 |

|

| 3. Среднесписочная численность, чел. |

1865 |

1798 |

1715 |

-67 |

-83 |

96,41 |

95,38 |

|

|

4. Производительность труда, тыс. руб./чел. |

5427,6 |

5628,0 |

5291,2 |

200,4 |

-336,8 |

103,69 |

94,02 |

|

|

5. Среднегодовая стои-мость ОПФ, тыс. руб. |

2225400 | 2429143 | 2552197 |

203743 |

123054 |

109,16 |

105,07 |

|

|

6. Фондоотдача, руб./руб. |

4,48 |

3,96 |

3,43 |

-1,12 |

-0,53 |

75,0 |

86,62 |

|

|

7. Фондовооружен-ность, тыс. руб./чел. |

1193,2 |

1351,0 |

1488,2 |

157,8 |

137,2 |

113,22 |

110,16 |

|

|

8. Валовая прибыль, тыс. руб. |

4605561 | 3939548 | 3487996 |

-666013 |

-451552 |

85,54 |

88,54 |

|

|

9. Чистая прибыль, тыс. руб. |

1976769 | 825976 | 643898 |

-1150793 |

-182078 |

41,78 |

77,96 |

|

|

10. Рентабельность продукции, % |

24,39 |

10,26 |

9,56 |

-14,13 |

-0,7 |

42,07 |

93,18 |

|

Из данных таблицы 4 следует, что объем производимой продукции в 2014г. уменьшился по сравнению с прошлым годом на 10,75% или на 400 тыс. тонн цемента, в стоимостном выражении уменьшение составило на 10,38%. Это говорит о снижении эффективности работы предприятия. Объем реализации также уменьшился, снижение составило 9,46% или на 334 тыс. тонн цемента. В стоимостном выражение уменьшение составило 9,14%, что отрицательно сказалось на финансовых результатах.

Численность предприятия уменьшилась на 83 человека. Наблюдается отрицательная тенденция в уровне производительности труда. Величина данного показателя снизилась на 5,98% или соответственно на 336,8 тыс. руб. на 1 человека. Эффективность использования основных фондов характеризует показатель фондоотдачи, он составил в 2014г. 8,2 руб. с 1 руб. ОПФ. Данный показатель уменьшился по сравнению с 2013г. на 7,03% или на 0,62 руб.

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Анализируя данные показатели, видим, что в отчетном году произошло уменьшение валовой прибыли на 11,46% или на 451552 тыс. руб. Чистая прибыль уменьшилась в отчетном году значительно на 182078 тыс. руб. или на 22,04% по сравнению с прошлым годом. Соответственно произошло снижение уровня рентабельности продукции с 10,26% до 9,56%.

Из результатов экономического анализа показателей работы ЗАО «Мальцовский портландцемент» следует, что предприятие снизило темпы роста объемов производства и сбыта, следовательно, показатели фондоотдачи, производительности труда, чистой прибыли уменьшились, что отрицательно сказалось на его финансовом состоянии.

Проведем анализ внешней среды ближнего окружения, который осуществляется посредством анализа конкурентов, потребителей, поставщиков, контактных аудиторий, имеющих прямые деловые контакты с изучаемым предприятием.

Конкуренция характеризуется наличием нескольких соперников, одной и той же сферой деятельности, совпадающей целью. Чтобы успешно развиваться предприятию, необходимо тщательно изучить и проанализировать конкурентную среду, в которой действует фирма.

Таблица 5 – Анализ сильных и слабых сторон конкурентов

|

Сильные стороны |

Слабые стороны |

|

|

1. ЗАО «Осколцемент» |

Широкий ассортимент выпускаемой продукции, умеренная цена, большая доля рынка. |

Сильная конкуренция, рядом находится предприятие «Белгородский цемент» |

|

2. ЗАО «Белгородский цемент» |

Широкий ассортимент продукции, высокая доля рынков в России и большой объем экспорта, низкие цены. |

Большая доля выпуска цемента низких марок. |

|

3. Сланцевский цементный завод |

Большая доля Центрального рынка, возможность выхода на Северо-Западный рынок. |

Высокая цена, узкая номенклатура выпускаемой продукции. |

|

4. Щуровский цементный завод |

Широкий ассортимент выпускаемой продукции, продукция имеет особый спрос, т. к. это цветной цемент. |

Небольшая мощность завода, работа в основном только на Московский рынок. |

|

5. ЗАО «Липецкцемент» |

Низкие цены, высокая доля Центрального рынка. |

Узкий ассортимент выпускаемой продукции. |

|

6. ЗАО «Михайловцемент» |

Довольно большая доля Центрального рынка, умеренные цены на продук-цию, освоение новой продукции. |

Узкий ассортимент выпускаемой продукции. |

|

7. ЗАО «Мальцовский портландцемент» |

Широкий ассортимент выпускаемой продукции, выпуск новых видов продукции, высокая доля Московского и Центрального рынков и экспорта, низкие цены. |

Сильная конкуренция на Московском рынке, возможность снижения качества продукции. |

Анализ конкуренции показал, что конкуренты у ЗАО «Мальцовский портландцемент» сильные. Чтобы удержаться на данных позициях, необходимо постоянно увеличивать производство продукции, снижать издержки, повышать качество, улучшать уровень обслуживание клиента.

Круг потребителей продукции ЗАО «Мальцовский портландцемент» многообразен. Основными организационными потребителями являются: бетонные заводы, заводы стройматериалов, домостроительные комбинаты и комплексы, заводы железобетонных изделий и конструкций, мостовых железобетонных конструкций, производственно-промышленные строительные комбинаты ТЭЦ, ГРЭС, АЭС, ремонтно-строительные комплексы и прочие промышленные и непромышленные организации, т.е. практически все отрасли промышленности, но в основном строительный комплекс. Задачи их обслуживания решает сбытовая сеть концерна «Евроцемент групп».

Объем продаж, осуществляемых через филиалы, достиг 35% от общего объема реализации строительного материала. Сбытовая сеть компании насчитывает четырнадцать филиалов, которые занимаются реализацией цемента преимущественно в центральных и северо-западных областях России.

«Мальцовский портландцемент» поставляет продукцию в 42 региона России, а также на экспорт – в Литву и Польшу. Активно развивается экспортная программа, появились представительства в Венгрии и Прибалтике. Разработаны альтернативные системы продаж, в том числе фьючерсная программа, которая заинтересовала не только строительные компании, но и кредитные учреждения. Сбытовая политика компании «Евроцемент групп» заключается, в первую очередь, в работе со стратегическими партнерами-фирмами, которые отличает устойчивый интерес к продукции ЗАО «Мальцовский портландцемент» в течение года.

Таблица 6 – Сегментирование рынка по потребителям ЗАО «Мальцовский

портландцемент» в 2014г.

|

Потребители |

Объем продаж, % |

Объем продаж, тыс. т. |

|

1. Строительные компании |

64,3 |

2055,0 |

|

2. Индивидуальные застройщики |

15,9 |

508,2 |

|

3. Частные потребители |

8,2 |

262,1 |

|

4. Промышленные предприятия, организации |

9,8 |

313,2 |

|

5. Прочие потребители |

1,8 |

57,5 |

|

ВСЕГО: |

100 |

3196 |

Приобретение цемента возможно через сбытовую сеть ОАО «Евроцемент», представительства, оптовые склады, магазины строительных материалов и со складов предприятия.

Таблица 7 – Оценка привлекательности рынка для покупателей продукции

ЗАО «Мальцовский портландцемент»

|

Фактор |

Характеристика |

|

1. Географическое положение |

Европейская часть России, Центральный экономический район, Брянская область г. Фокино |

|

2. Потребности клиентов |

Высокое качество продукции, сервис, широкая номенклатура, тарирование цемента |

|

3. Мотивы покупок |

Строительство жилых и производственных объектов, дорог, производство стеновых материалов, железобетонных конструкций |

|

4. Вид процесса приобретения |

В основном оптовая торговля, концерном «ЕВРОЦЕМЕНТ групп» создано 14 сбытовых филиалов по России и за рубежом, руководство осуществляется Управлением региональных продаж |

|

5. Способы получения информации потребителем |

Реклама в средствах массовой информации, выпуск прайс-листов, буклетов, календарей, применение льгот и скидок оптовым покупателям и постоянным клиентам |

Удовлетворение и постоянство потребителей является главным условием успешной работы предприятия. В этой связи предприятие проводит работу по созданию системы изучения мнения потребителей об акционерном обществе, как деловом партнере. В настоящее время предприятие целенаправленно продолжает развивать работу с потребителями на основе партнерства, надежности, доверия, избрав это направление главным в политики предприятия в области качества, 68% потребителей являются постоянными клиентами завода.

ЗАО «Мальцовский портландцемент» работает на собственном сырье, которое добывается в карьерах, расположенных вблизи завода: Березинский карьер глины, расположенный в 5км. к северу от территории завода, Фокинское месторождение мела – в 3-ех км. Доставка сырья осуществляется по железной дороге, в соморазгружающихся полувагонах-думпкарах. Электроэнергией завод снабжает ОАО «Брянскэнерго», поставки природного газа осуществляет ООО «Брянскрегионгаз», поставки артезианской воды и забор сточных вод осуществляет МУП УЖКХ, железнодорожные перевозки организуются по железнодорожным путям Брянского отделения Московской железной дороги.

Следует отметить, что, несмотря на то, что основные поставщики сырья

являются монополистами на центральном рынке России, у предприятия сложились гибкие, долголетние взаимоотношения с ОАО «Гипс KNFUF Маркетинг» (гипсовыйо камень), АК «Тулачермет» (аглодоменныйо шлам), ОАО «Аммофос» (пиритные огарки), ОАО «Северсталь» (гранулированныйо шлак).

Видим, что ЗАО «Мальцовский портландцемент» имеет прочные связи с потребителями, с поставщиками, уверенно чувствует себя на рынке.

Для проведения анализа внутренней и внешней среды необходимо оценить сильные и слабые стороны в деятельности предприятия.

Таблица 8 – Анализ сильных и слабых сторон предприятия

|

Сильные стороны |

Слабые стороны |

|

Управление |

|

|

Стратегическое управление предприятием осуществляется концерном «ЕВРОЦЕМЕНТ групп», поэтому точно определяются перспективы развития предприятия на основе перспектив развития отрасли. Внедрение комплексной системы по автоматизации управления материальными потоками и бухгалтерским учетом, а также планирования производственных затрат и финансового планирования. |

Централизация управления приводит к тому, что предприятие не имеет возможности принимать самостоятельные решения по ряду вопросов |

|

Производство |

|

|

Наибольший объем выпуска и максимальное освоение действующих мощностей по производству цемента. Сертифицирована система менеджмента качества применительно к производству основных видов продукции завода. Реализация программы по природоохранным мероприятиям. |

Необходимо проведение технического перевооружения предприятия, высокая степень износа оборудования. Большой расход ресурсов для производства продукции, необходимость внедрения новых технологий. Для удешевления продукции в состав цемента вводится большое количество добавок, за счет чего страдает качество продукции. |

|

Потребители |

|

|

Уверенные позиции на рынке строительных материалов: большая доля рынка Центрального региона, Московского рынка, экспорт цемента в страны ближнего и дальнего зарубежья. Концерном создана разветвленная торгово-сбытовая сеть. Длительные связи с оптовыми потребителями, заключение договоров на крупные поставки цемента в Москве и Московской области. |

Недостаточное изучение мнения потребителей о качестве, цене на продукцию, об уровне обслуживания. Приобретение продукции только через посредника. Сложность приобретения продукции мелкими партиями прямо с завода. Рост цен на продукцию снижает спрос. Сезонность спроса. |

Продолжение таблицы 8.

|

Поставщики |

|

|

Стабильность партнерских отношений, выполнение всех договорных обязательств. Надежность поставок, высокое качество поставляемых материальных ресурсов. |

Возможны сбои в поставках, поэтому необходимо делать большие запасы материальных ресурсов. Постоянное удорожание тарифов на перевозку заказа. |

|

Финансы и ценообразование |

|

|

Высокие финансовые показатели, рентабельность достигает 28%. Цены на продукцию средине по отрасли, подкреплены высоким качеством продукции и уровнем обслуживания потребителя. |

Высокие цены на топливно-энергетические ресурсы, следовательно, высокая себестоимость выпускаемой продукции приводит к постоянному росту цены на продукцию. |

Проведя анализ внутренней и внешней среды предприятия можно сделать вывод, что предприятие ЗАО «Мальцовский портландцемент» занимает прочные позиции на рынке строительных материалов. Большой выпуск продукции, широкий ассортимент, высокое качество, создание разветвленной сбытовой сети, хорошее обслуживание и прочные связи с потребителями позволяют предприятию получать высокие доходы.

2.2 Управление рисками в ЗАО «Мальцовский портландцемент»

Выявление причин риска позволяет принимать научно-обоснованные меры по управлению возможными рисками. В связи с этим проводится комплекс маркетинговых мероприятий по оценке возможного риска и по проведению коммерческой, финансовой, производственной, организационной деятельности, направленной на снижение уровня риска.

Результаты комплексного анализа рисков приведены в таблице 9. При анализе использовалась методика постадийной оценки рисков, по результатам работы которой рассчитаны средние значения вероятности (V) наступления того или иного события, вес (W) этого события в факторном пространстве устойчивого функционирования предприятия.

Значение V соответствует непрерывной шкале со следующими реперными точками: «0» – событие не возникает; «25» – событие, скорее всего не возникает (не реализуется); «50» – о вероятности возникновения или не возникновения события определенно сказать нельзя; «75» – событие, скорее всего, проявится; «100» – событие реализуется наверняка.

Вес W характеризует принадлежность риска к соответствующей зоне:

- W = 0,1 – критический риск;

- W = 0,055 – повышенный риск;

- W = 0,01 – минимальный риск.

Таблица 9 – Анализ рисков на предприятии ЗАО «Мальцовский

портландцемент»

|

Простые риски |

Эксперты |

Средняя V i |

Прио-ритет Р i |

W i |

Р i |

||||||

|

1 |

2 |

3 |

|||||||||

|

Финансово-экономические риски – 12,78 |

|||||||||||

|

Сезонность спроса на цемент |

50 |

50 |

75 |

58 |

3 |

0,01 |

0,58 |

||||

|

Выпуск новых видов цемента конкурентами |

25 |

25 |

50 |

33 |

2 |

0,055 |

1,82 |

||||

|

Снижение цен конкурентами |

25 |

25 |

50 |

33 |

1 |

0,1 |

3,3 |

||||

|

Повышение качества цемента у конкурентов |

50 |

25 |

50 |

42 |

2 |

0,055 |

2,31 |

||||

|

Захват конкурентами рынка сбыта |

0 |

25 |

25 |

17 |

2 |

0,055 |

0,94 |

||||

|

Увеличение налогов |

25 |

50 |

50 |

42 |

3 |

0,01 |

0,42 |

||||

|

Рост цен на сырье и топливо |

25 |

25 |

25 |

25 |

2 |

0,055 |

1,38 |

||||

|

Применение средств рекламы и стимулирования сбыта конкурентами |

25 |

25 |

50 |

33 |

3 |

0,01 |

0,33 |

||||

|

Неплатежеспособность потребителей |

0 |

25 |

25 |

17 |

1 |

0,1 |

1,7 |

||||

|

Социальные факторы – 6,79 |

|||||||||||

|

Снижение уровня заработной платы |

50 |

50 |

75 |

58 |

2 |

0,055 |

3,19 |

||||

|

Тяжелые условия труда приводят к текучести рабочих кадров |

50 |

50 |

75 |

58 |

2 |

0,055 |

3,19 |

||||

|

Квалификация кадров |

0 |

0 |

25 |

8 |

3 |

0,01 |

0,08 |

||||

|

Жесткая система управления, административный стиль |

25 |

25 |

50 |

33 |

3 |

0,01 |

0,33 |

||||

|

Технические факторы – 3,69 |

|||||||||||

|

Применение новых технологий конкурентами |

50 |

50 |

50 |

50 |

3 |

0,01 |

0,5 |

||||

|

Изношенность производственного оборудования |

50 |

50 |

75 |

58 |

2 |

0,055 |

3,19 |

||||

|

Экологические факторы – 3,44 |

|||||||||||

|

Вредность производства |

25 |

25 |

25 |

25 |

3 |

0,01 |

0,25 |

||||

|

Увеличение издержек на очистные сооружения |

50 |

50 |

75 |

58 |

2 |

0,055 |

3,19 |

||||

Суммарный риск составил – 26,7, что говорит о большом количестве и высокой степени рисков для ЗАО «Мальцовский портландцемент».

Произведем количественную оценку рисков на предприятии, используя заданную матрицу выигрышей.

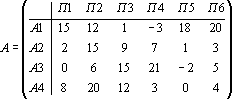

Например, у промышленного предприятия ЗАО «Мальцовский портландцемент» имеются 4 стратегии: А1 – расширение производства; А2 — сохранение масштабов производства; А3 – сокращение производства; А4 – переход на выпуск новой продукции.

Необходимо выбрать наилучшую стратегию для предприятия.

Дана следующая матрица выигрышей:

Построим матрицу рисков.

Риском rij игрока при использовании им стратегии Ai, и при состоянии среды Пj будем называть разность между выигрышем, который игрок получил бы, если бы знал, что состоянием среды будет Пjу, и выигрышем, который игрок получит, не имея этой информации.

Зная состояние природы (ее стратегию) Пj, игрок выбирает ту стратегию, при которой его выигрыш максимален, т.е. rij = βj – aij, где βj = max aij при заданном j.

β1 = 15; β2 = 20; β3 = 15; β4 = 21; β5 = 18; β6 = 20

Согласно введенным определениям rij и βj получаем матрицу рисков:

|

П1 |

П2 |

П3 |

П4 |

П5 |

П6 |

||

|

А1 |

0 |

8 |

14 |

24 |

0 |

0 |

|

|

R= |

А2 |

13 |

5 |

6 |

14 |

17 |

17 |

|

А3 |

15 |

14 |

0 |

0 |

20 |

15 |

|

|

А4 |

7 |

0 |

3 |

18 |

18 |

16 |

Выбираем такую стратегию, которая была бы наиболее выгодной по сравнению с другими, т.е. стратегию А1 – расширение производства (риск минимален – 46, выигрыш максимален – 63).

Определим оптимальную стратегию, используя критерии Вальда.

Выбор решения по критерию Вальда (максиминный критерий).

С позиций данного критерия природа рассматривается как агрессивно настроенный и сознательно действующий противник. Выбирается решение, для которого достигается значение максимального критерия (W): W = max min aij

По платежной матрице рассчитаем для стратегий min aij:

- А1 = -3;

- А2 = 1;

- А3 = -2;

- А4 = 0.

W = max min aij = -3, что соответствует первой стратегии А1 – расширение производства.

В соответствии с критерием Вальда из всех самых неудачных результатов выбирается лучший (W= -3).

Это перестраховочная позиция крайнего пессимизма, рассчитанная на худший случай. Такая стратегия приемлема, например, в случаях, когда игрок не столь заинтересован в крупной удаче, но хочет себя застраховать от неожиданных проигрышей. Выбор такой стратегии определяется отношением игрока к риску.

Определим оптимальную стратегию, используя критерии Сэвиджа.

Выбор стратегии аналогичен выбору стратегии по принципу Вальда с тем отличием, что игрок руководствуется не матрицей выигрышей, а матрицей рисков: S = min max rij.

По матрице рисков рассчитаем для стратегий max rij:

- А1 = 24;

- А2 = 17;

- А3 = 20;

- А4 = 18.

Минимально возможный из самых крупных рисков, равный 17, достигается при использовании второй стратегии A2 – сохранение масштабов производства.

Определим оптимальную стратегию, используя критерии максимакса.

С помощью этого критерия определяется стратегия, максимизирующая максимальные выигрыши для каждого состояния природы. Это критерий крайнего оптимизма. Наилучшим признается решение, при котором достигается максимальный выигрыш (М): М = max max aij

Видим, что для матрицы наилучшим решением будет А3 – сокращение производства, при котором достигается максимальный выигрыш – 21.

Ситуации, требующие применения такого критерия, в экономике нередки, и пользуются им не только безоглядные оптимисты, но и игроки, поставленные в безвыходное положение, когда они вынуждены руководствоваться принципом «или пан, или пропал».

Определим оптимальную стратегию, используя критерии Гурвица (коэффициент пессимизма равен 0,4).

Этот критерий при выборе решения рекомендует руководствоваться некоторым средним результатом, характеризующим состояние между крайним пессимизмом и безудержным оптимизмом. Согласно этому критерию стратегия в матрице выбирается в соответствии со значением:

Н А = max (р min aij + (1 – р) *max aij)

где Н А – критерий пессимизма-оптимизма применительно к матрице;

р – коэффициент пессимизма(0

По платежной матрице рассчитаем для стратегий Н А :

А1 = 0,4*(-3) + (1 – 0,4)*20 = 10,8

А2 = 0,4*1 + (1 – 0,4)*15 = 9,4

А3 = 0,4*(-2) + (1 – 0,4)*21 = 11,8

А4 = 0,4*0 + (1 – 0,4)*20 = 12

Видим, что оптимальна стратегия А4 – переход на выпуск новой продукции.

Сделаем вывод. Оценивая и выбирая оптимальную стратегии по матрице рисков и используя критерии Вальда, необходимо использовать стратегию А1 – расширение производства. Используя критерии Сэвиджа стратегию А2 – сохранение масштабов производства; критерии максимакса стратегию А3 – сокращение производства; критерии Гурвица стратегию А4 – переход на выпуск новой продукции.

Значения получились все разные, следовательно, решение за руководством предприятия.

3 Мероприятия по совершенствованию процесса управления рисками на предприятиях отрасли цементной промышленности

3.1 Предложения по снижению рисков на ЗАО «Мальцовский портландцемент»

Проведенный анализ внешней и внутренней среды предприятия ЗАО «Мальцовский портландцемент» показал, что данная организация уверенно чувствует себя на рынке, работники фирмы имеют заинтересованность в своем труде, большое внимание уделяется социальным вопросам. Оценка экономических показателей говорит о хорошем финансовом положении предприятия.

ЗАО «Мальцовский портландцемент» является коммерческой организацией, имеет много конкурентов на рынке строительных материалов, поэтому ему присущи финансово-экономические риски. Наиболее серьезными рисками являются: снижение цен конкурентами; повышение качества цемента у конкурентов; выпуск новых видов цемента конкурентами.

Социальные факторы также играют важную роль в деятельности предприятия, так как от работы персонала зависит успех компании. Риск заключается в материальной незаинтересованности работников и тяжелых и вредных условиях труда на ЗАО «Мальцовский портландцемент».

Большая степень износа оборудования и большие затраты на очистные сооружения для завода будут являться факторами риска.

Некоторую опасность могут представлять факторы внешней маркетинговой среды, а именно инфляция, рост цен на топливо и энергию ужесточение налогового бремени и др.

Наиболее важным внешним риском является реализация продукции. Предприятие ЗАО «Мальцовский портландцемент» работает в условиях конкурентного окружения. Поэтому рыночные стратегии конкурентов должны быть серьезно изучены. Со стороны конкурентов возможен захват существующих рынков, жесткая система продаж, стимулирование сбыта, снижение цены на продукцию.

В целях снижения отрицательных последствий данных рисков ЗАО «Мальцовский портландцемент» осуществляет:

- производство продукции, конкурентоспособной на российском рынке (качество, ассортимент, обслуживание);

- оптимизацию издержек на всех стадиях производства и продвижения продукции;

- повышение качества продукции за счет использования новых технологий и качественных материалов;

- обновление портфеля выпускаемой продукции (выпуск высокопрочного дорожного цемента М 600);

- мониторинг мировых тенденций в области передовых технологий, обновление производственной базы;

- проведение маркетинговых исследований, применение различных средств стимулирования сбыта, выход на новые рынки с новым товаром;

- рост производительности труда, разработка новой системы мотивации труда.

Итак, в современных условиях хозяйствования, важное значение для предприятия имеет стабилизация финансового положения. Основным направлением укрепления финансовых результатов является повышение прибыли и рентабельности производства. Этого можно достигнуть путем внедрения основных направлений научно-технического прогресса, обновления производства на базе передовой техники, широкого внедрения прогрессивных технологий.

Для получения максимальной прибыли предприятие должно наиболее полно использовать находящиеся в его распоряжении ресурсы. Увеличение объема выпуска снижает издержки на единицу продукции, что в конечном итоге ведет к увеличению прибыли от реализации продукции. Кроме этого, дополнительное производство рентабельной продукции уже само по себе дает дополнительную прибыль. Таким образом, при увеличении выпуска и реализации

рентабельной продукции увеличивается прибыль.

ЗАО «Мальцовский портландцемент» имеет хорошие позиции на рынке строительных материалов. Продукция предприятия пользуется спросом. Мощность предприятия полностью не используется. Сопоставление возможного объема продаж с производственными возможностями предприятия позволяет говорить об увеличении объема производства и реализации продукции.

На основе разработанных путей снижения финансовых рисков, предлагается на ЗАО «Мальцовский портландцемент» в первую очередь уделить внимание резервам увеличения прибыли и рентабельности предприятия, а, следовательно, и стабилизации финансового состояния предприятия:

- увеличение объема производства и реализации выпускаемой продукции;

- снижение себестоимости выпускаемой продукции.

Для реализации резервов увеличения прибыли и рентабельности, стабилизации финансового состояния и снижения финансовых рисков предлагается часть производства перевести на комбинированный способ изготовления портландцемента.

С этой целью возможна установка двух новых помольных агрегатов Ø4х13,5м замкнутого цикла помола на производстве №1 с выходом из эксплуатации мельниц №№ 1-2. Применение замкнутого цикла с применением центробежных сепараторов позволяет получить высокопрочные быстротвердеющие цементы с меньшими энергозатратами. Качество цемента повышается за счет увеличения тонкости помола.

Приведем основные технико-экономические показатели работы базового и проектируемого цеха и рассчитаем экономию электроэнергии и прирост выпуска продукции.

Таблица 10 – Технико-экономические показатели цеха помол

ЗАО «Мальцовский портландцемент»

|

Цех |

Количество оборудования, шт. |

Производительность единицы оборудования, т/ч |

Удельный расход электроэнергии, кВт*ч/т |

|

Базовый цех |

2 |

52,5 |

37,5 |

|

Проектируемый цех |

2 |

86,9 |

26,27 |

Данный проект позволит вывести из эксплуатации морально устаревшее оборудование (шаровая трубная мельница открытого типа), стабилизировать и повысить качество продукции. А также предлагаемые мероприятия приведут к экономии электроэнергии, ликвидации внутризаводских перевозок клинкера, снизятся затраты на ремонт. Следствием будет увеличение выпуска продукции и снижения себестоимости продукции.

Экономия электроэнергии за счет ввода более производительного оборудования составит: Э = (37,5 – 26,27) * 1461,59 = 16414 тыс. кВт/ч.

В стоимостном выражении это составит: 16414 * 6,2 = 101767 тыс. руб.

ВП прокт = 86,9 * 2 * (365*24) * 0,96 = 1461,59 тыс. т цемента

За счет увеличения производительности произойдет прирост выпуска

продукции: rВП = (86,9 – 52,5)*2* (365*24)* 0,96 = 578,86 тыс. т цемента.

За счет предлагаемых мероприятий произойдет снижение себестоимости продукции из-за экономии электроэнергии и уменьшения условно-постоянных расходов.

Таблица 11 – Проектная калькуляция себестоимости продукции, руб.

|

Статьи затрат |

Затраты на 1 т цемента |

Изменение затрат |

|

|

Базовые |

Проектные |

||

|

1. Сырье и основные материалы 2. Вспомогательные материалы (мелющие) 3. Топливо на технологические цели 4. Энергия на технологические цели: — электроэнергия — сжатый воздух 5. Основная заработная плата рабочих 6. Отчисления на соц. страхование 7. Общепроизводственные расходы 8. Общехозяйственные расходы 9. Сбытовые расходы |

276,60 35,37 242,17 161,47 132,5 28,97 18,53 4,82 73,25 66,36 18,4 |

276,60 35,37 242,17 91,84 62,87 28,97 18,53 4,82 45,09 45,05 18,4 |

0 0 0 -69,63 -69,63 0 0 0 -28,16 -21,31 0 |

|

Полная себестоимость |

896,97 |

777,87 |

-119,1 |

Видим, что за счет экономии электроэнергии и общепроизводственных и общехозяйственных затрат себестоимость 1 тонны цемента снизится на 119,1 руб. Рассчитаем экономический эффект за счет снижения себестоимости:

Э = (896,97 – 777,87) * 1461,59 = 174075 тыс. руб.

Для реализации проекта необходимо определить капитальные вложения для замены старого оборудования и расширения производства, также разработать техническую документацию, произвести затраты на монтаж оборудования и другие расходы. Произведем окончательный расчет необходимых затрат.

Таблица 11 – Размер инвестиций, направляемых на разработку

мероприятий по снижению финансовых рисков

|

Вид инвестиций |

Сумма, тыс. руб. |

|

1. Затраты на разработку технической документации |

1240 |

|

2. Стоимость нового оборудования |

465700 |

|

3. Затраты на монтаж оборудования и ввод его в действие |

68979 |

|

4. Специальные расходы (сбыт, управленческие расходы и др.) |

12081 |

|

Всего инвестиций: |

548000 |

Основными источниками инвестиций являются заемные средства в размере 548 млн. руб. Для реализации проекта необходимы инвесторы, которыми могут выступать в основном коммерческие банки и инвестиционные фонды. Для принятия решения о долгосрочных вложениях капитала необходимо располагать информацией, подтверждающей, что вложенные средства должны быть полностью возмещены; прибыль, полученная в результате данной операции, должна быть достаточно велика, чтобы компенсировать временной отказ от использования средств по другому альтернативному варианту.

3.2 Оценка и расчет эффекта от реализации предложенных мероприятий

Произвести оценку эффективности проекта можно через соотношение затрат и результатов. Эффективным будет считаться тот проект, который при наименьших затратах будет давать наилучший результат. Для оценки экономической эффективности инвестиций, исходя из опыта международной практики применяются следующие показатели: чистый дисконтируемый доход, индекс доходности, срок окупаемости, внутренняя норма доходности.

Планируется увеличение издержек производства на 8%, рост цены единицы продукции на 10%. Объем реализации 578860 тонн цемента за счет ввода двух помольных агрегатов. Полные издержки на производство составят: 137839,3 тыс. руб., из них амортизация составляет 22156,3 тыс. руб. Тогда издержки принимаем 115683 тыс. руб. Возврат основной суммы кредита предусматривается равными долями, начиная со 2-го года. Норма доходности на капитал принимается равной 30% годовых.

Таблица 12 – Оценка эффективности предлагаемых мероприятий

|

Показатели |

2016г. |

2017г. |

2018г. |

20198г. |

2020г. |

|

I. Инвестиционная деятельность |

|||||

|

1. Капитальные вложения, тыс. руб. |

548000 |

||||

|

Итого инвестиций: |

-548000 |

||||

|

II. Операционная деятельность |

|||||

|

1. Объем продаж, тыс. тонн |

578,86 |

578,86 |

578,9 |

578,9 |

578,9 |

|

2. Цена, руб. за тонну |

1073 |

1180,3 |

1298,33 |

1428,16 |

1570,98 |

|

3. Выручка от реализации, тыс. руб. |

347652 |

683228 |

751551 |

826706 |

909377 |

|

4. Полные издержки на пр-во, тыс. руб. |

115683 |

124938 |

134933 |

145727 |

157385 |

|

5. Амортизация, тыс. руб. |

22156 |

22156 |

22156 |

22156 |

22156 |

|

6. Финансовые издержки за польз. кредитом, тыс. руб. |

147960 |

147960 |

108011 |

78848 |

57559 |

|

7. Налогооблагаемая прибыль, тыс. руб. |

61853 |

388175 |

486452 |

579975 |

672277 |

|

8. Налог на прибыль, тыс. руб. |

14844,7 |

93162,0 |

116748,4 |

139194,1 |

161346,4 |

|

9. Чистая прибыль, тыс. руб. |

47008,3 |

295012,9 |

369703,4 |

440781,2 |

510930,3 |

|

10. Чистый приток от операций, тыс. руб. |

69164,3 |

317168,9 |

391859,4 |

462937,2 |

533086,3 |

|

III. Финансовая деятельность |

|||||

|

1. Долгосрочный кредит, тыс. руб. |

548000 |

||||

|

2. Возврат кредита, тыс. руб. |

137000 |

137000 |

137000 |

137000 |

|

|

Итого: |

-548000 |

-137000 |

-137000 |

-137000 |

-137000 |

|

Сальдо реальных денег, тыс. руб. |

69164,3 |

180168,9 |

254859,4 |

325937,2 |

396086,3 |

|

Поток реальных денег, тыс. руб. |

-478 835 |

317168,9 |

391859,4 |

462937,2 |

533086,3 |

|

Коэффициент дисконтирования (30%) |

0,8 |

0,59 |

0,45 |

0,35 |

0,3 |

|

Чистый дисконтированный доход, тыс. руб. |

-383068 |

187130 |

176336,7 |

162028 |

159925,9 |

|

ЧДД нарастающим итогом, тыс. руб. |

-383068 |

-195938 |

-19601,3 |

142426,7 |

302352,6 |

Показатель чистой текущей дисконтированной стоимости (NPV) принимает во внимание стоимость денег с учетом доходов будущих периодов и определяется следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных оттоков.

NPV = (187130+176336,7+162028+159925,9) – 383068 = 302352,6 тыс. руб.

Чистый дисконтированный доход положителен, т.е. реализация проекта обеспечивает получение прибыли.

В отличие от NPV индекс доходности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений – чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект.

PI = 302352,6 / 383068 = 0,79 руб.

Период окупаемости с учетом фактора времени представляет собой количество лет, в течение которых сумма дисконтированных притоков будет равна сумме приведенных оттоков.

Ток = (187130+176336,7) +  = 2+0,05 = 2,05 года.

= 2+0,05 = 2,05 года.

Полученный Ток сравниваем с нормативным Тн = 3-7 лет. Видим, что срок окупаемости проекта приемлем, следовательно, по этому показателю проект можно принять к внедрению.

Построим финансовый профиль проекта.

Рисунок 2 – Финансовый профиль проекта

Рассчитаем технико-экономические показатели работы предприятия с учетом наращивания мощности и проведем анализ показателей.

Таблица 13 – Основные технико-экономические показатели проекта

| Показатели | Значение показателя | Откло-нение

(+;-) |

Изме-нение, % | |

| Базовый | Проектный | |||

| 1. Годовой выпуск продукции:

— в натуральном выражении, тыс. т. — в стоимостном выражении, тыс. руб. |

3320 9069200 |

3898,86 10747909 |

578,86 1678709 |

117,44 118,51 |

|

2. Среднесписочная численность работающих, чел. |

1715 |

1715 |

0 | 0 |

| 3. Производительность труда, тыс. руб./чел. | 5291,2 | 6267,0 | 975,8 | 118,44 |

| 4. Среднегодовая стоимость ОПФ, тыс. руб. | 2552197 | 3100197 | 548000 | 121,47 |

| 5. Фондоотдача, руб./руб. | 3,43 | 3,47 | 0,04 | 101,17 |

| 6. Себестоимость 1т. цемента, руб. | 896,97 | 777,87 | -119,1 | 86,72 |

| 7. Валовая прибыль, тыс. руб. | 3487996 | 3549849 | 61853 | 101,77 |

| 8. Чистая прибыль | 643898 | 690906 | 47008 | 107,3 |

| 9. Рентабельность продукции, % | 9,56 | 10,21 | 0,65 | 106,8 |

|

10. Интегральный эконом. эффект, тыс. руб. |

302352,6 |

|||

|

11. Срок окупаемости, лет |

2,05 |

|||

Видим, что предприятие при условии реализации проекта увеличит годовой выпуск продукции и возрастет производительность труда (на 18,44%), снизится себестоимость продукции (на 13,28%).

Финансовые показатели также улучшаться, валовая прибыль увеличится на 61853 тыс. руб. или на 1,77%, чистая прибыль возрастет на 47008 тыс. руб. или на 7,3%. Рентабельность продукции возрастет до 10,21%.

Можно сделать вывод, что показатели проекта доказывают эффективность предложенных мероприятий по улучшению технологии производства продукции на ЗАО «Мальцовский портландцемент». Данные предложения приведут к росту эффективности производственной деятельности и улучшению финансового положению предприятия. Следовательно, данный проект можно предлагать к внедрению.

Заключение